融信中國上半年實現營收217.4億元,三道紅線維持綠檔

上市的頭部房企隊列裏,融信中國(3301.HK)(以下簡稱“融信”)於8月31日披露2021年中報業績。

在中國城市化進程中,改善人居環境,構築城市藍圖,房地產行業承擔着重要的角色。如今,爲了促進房地產市場平穩健康發展,中央繼續堅持“房住不炒”和“穩地價、穩房地價、穩預期”的政策基調,觀察優質房企也在近年來呈現出日趨穩健的態勢。

短期來看,行政端和金融端的調控均會對房地產市場的供求雙方產生重要影響;中期來看,地方政府供應的土地或土拍政策、房企的可售庫存會影響房地產市場價格的漲跌浮動;長期來看,還是得看人口的住房和購房需求。簡而言之,房地產行業長期看人口,中期看庫存,短期看政策。頭部房企將更加踐行長期主義,把房地產行業放眼短期到長期,融信中國也不例外。

那麼,該如何解讀三度蟬聯中國房企21強的融信中國此次的中報成績單呢?

穩定高效的去化能力,助力未來盈利反轉

8月31日,融信中國發布2021半年度業績,數據顯示,融信上半年實現營收217.4億元,同比增加3.20%;毛利約22億元,淨利潤約10億元;歸母淨利潤約7億元;毛利率和淨利率分別有所下滑。

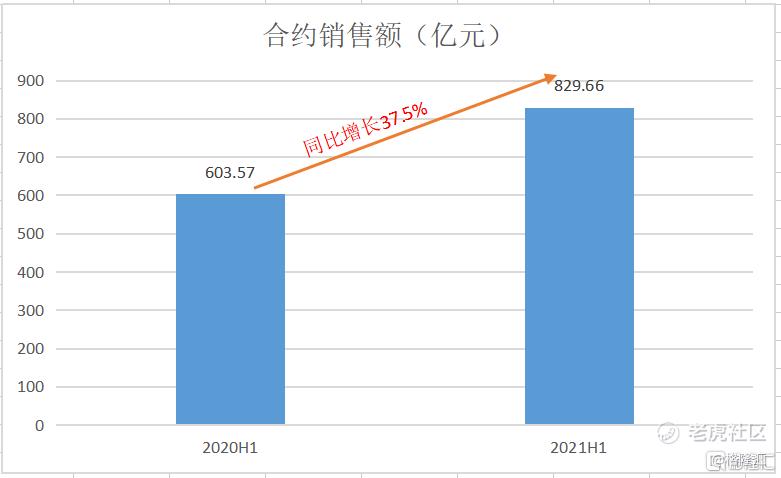

然而,值得注意的是,儘管盈利有所下降,融信上半年的銷售成績卻實現穩步提升,期內實現合約銷售額達829.66億元,同比增長37.5%;其中,長三角區域在上半年合約銷售額佔比達71%;合約建築面積403.45萬平方米,平均合約售價每平方米2.06萬元。

根據最新公佈的八月銷售數據,融信總合約銷售額約爲人民幣110.23億元;其合約建築面積約爲55.8萬平方米;其平均合約售價約爲每平方米人民幣19755元。

融資收緊的背景下,快速的銷售回款是房企現金流轉的基本保障,在緩解債務壓力和防控財務風險的同時,爲房企提供更多的助力。融信今年上半年的銷售樓盤達到了72%的去化率,全年銷售目標完成了一半,也爲公司下半年的成長夯實穩定基礎。

圖表一:2020H1-2021H1合約銷售對比

來源:公司公告,格隆彙整理

這樣可觀的銷售業績,得益於融信多年來深耕佈局、運營管理水平的提升,其銷售去化水平也得到提高,並依靠快速的去化拉動回款率,增強自身抗風險能力,實現營收和銷售的雙穩健增長。

高去化率也反映出市場對融信品質項目的高度認可。據悉,融信多個高品質項目熱銷,上海海納印象今年首開即罄,獲得上海市嘉定區上半年銷售套數、面積及金額三項冠軍;福州海納新潮位列福州市上半年銷售套數第二名,銷售金額和銷售面積第三名;連雲港學院府兩次開盤即罄,第二次開盤的搖號人數高達8倍覆蓋;蘇州融信天澄位列蘇州相城區上半年銷售金額、銷售面積、銷售套數第三名。

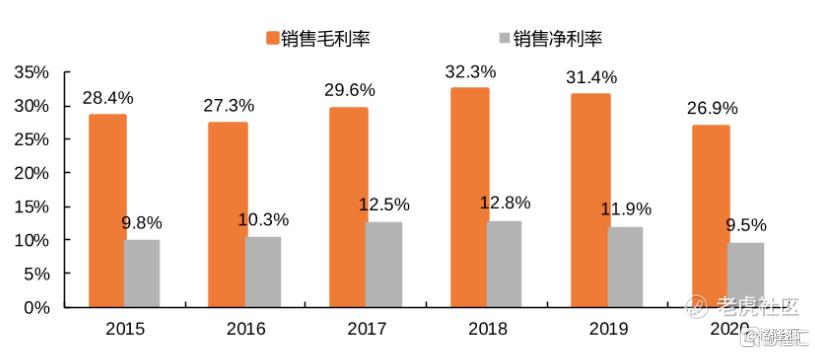

圖表二:2020年A股上市房企毛利率與淨利率同比下降

來源:wind,平安證券研究所,格隆彙整理

另一方面,在首批土地兩集中政策下,土地成本上升,房企利潤空間收窄,房企盈利能力有所下滑,從2020年A上市房企毛利率數據來看,2020年上市房企毛利率相比2019年下降2.4%,主要是由於低毛利項目集中進入結算期。

反觀融信上半年毛利率10%的水平,筆者判斷達不到預期的主要原因是結轉問題,而低毛利項目在接下來的年度也將陸續進行結轉;另外,考慮到今年八月第二批土地集中政策調整,限定土地溢價上限15%,控制溢價率,房企成本端壓力緩解,未來集中供地的利潤率將保持在常態化合理區間;相信在陸續結轉和成本端壓力減少後,通過經營效率的提高,融信整體盈利能力提升可期。

穩居綠檔房企,融資能力提升

三道紅線的出臺,意味着房企融資端的收緊,控地價,降房價主基調下,行業格局也將更趨穩定,而保障“穩”的一個前提,就是穩定的現金流,去槓桿,穩預期,未來資金優勢明顯和財務穩健的房企將能獲得更多投資和競爭機會。

從融信今年上半年的債務數據上看,其淨負債率爲75%,扣除受限資金後的現金短債比1.09,扣除預收賬款的資產負債率69.7%,融信整體槓桿水平持續保持在安全邊界內,“三道紅線”依舊全部達標,財務狀況不斷向好,穩居“綠檔”房企位置。

(福州融信海納新潮)

同時,根據相關政策,“三道紅線”達標爲“綠檔”的房企,有息負債年增幅最高可以達到15%的水平。這也意味着融信在有息負債規模增長上還留有充足的空間,可助力公司規模的穩健成長。

另外,公司管理層也表示,公司未來將繼續保持零踩線三道紅線,此外還要做好幾點:第一、繼續加強銷售賦能;第二、保證在手額度非常充沛,目前在手額度有將近200億,境內公司債是124億,還有一些ABS,公司額度充沛,並將視市場情況再考慮是否要做發行。

值得注意的是,在今年境內外的資本市場融資環境承壓的背景下,融信仍然成功發行多筆信用債。在2021年1月,融信首先發行於2025年到期的3億美元的優先票據以及於2022年到期的2億美元優先票據;在2月、7月分別發行10億元人民幣的公司債券;此外,融信也持續優化境內外融資渠道,與銀行保持良好的合作關係,保持開發貸和按揭貸融資渠道通暢。

數據顯示,融信擁有現金及銀行結餘321.83億元,借款總額719.55億元。包括銀行借款、信託及其他借款、境內公司債券、優先票據及資產支持證券在內的尚未償還借款的加權平均實際利率爲6.52%,融資利率比2020年底進一步下降。

穩居綠檔房企的融信,財務穩健、發債能力強,其成功發債彰顯資本市場的認可和信心,也爲融信帶來了充足的流動性;與此同時其債務結構持續優化,不斷助力融信未來規模的穩健增長。

拿地節奏穩健,持續專注高能效城市

八月中旬,集中供地政策再迎調整,在“限地價”、“競品質”的趨勢中,房地產長效機制已初具雛形。長期來看,中國房地產已越過頂峯,長期穩定發展將會是未來很長一段時間的主基調。從拿地態度上看,房企表態普遍趨於謹慎。

聚焦到融信中國,自2018年跨入千億陣營後,一改當年迅猛擴張激進的形象,並在近年發展中展現出日趨穩健的態勢。

從拿地節奏上看,融信在拿地環節繼續謹守穩中求進的發展基調,推進銷售規模的同時防止喪失規模紅利。2021年上半年,融信新增土地項目39個,新增土地儲備約574萬平方米,代價約人民幣469億元。其中,公司所佔權益面積約290萬平方米,權益代價約人民幣217億。

截至2021年6月30日,融信擁有全國共計282個項目,覆蓋全國54個城市,總土儲面積達3,162萬平方米,充裕的土地儲備足夠支撐公司未來的穩健發展。此外,對於下半年的拿地動作,公司表示會嚴格按照銷售額的40%來執行。

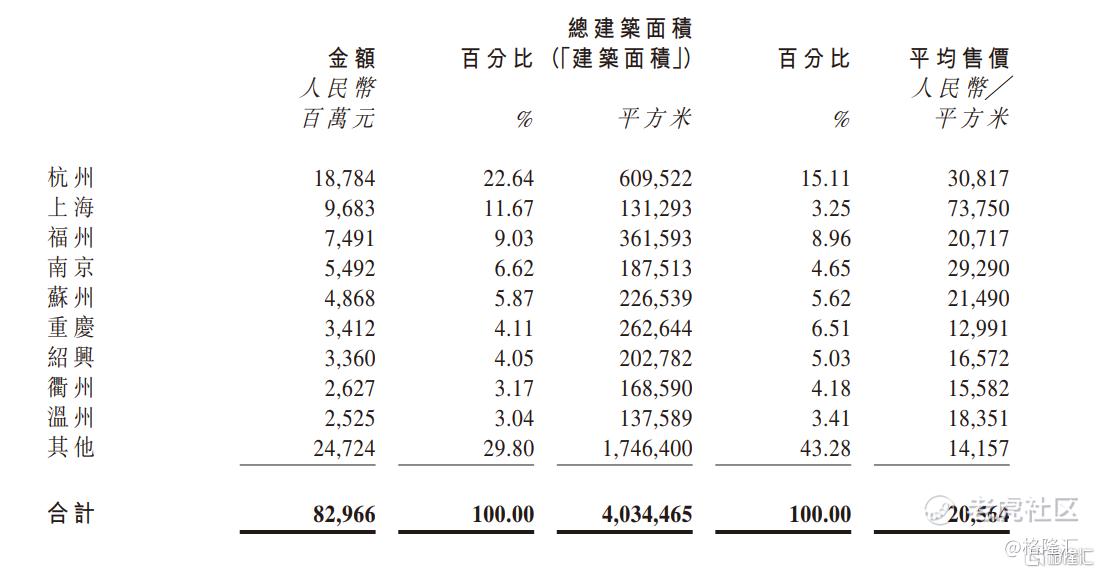

圖表三;公司2021上半年合約銷售詳情

來源:公司公告,格隆彙整理

隨着行業步入下半場,高能級城市具備更高的安全性成了行業的普遍共識。這裏的邏輯在於,高能級城市經濟面向好,直接保障了房企現金流與銷售,因此需求支撐力強的高能級城市仍是房企拿地的首選。

深究不俗的銷售業績背後,來源於融信堅持深化“1+N”佈局。筆者觀察,融信在穩步推進規模擴張的同時,持續深耕高能級城市的“打法”,不斷增強市場影響力,是銷售的主要增長點。從拿地結構來看,公司新增土儲總建築面積在長三角區域佔比達71%,而長三角區域也是融信貢獻銷售最大的區域;另外,融信在優質一、二線城市的總建築面積佔比約86%。整體來看,公司總土儲面積在長三角佔比達到 67%,在優質一二線城市的佔比達 82%以上。

而融信中國在佈局高能級核心城市中亦收穫了良好的成長性與安全性,上半年公司銷售回款率達84%,處於行業較高水平,去化率也高達72%。半年報顯示,其前幾大銷售金額貢獻城市中,杭州、上海、福州、南京、蘇州、重慶、紹興、衢州、溫州分別佔比22.64%、11.67%、9.03%、6.62%、5.87%、4.11%、4.05%、3.17%、3.04%。從中可見榜上有名的城市,多位於長三角地區。

值得一提的是,中誠信國際此前預判,未來三年,融信深耕的福州、漳州、廈門等城市的房地產銷售收入將繼續保持穩定;而上海、杭州等城市也仍將成爲其房地產銷售收入增長點。

(上海融信旭輝世紀古美)

小結

迴歸到整個房地產行業,頻出的政府調控措施和市場的悲觀預期,使得整個板塊失去了估值錨,一度任性下跌至歷史底部。直至近期,地產板塊出現了反彈的跡象。對此,有市場聲音認爲,17萬億房地產銷售市場,需求即便萎縮,對於基本面穩健、土儲優質豐厚、財務安全性高的大中型房企來說,在未來將擁有估值修復的先行優勢。

從上半年的成績來看,融信中國堅守長期主義,公司基礎盤穩固,財務穩健,“三道紅線”繼續全部達標,優良的底蘊爲公司發展提供了強大的助力。2021年上半年,融信中國斬獲藍籌百強企業、2021中國房地產上市公司綜合實力榜”30強等衆多行業獎項。

同時注意到穆迪發佈評級報告,維持公司“B1”企業家族評級,展望保持“穩定”;標普和惠譽分別維持對融信的評級B+與BB-;中誠信、中證鵬元、東方金城確認融信債券信用等級爲AAA,評級展望爲穩定。在面對宏觀風險加劇引發的一衆企業遭遇信用評級下調,融信中國信用評級保持穩健,在一定程度上反映了融信的資本市場認可度正在不斷積累。

截至9月2日收盤時,融信中國的市盈率(TTM)僅爲2.79倍,目前公司仍處於低估狀態。考慮到公司基本面韌性較強,業績釋放預期向好,在板塊逐漸進入估值修復行情的同時,融信中國有望迎來估值拐點。

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.