窪地中的窪地,投資中國頭部房企還有五種價值回報 | 公司觀察

買入近100倍市盈率的芯片股,還是買入市盈率只有個位數的地產股,這是值得A股投資者思考的一個問題。

2021年以來,深交所發佈的國證半導體芯片指數(980017.SZ)上漲了41.05%,大幅跑贏滬深市場各個核心指數,市盈率達85.4倍;中證指數公司發佈的上證房地產指數年同期則下跌了11.19%,市盈率5.51倍。

在芯片板塊估值已經高到讓投資者有點難以下手的情況下,近期地產股的偶爾大漲,又讓投資者有了“地產板塊估值是否已經觸底,可以抄底了”的想法。

近一年來,在包括“三道紅線”等政策的連續影響下,中國房企的估值在不斷走低,地產的估值幾乎已經成爲A股各板塊中的墊底行業。但最近正在密集發佈的中報顯示,頭部房企仍然處於穩定的增長中。

《巴倫週刊》中文版經研究後認爲,中國房企在近幾年的政策調整中,風險正在逐步降低;隨着行業的調整,頭部公司的優勢將會繼續擴大,地位也將更穩固。當然,相對於類似芯片等行業,地產股幾無可能實現類似的增長。但是對於投資者來說,頭部房企可以從以下幾個方面爲投資者提供價值:1、業績穩定性和低估值帶來的安全邊際;2、適合低風險投資者的、低負債和高分紅帶來的穩定收益;3、頭部公司市場份額的擴張;4、新業務帶來的額外增長;5、以及提供穩定收益的高品質房地產債券。

1

地產估值已經觸底?

對於地產股估值是否已經觸底的討論源於最近地產股的大漲。尤其是8月11日,地產股全線放量大漲,板塊指數盤中一度飆升近5%,多家頭部地產股幾近漲停。

地產股的低迷已經有一段時間了,在市場、政策等多重影響下,地產股成了A股和港股的價值窪地。

在Wind的滬深市場的29個核心指數中,地產指數(000006.SH)以5.51倍的市盈率墊底。同期上證指數的市盈率爲14.12倍,深證成指的市盈率爲27.71倍。

地產股在資本市場的表現與中國政府對房地產行業的調控政策密不可分。2020年年中以來,房地產行業在“房住不炒”的調控方針下,“三道紅線”“房地產貸款集中度管理制度”“供地兩集中” 以及各地限購、首套房貸利率上行等政策密集出臺,中國房地產市場持續受到影響。克而瑞公佈,7月百強房企單月銷售增速年內首度轉負。

這也拖累了房企在資本市場的表現。以頭部房企爲例,截至8月25日的近三個月,萬科A下跌了14.24%,碧桂園下跌了11.72%,綠地控股下跌了15.23%,保利地產下跌了6.48%。

正因如此,最近房企的反彈也讓投資者開始質疑,政策端利空是否已經出盡,地產股估值的底部是否已經臨近。

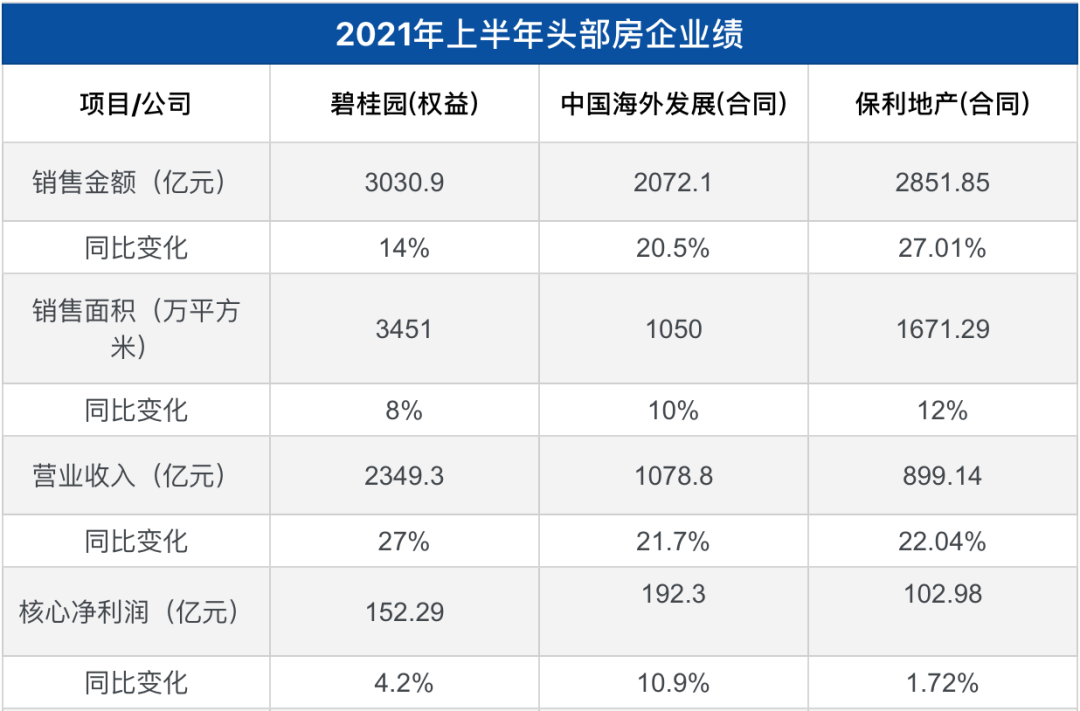

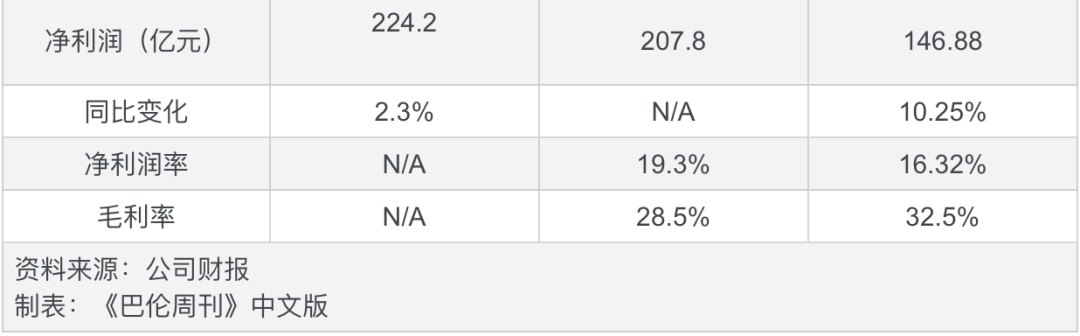

以8月24日剛剛發佈財報的中國地產頭部之一碧桂園爲例,上半年碧桂園權益合同銷售金額同比仍增長14%至3030.9億元,權益合同銷售面積約3451萬平方米,同比仍增長8%。

中國海外發展和保利地產也已經發布了半年報,這兩家公司的合約銷售金額分別爲2072.1億元和2851.85億元,同比增長20.5%和27.01%。有機構認爲,地產板塊的估值已經觸底,可能迎來一波反彈。中金就是其中之一。中金認爲,儘管短期或仍有部分城市加碼調控、問題房企信用事件等風險擾動,但板塊估值和倉位均已經達到了歷史新低,或將迎來一波反彈行情。中信證券在7月的一份研報中推薦了包括碧桂園在內的八家資金成本較低的房企。該機構表示,頭部高信用房企經營持續,資產負債表健康,且總體盈利在未來幾年沒有明顯下降空間,其低估值是真實的,也是有吸引力的。

《巴倫週刊》中文版認爲,在嚴格控制房企債務的政策環境下,具有良好財務狀況的頭部房企將進一步擴大其市場佔有率,而因“三道紅線”無法繼續獲得資金的房企將面臨比較大的風險,不僅盈利能力會削弱,甚至會爆發信用風險。這類公司空出的市場將逐步被信用狀況良好的頭部房企佔有,房企之間的分化將更加嚴重。優質的房企也將在政策利空出盡之後,逐步修復估值。

“三道紅線”融資新規是監管部門在2020年提出的,即房企剔除預收款後的資產負債率不得大於70%、淨負債率不得大於100%、現金短債比不小於1。根據“踩線”條數,房企被分爲“紅橙黃綠”四檔,“紅檔”房企爲“三道紅線”均踩,依此類推,“綠檔”房企沒有踩中任何一條“紅線”,四檔房企的年度有息負債增速上限也被依次設定爲0、5%、10%和15%,“紅檔”房企將不能新增有息負債。這一舉措決定了房企新增有息負債的規模,被認爲是顛覆了房地產行業過去發展的底層邏輯,結束了所謂“金融紅利階段”。

2

房企分化,誰能活得更好?

當“金融紅利階段”結束後,房地產企業未來要拼什麼?短期而言,分化的關鍵在於財務狀況。

克而瑞在8月研報中表示,在“三道紅線”、40%投銷比限制等管控下,未來房企業績的實現將越來越取決於財務風險、銷售回款兩大指標。

財務風險簡單來說就是債務狀況。

可以明顯看到,由於“三道紅線”嚴格限制高負債率房企再融資規模,部分房企的債務狀況正在惡化。彭博彙總的2016年以來數據顯示,截至8月16日,境內外不包含城投的中資房地產債券中,二級市場買價到期收益率在10%以上的債券存續規模約1000億美元,而以只數計則有266只,數量是去年末的2.3倍。

收益率的上升意味着市場認爲其風險正在上升。

Wind數據顯示,截至8月中旬,2021年已有超過38只涉房債券違約,數量超過2020年全年(18只)。截至8月23日,今年遞交破產文書的房地產企業累計約有260家,平均每天約1家房企破產。

標普信評稱,在更加嚴格的銷售資金監管下,高槓杆房企可能無法獲得充足的自由現金支付集中到期債務,出現信用事件的風險較高。而潛在主體信用質量較好的企業具有較強的競爭優勢和較大的融資空間,這些房企面臨的流動性壓力較小。

從當前已經發布財報的幾家房企來看,頭部公司的情況仍然較爲樂觀。

碧桂園上半年總借貸餘額下降至3242.4億元,淨借貸比率 49.7%,其中一年以內有息負債佔比下降至27%。截至6月30日,碧桂園上半年的加權平均借貸成本爲5.39%,較去年底下降17個基點。尤其上半年碧桂園發行的5.5年期5億美元優先票據利率低至2.7%。

按照“三道紅線”的劃分,目前碧桂園是黃檔,只有剔除預收款後的資產負債率比綠檔的高,不過已經從2020年中的80%下降至77%。碧桂園首席財務官兼副總裁伍碧君表示,將嚴格按照2023年6月前實現三道紅線全部達標來管控公司報表,並將這一管控的指標分解到日常經營活動中。伍碧君指出,碧桂園將通過整體的資產運營去逐步降低負債率,而不是通過縮表去立時起效。

保利地產的有息負債規模爲3341億元,有息負債綜合成本約4.70%。中國海外發展上半年集團總借貸爲人民幣2284.5億元,淨借貸比率維持於33.8%的行業低水平,繼續保持在“綠檔”。中海地產上半年加權融資平均成本爲3.6%。

回款率是體現房企經營能力的一個重要指標。銷售回款率越高,代表資金週轉速度越快,反映企業財務資金管控能力越強,而快速銷售回款才能保障充足的現金流,進而大大提高公司抵禦風險的能力。

碧桂園的權益回款率已經連續6年達到90%或以上,上半年權益物業銷售現金回籠約2727.9億元,權益回款率90%。上半年保利地產實現回籠金額2556億元,回籠率爲89.6%。

北京大學國際發展研究院院長姚洋在《巴倫週刊》中文版6月的讀書會上表示,中國能夠容納足夠多的頭部企業,看到大型房地產企業死亡的概率還是比較低的。

大型房地產企業需要考慮的是未來發展方向的問題。這一點可以借鑑美國的房地產公司。

萊納房屋(Lennar)是美國四大房地產公司之一,主要以私人住宅開發和銷售爲主,也爲購房者提供金融和房地產投資業務,包括抵押貸款融資,產權保險,房屋買賣,保險代理,將買房者貸款銷售給其他金融機構的金融服務和管理用於投資房地產的基金。

托爾兄弟公司是美國最大的豪華房屋建築商。該公司設計、建造、銷售獨立式房屋和高檔住宅,也提供融資服務,同時經營開發、建築、管理、提供抵押貸款、綠化、房子零件裝配和製造業務。它還開發、擁有並經營着高爾夫球場和鄉村俱樂部,還參與二手房買賣服務。

美國早在1970 年城市化率就達到70%。但在過去一年多房地產市場依然持續火爆。

萊納房屋的股價自2021年以來上漲41.7%,托爾兄弟上漲了37.75%。

可以看到,這兩大房地產公司在主業之外,開展了衆多相關的業務。

Evercore ISI的分析師斯蒂芬·金(Stephen Kim)是最看好萊納房屋的分析師之一,他表示像萊納這樣的建築商正在尋求利潤最大化,而不是銷量最大化,並已開始在熱門市場上拍賣房屋。他對該股的評級爲“跑贏大盤”,目標價爲160美元。8月24日收盤,該公司股價報107美元。

某外資大行在對中國房企的研報中明確表示,看好中國的商場運營商、具有購物中心業務的公司。

這正是中國頭部房企在做的事情。

中國海外發展財報顯示,上半年商業資產項目營收25億元,同比增長23.3%。上半年已經投入運營的商業項目有6個,下半年還將15個項目入市,涵蓋寫字樓、購物中心、酒店、長租公寓、物流產業園等多種業態。中海商業物業的發展目標是,2023年實現年收入100億港元,2025年實現年收入120億元。

碧桂園營業收入主要來自兩個經營分部,房地產開發和建築。上半年的收入中97%來自物業銷售,2020年同期爲97.3%。另外3%來自建築及其他,其他就包括物業投資,酒店經營及其他如機器人、新零售、現代農業等。其他部分總收入爲29.01億元,雖然絕對數字不高,但是增長率相當高,達到62.2%。

碧桂園也入局了數字化智能製造,其下屬子公司現代築美,預計實現每年10%的銷售增長率。碧桂園還成立了碧桂園創投,圍繞硬科技、大健康、新消費、產業鏈四大投資主題進行股權投資。碧桂園創投目前已投資超50家企業。

同時,對比中美房企可以明顯看到,美國房企的估值明顯高於中國房地產企業。

以托爾兄弟和萊納房屋兩家公司爲參照,中國房地產公司長期來看,具有極強的投資價值。

3

還能買入地產股嗎?

儘管中國房地產行業金融紅利時代已經過去了,但是這並不意味房企不再具有增長空間。

克而瑞分析認爲,新型城鎮化仍是房地產行業最大的制度紅利。未來5年常住人口城鎮化率約有4個百分點的增長空間,大約5600萬人將由農村遷移至城鎮,期間有望帶動持續的增量購房需求,進而給房地產市場提供堅實的需求支撐。姚洋所作的估算是,到2035年之前我們還有2億人要進城,每年差不多1000萬到1300萬人轉化爲城市居民。但是地域之間會出現明顯分化。

碧桂園總裁莫斌表示,碧桂園近年來的銷售增長趨勢與我國城鎮化進程表現出正相關關係,未來仍有很大空間。

《巴倫週刊》中文版認爲,降速的增長,疊加當前資本市場的熱點,頭部地產股大漲的可能性並不大。那地產股能夠爲投資者提供什麼?或許頭部房企能從以下幾個角度爲投資者帶來資本市場回報。

1)業績穩定性和低估值帶來的安全邊際。房企的經營特性決定了,其營業收入基本可以等同於2年前的物業銷售數字,也就說當前的物業銷售收入大概率決定了未來兩年該房企的收入。而更長時間可以從房企的可售資源、土儲來判斷。

例如碧桂園的管理層在業績發佈會上透露,2021年下半年新推權益貨量約4500億元,加上6月底帶入的約2100億貨量,下半年權益可售貨量約6600億元,預計全年去化率不低於65%。土地儲備也是房企公佈業績的一個重要指標,爲投資者判斷房企未來的業績提供了確定性。同時,當前頭部地產個位數的市盈率又爲投資者的買入提供了足夠的安全邊際。

2)低風險收益。在政策引導下,房企的負債率正在逐步下滑,風險正在降低。管清友表示,房地產企業過去二十年是金融企業,比的是高槓杆、資金的高週轉,但是在政策的推動下,開啓了房地產去金融化時代,房地產真的變成了一個建築或者製造企業,拼的是管理複雜系統的能力。

在這樣的低風險下,房企爲投資者提供了可觀的分紅回報。碧桂園在中報宣佈派發中期股息20.98分,中期派息總額同比增長4.2%,佔本公司股東應占核心淨利潤總額的31%。2006年至今,已實施現金分紅15次,分紅率31.54%。

3)頭部公司的市場份額擴張。正如上所述,地產行業正在經歷動盪,破產公司的出現也意味着這些公司的市場會讓出,頭部公司自然最有佔領這些市場的優勢。

4)新業務的擴張。頭部房企正在努力進行多元化的業務佈局,這些業務將會在未來某個時期爲公司提供收益和新增長曲線。比如,碧桂園旗下全資子公司博智林重點聚焦建築機器人及智能施工設備的研發應用,在研建築機器人46款,目前已有18款投入商業化應用,截至今年7月,服務覆蓋全國14個省份近70個項目,累計應用施工超百萬平米。另一方面,博智林在全面梳理建築業務架構體系,建立以BIM數字化技術爲基礎的建築產業互聯網平臺。BIM數字化體系產品也正在逐步上市應用,截至2021年7月,已有8個產品在100多項目落地。以“建築機器人+裝配式建造”的模式探索生產方式變革,這在碧桂園創始人、集團董事會主席楊國強看來,是碧桂園未來核心競爭力所在。

5)買入高質量地產債。中國頭部房企的地位正在提升。以8月初發布的《財富》世界500強榜單爲例,中國房企作爲一個整體,排名逐年提升。2021年碧桂園以670.8億美元的營業收入位列榜單第139位,排名連續五年攀升。2021年5月,美國《福布斯》雜誌發佈2021年度全球上市公司2000強榜單,碧桂園集團位列榜單第140位,連續第12年上榜。

從國際評級公司給房企的評級也可以看出來中國頭部房企的信用評級正在逐步提升。三大國際機構在上半年還給予中海地產行業領先的信用評級,分別爲惠譽A-、穆迪Baa1、標普BBB+。目前,穆迪和惠譽均給予碧桂園“投資級”信用評級,標普亦於2020年上調公司評級展望至“正面”。

這些都意味着中國頭部房企的信用債風險在降低,房企債能爲投資者提供相對安全又較高的收益率。

第一上海證券在最近的研究報告中指出,儘管地產行業仍然處於強監管的背景下,行業估值位於歷史底部,但本次調控有利於房企及行業更加健康穩定地發展。該機構給碧桂園買入評級,目標價11.52港元。儘管這一估值相對於碧桂園最近的股價有30%左右的上漲,但並不是機構給的最高估值,包括野村證券、摩根士丹利、中信建投等頭部機構給碧桂園的目標價都在12港元以上。

2021年上半年,碧桂園控股股東累計增持26個交易日,合計增持3.1億股,平均成本9.68港元/股。該公司在中期報中表示,這一操作是“給予對本公司發展前景的信心和本公司價值的認可。”

根據景順長城在2020年底的分析,中國是亞太區第二大房地產市場,中國房地產的總回報提供了亞太地區所有國家中最低的跨地區相關性,爲投資者的投資組合提供了一個潛在的多元化元素。除了多年來一直在尋求更高回報機會的境外基金外,近年來,主要主權財富基金和部分外資保險基金都已提高對中國資產的配置,目的是更長期地持有中國房地產。而要投資中國房地產市場,除了直接投資,買入開發商股票和債券、以及私募房地產基金也是主要渠道。

從這個角度看,中國頭部房企仍可以爲投資者提供長期價值。

文 |《巴倫週刊》中文版撰稿人 夏牧荑

編輯 |李奧

(本文僅供讀者參考,並不構成提供或賴以作爲投資、會計、法律或稅務建議。)

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.