本週最值得關注的5家軟硬件SaaS新股 TOST FRSH ESMT RELY BRLT

本週有12家公司IPO上市,我們精選出5家公司給大家深入分析,讓你對公司有個全面的瞭解。

上週我們爲大家介紹的4家新股IPO公司:要與星巴克競爭的BROS從上市第一天到現在漲幅70%,醫療系統DH從上市第一天到現在漲幅18%,諮詢公司TWKS從上市第一天到現在漲幅21.5%,瑞士鞋商ONON從上市第一天到現在漲幅12%。

本週有12家公司IPO上市,我們精選出5家公司給大家深入分析,讓你對公司有個全面的瞭解。

其中 我們關注 餐館支付軟硬件 $Toast, Inc.(TOST)$ ,珠寶商 $Brilliant Earth Group, Inc.(BRLT)$ ,客戶關係管理軟件 $ENGAGESMART, INC.(ESMT)$, 國際轉賬 $Remitly Global, Inc.(RELY)$ , 客戶管理系統$Freshworks(FRSH)$ ,我們最看好 TOST 和 RELY , 其次是 ESMT。我們需要取決於開盤價再決定是否介入哪個,好的公司開盤價可能很高。另外,我們認爲一般般的新股有 KDC SOVO STER THRN。

TOST

我們來看第一家公司,Toast, 代號 TOST,創立於2011年,爲在美國和其他國家提供餐廳支付和管理軟件。該平臺可以取代之前在支付、訂購、發票和運營方面拼湊的傳統技術解決方案。

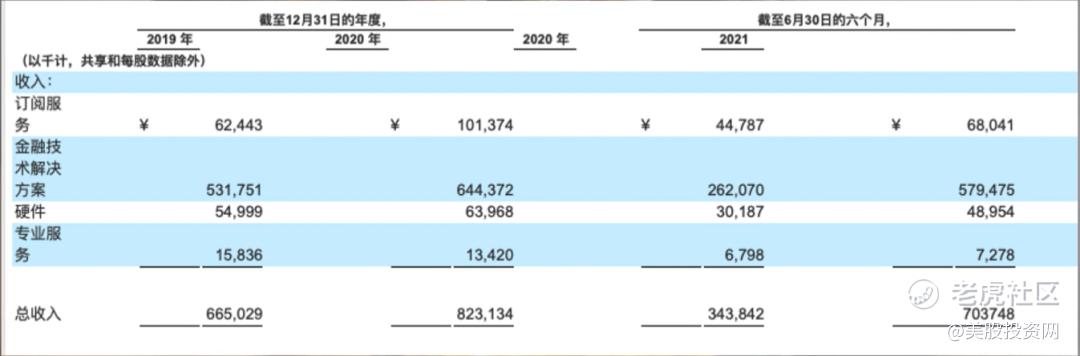

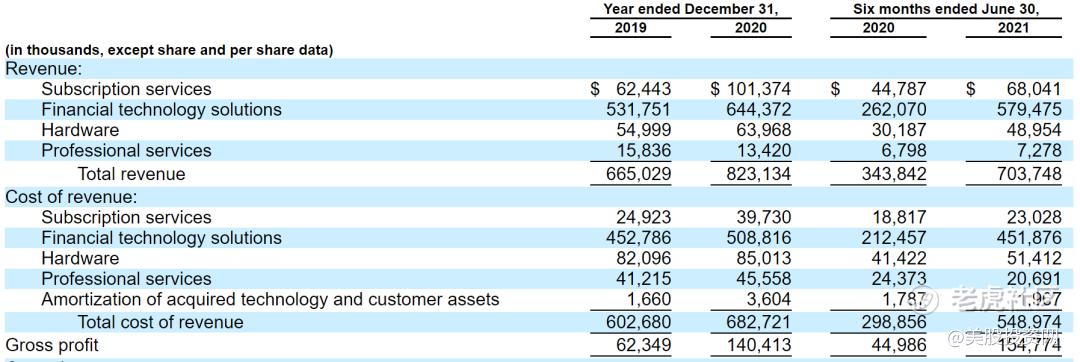

Toast有四個主要收入來源:訂閱服務,金融技術解決方案,硬件,專業服務。Toast還爲餐廳提供小額貸款,併爲其提供收費服務,由銀行合作伙伴承擔信貸風險。

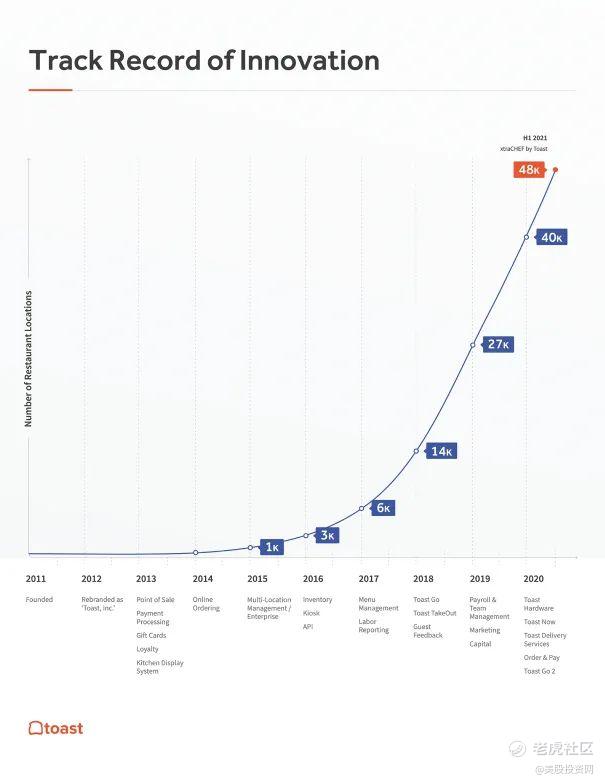

應對去年疫情,Toast通過推出新產品來應對疫情。這些服務包括Toast Delivery Services和Toast Now, Toast稱自己爲“爲各種規模的餐館快速激活在線訂購、配送、禮品卡和電子郵件營銷功能的唯一數字平臺”。他們甚至暫時免除了訂閱費,以便讓餐廳儘快使用Toast產品。

Toast目前已經獲得了許多投資者的極大關注。最近宣佈上調了IPO價格從30至33美元區間到34美元至36美元。估值有望高達180億美元。由高盛、摩根士丹利、摩根大通領投。

根據Grand View research 的一份市場研究報告,預計到2025年,全球餐廳管理軟件市場規模將達到近70億美元。這意味着,從2019年到2025年,預計複合年增長率爲14.6%。預期增長的主要驅動力是餐館經營者越來越意識到軟件系統提高效率的好處。

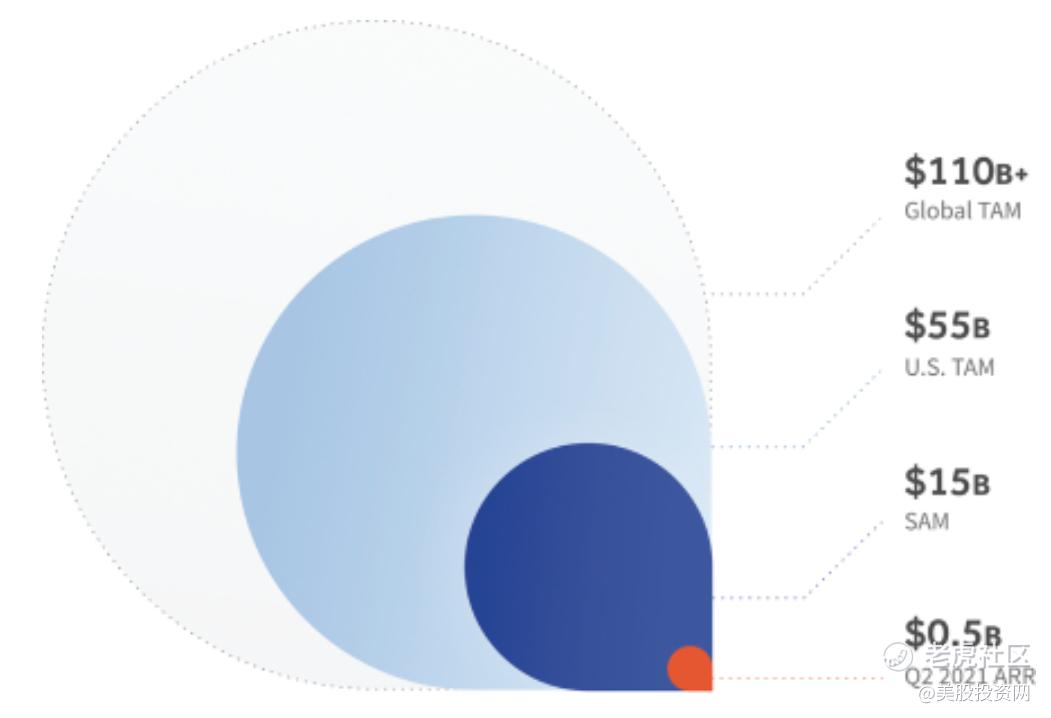

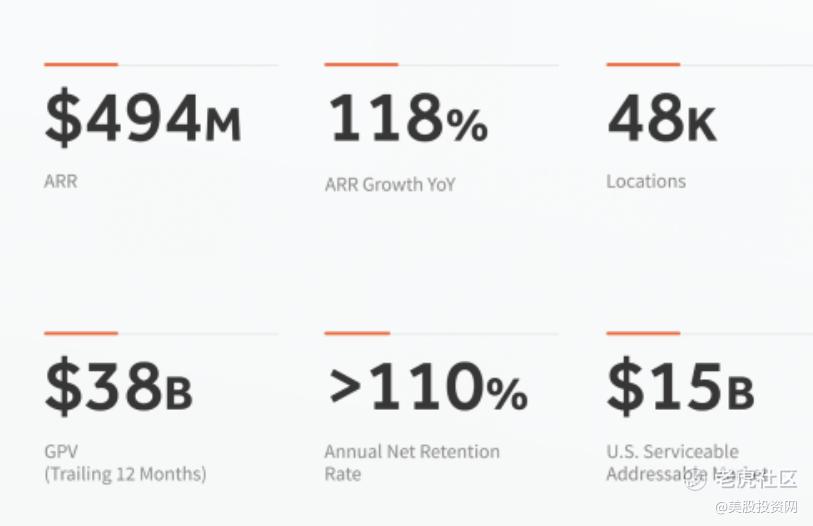

Toast引用的數據顯示,美國約有86萬家餐廳,2019年這些企業在技術上的支出總計約250億美元。該公司預計,到2024年,這一支出可能會上升到550億美元。Toast現在在美國48,000家餐廳,擁有29,000名顧客。而2019年的時候只有不到2萬家餐廳使用Toast。

在2021年上半年的收入爲234億美元,遠高於2020年前6個月的104億美元。在2021年前六個月虧損2.35億美元,而在2020年前六個月虧損1.25億美元。所以Toast是收入增長,虧損也同時擴大,這讓投資者擔心它的盈利能力。截至2021年6月30日的12個月自由現金流只有700萬美元。

我們細看一下Toast的毛利率,在截至6月份的6個月裏,Toast的訂閱服務毛利率爲66.2%,這是穩定的,但訂閱收入只佔總收入的9.6%。與此同時,Toast的金融技術解決方案毛利率僅爲20%,而金融技術佔收入的比例要高得多,爲82.3%。總體毛利率爲22%——這對一家軟件公司來說並不算高。不過,這一數字較上年同期的13%有了強勁增長。

2021年上半年的收入確實從疫情推動的2020年上半年強勁反彈,增長了105%。這可能會引起投資者的注意。然而,該公司不太可能保持這樣的增長速度,因爲它正趕上疫情的爆發。2020年全年收入比2019年增長23.8%。所以Toast在短期內可能會在這兩種速度之間增長。

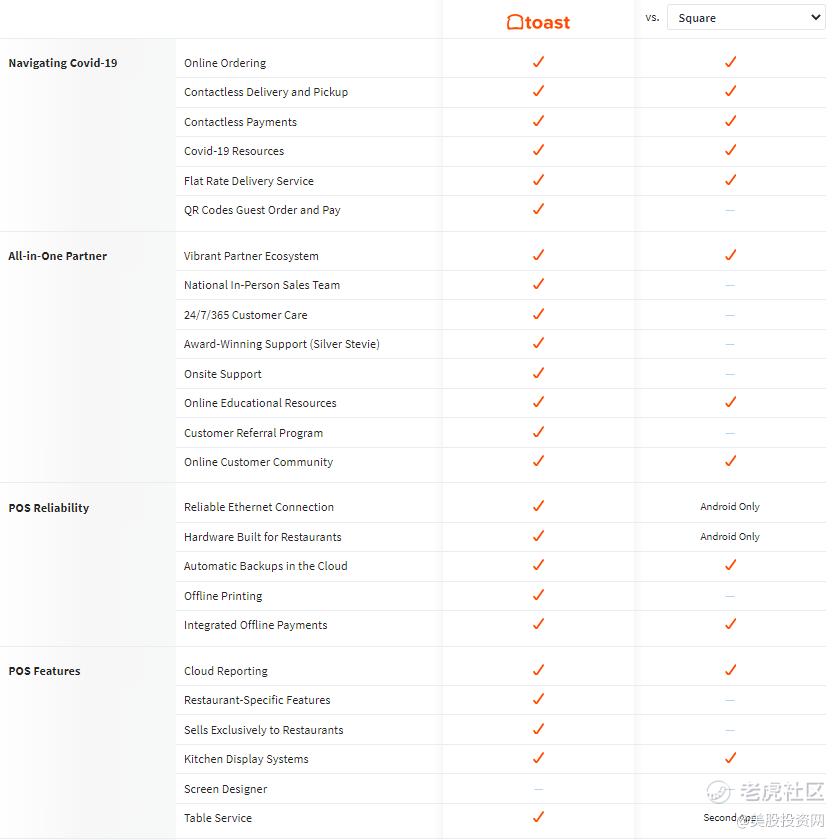

Toast列出了Square(SQ)、甲骨文(ORCL)和Heartland支付系統等競爭對手。雖然這些公司包括大公司,但沒有一家公司提供專門爲餐廳設計的完整的端到端軟件平臺。

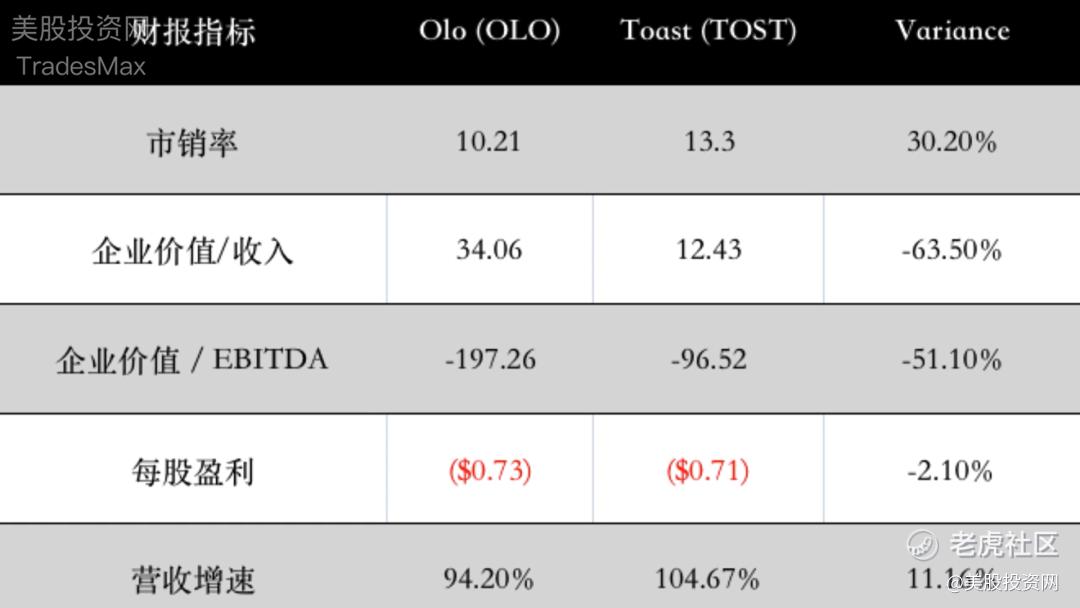

與競爭對手Olo相比,TOST的營收增長率較高,IPO估值預期合理。

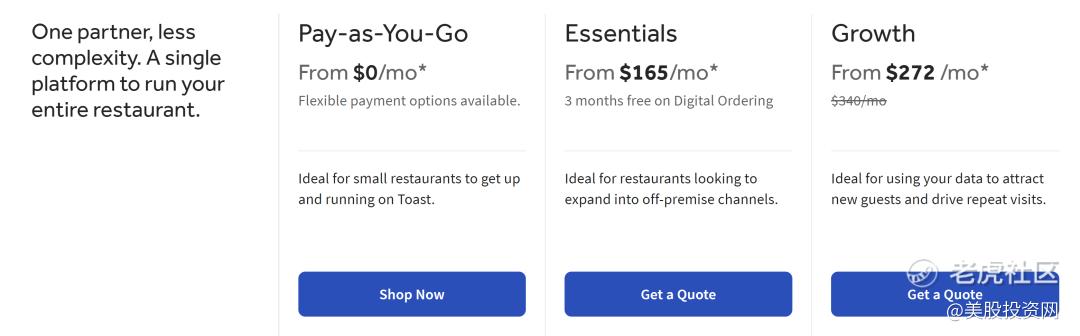

Toast也看到了向現有客戶銷售更多服務的增長空間。客戶“越來越多”地採用了Toast的“全套產品”,但該公司列出的商業風險之一是,以目前的價格,它不確定客戶是否會繼續購買這種更廣泛的產品。該公司的目標是讓現有客戶在所有地點部署Toast技術,因爲有些客戶一開始只使用一個子產品,而非全套。

提供餐飲軟件的市場機會很大,預計在未來幾年隨着疫情的消退,餐飲行業將大幅增長。Toast絕對是值得我們關注的一家公司,因爲它看起來運營得很好,面對去年的疫情,它顯示出了驚人的反彈和適應能力。Toast認爲,它在美國的潛在市場只滲透了6%,還沒有向國際市場擴張。如果這家公司能夠成功做到這一點,它的潛在市場就會非常大。另外,我們也應該密切關注Toast在成長過程中能否大幅提高毛利率。

FRSH

下一家我們來看看堪稱Salesforce(CRM)的新任競爭對手Freshworks,也來深扒一下 Freshworks 年度經常性收入ARR 超 4 億美元的幾個祕密。

Freshworks成立的初衷是爲全球各種規模的企業提供一套客戶關係管理軟件解決方案。隨後其服務擴展到IT服務管理和其他相關的客戶關係管理功能。

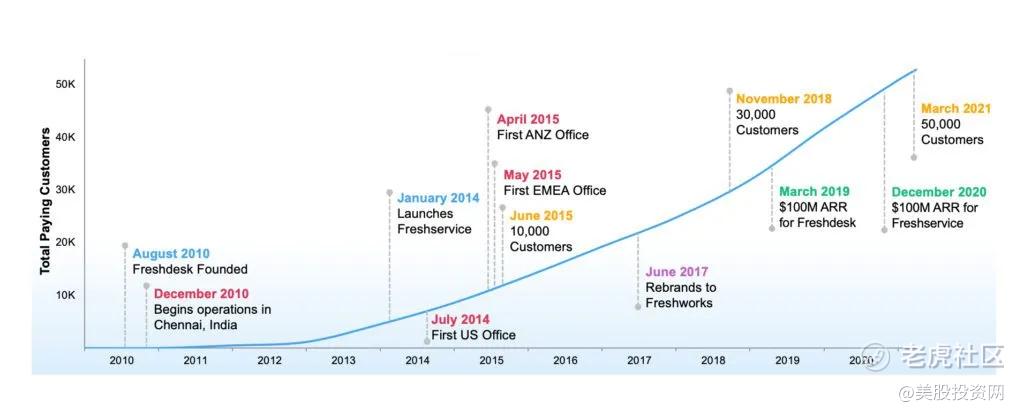

近十年的時間裏,Freshworks 的增長成績相當亮眼,同時也陸續併購了 10 餘家企業,包括 Zarget、Konotor、等,也因爲這些併購動作,成功擴展了其產品能力。

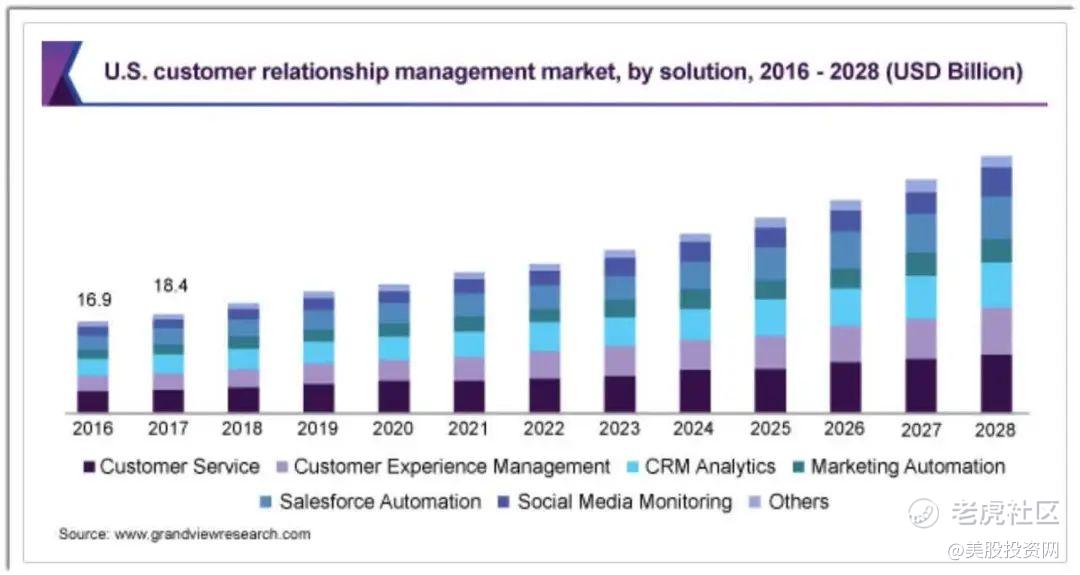

根據Grand View research的2021年市場研究報告,2020年全球客戶關係管理市場規模估計爲437億美元,預計到2028年將達到980億美元。這意味着2021年至2028年的複合年增長率預測爲10.6%。對於一個已經很大的行業來說,這是一個強勁的增長率。這種預期增長的主要驅動因素是對集成軟件套件的不斷增長的需求,這些軟件套件可以自動與客戶和潛在客戶進行溝通。

美國CRM行業從2016年到2028年按解決方案類型劃分的歷史和預測未來增長軌跡

年度經常性收入ARR 超 4 億美元的幾個祕密

1. ACV (平均合同價值)以 5000 美元穩步增長

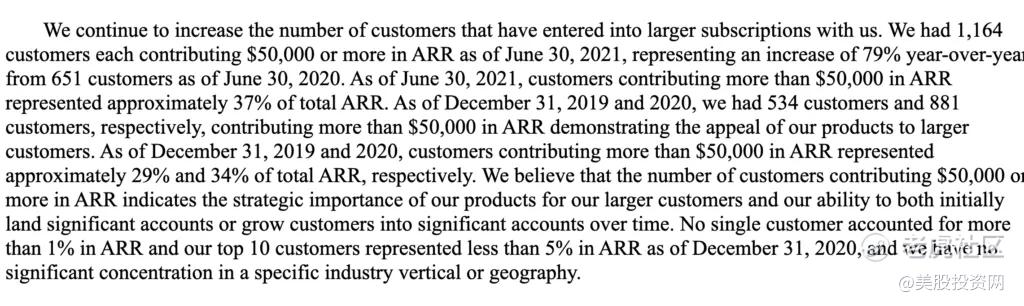

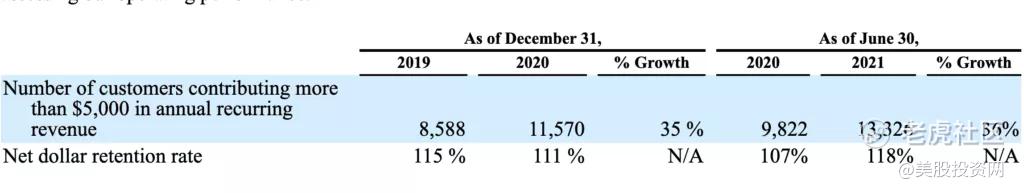

雖然 Freshworks 只有 25% 的客戶每年支付超過 5000 美元,但他們佔總 ARR 的 84%。而這一數字已從 2019 年的 78% 上升到現在的 84%。Freshworks 還沒有成爲超級企業。但即使是中小型企業,規模更大的企業也在推動規模增長——目前,其 ARR 的 50% 來自擁有 250 多名員工的客戶。最大的客戶現在正推動着最快的增長。

目前,只有 2% 的客戶支付 50000 美元或以上的 ARR。但這 2% 的客戶所產生的收入佔 Freshworks ARR 的 34%,比一年前的 29% 有所上升。進入高端市場是 Freshworks 密集發佈大量數據的關鍵。

2. NRR (淨金額留存率)爲 118%

這對於 ACV 主要源於中小企業客戶的高銷售額來說是非常驚喜的,這已經與 Zendesk 現在的銷售額不相上下了,達到了 120%。

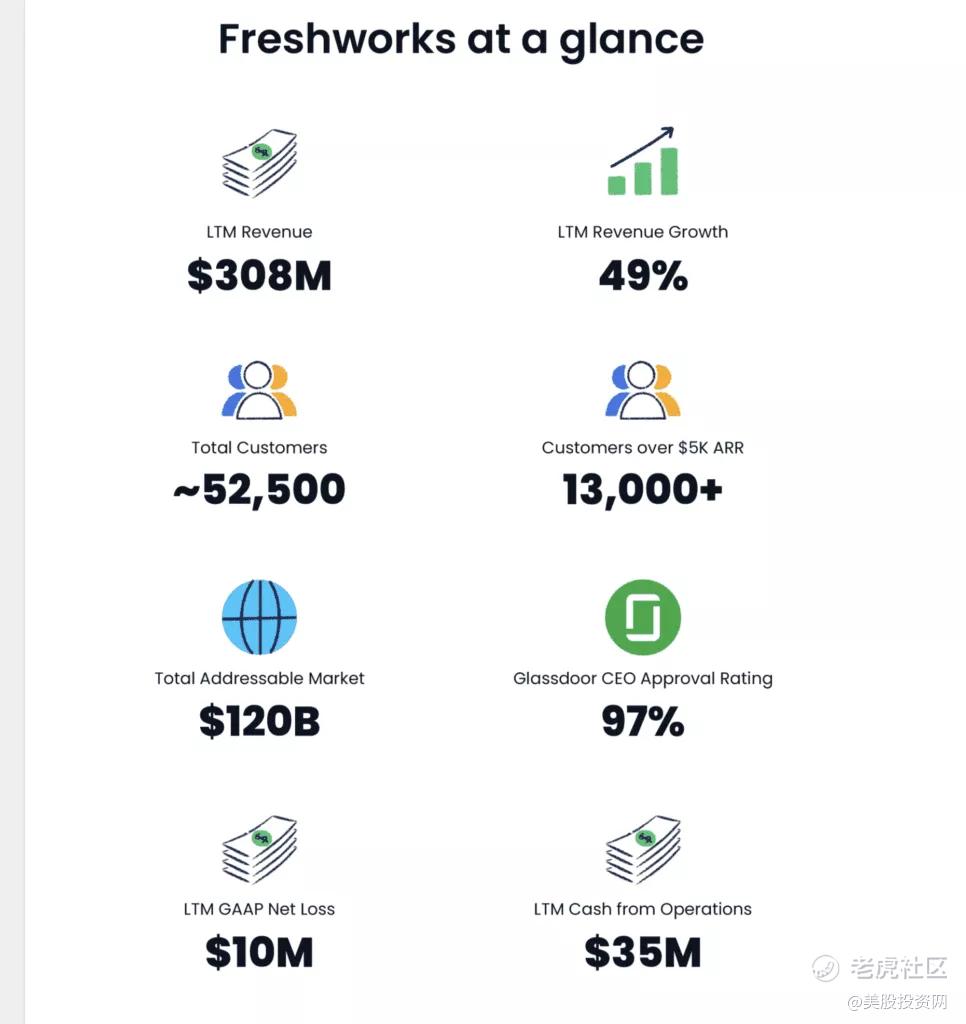

3. 49% 的收入增長來自 20% 的客戶增長

到 2020 年 6 月 31 日,Freshworks 有約 44000 個客戶,現在有 52500 個客戶,客戶數量在一年內增長了 20%, ARR 增長了 49%。值得注意的是,與 Zoom 的模式一樣,Freshworks不用強制要求客戶按年訂閱,也可以按月訂閱。從 2019 年的 54%上升到每年 62% ,這是一個很大的推動。但仍然有 38% 的 Freshworks 客戶按月付費。

4. Freshservice 和 Freshdesk 產品線的ARR 均超過 1 億美元

這裏需要提到的是:多種產品的重要性。一提起 Freshworks,很多老 SaaS 人都認爲 Freshdesk 是它的主要產品,但事實並非如此,此外還有 Freshsales 和 Freshservice 兩款產品。Freshservice 在 2020 年 12 月的 ARR 就超過了 1 億美元。而 Freshsales 是其三大產品中客戶規模最小的,即便如此,他們現在也有 6500 個客戶,相比之下,Freshservice 有 8900 個客戶,Freshdesk 有 35800 個客戶。

Freshworks已申請通過首次公開募股(IPO)發行A類普通股籌集8.55億美元資金。預計IPO定價日期爲2021年9月21日,IPO價格將在每股32美元至34美元之間。估值近90億美元。由摩根士丹利、摩根大通、美國銀行領投。

Freshworks的財務顯示非常強勁的營收增長,高毛利和毛利率,大幅減少運營虧損。截至2021年6月30日的12個月內,自由現金流爲3100萬美元。在實現穩定的自由現金流的同時,似乎已經實現了盈虧平衡。

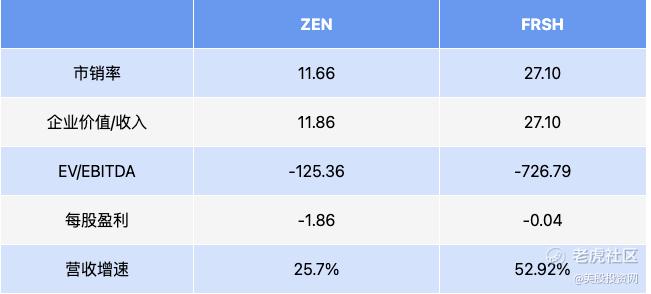

作爲參考,一個潛在的公衆可比性是Zendesk (ZEN),與競爭對手Zendesk相比,FRSH的IPO定價並不便宜,儘管它的營收增速約爲ZEN的兩倍。因此,價值投資者可能更喜歡ZEN,而成長型投資者則傾向於FRSH。

RELY

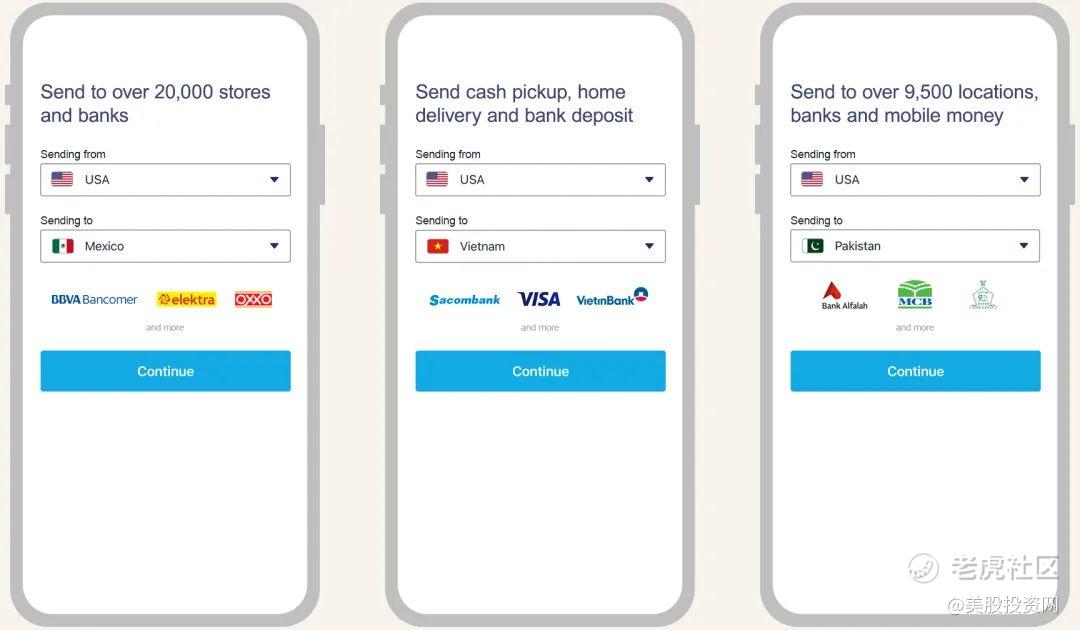

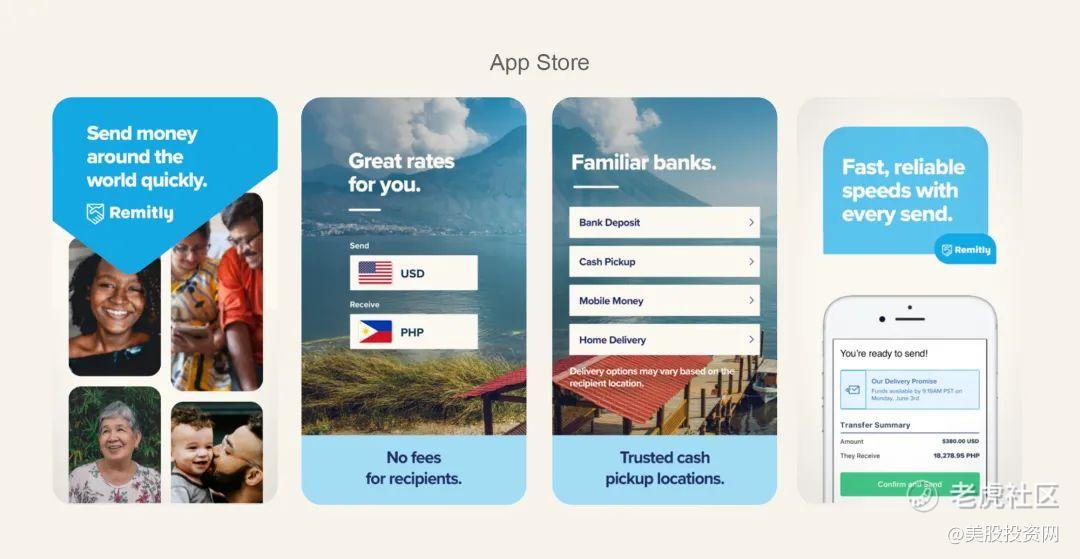

下一家,由高盛,摩根大通領投的北美最大的獨立數字彙款公司Remitly Global,代號RELY。爲世界各地的個人提供國際匯款金融服務,使人們能夠比傳統銀行服務提供商更容易地以更低的成本進行跨境匯款。

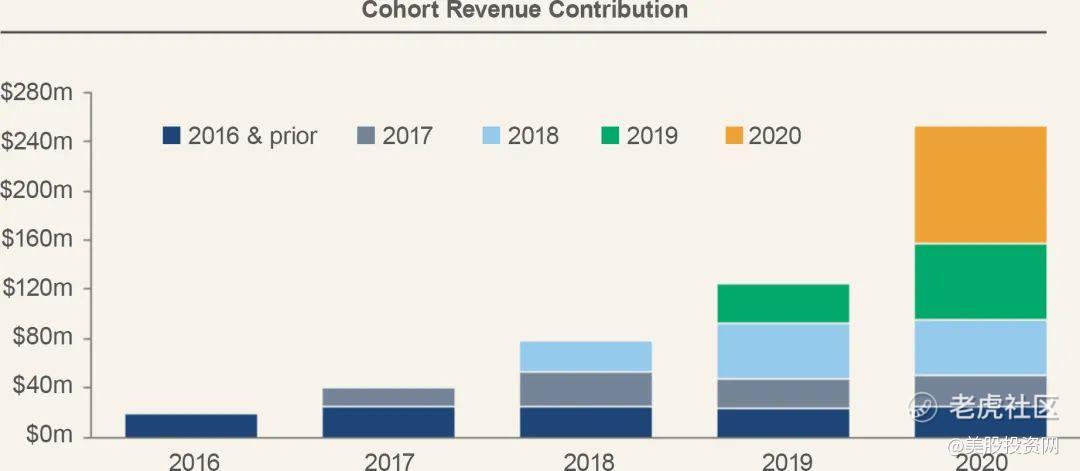

Remitly的發展重點是在全球範圍內尋求匯款和接收資金的超過2.8億移民及其家人。目前85%的用戶主要通過手機應用進行交互。

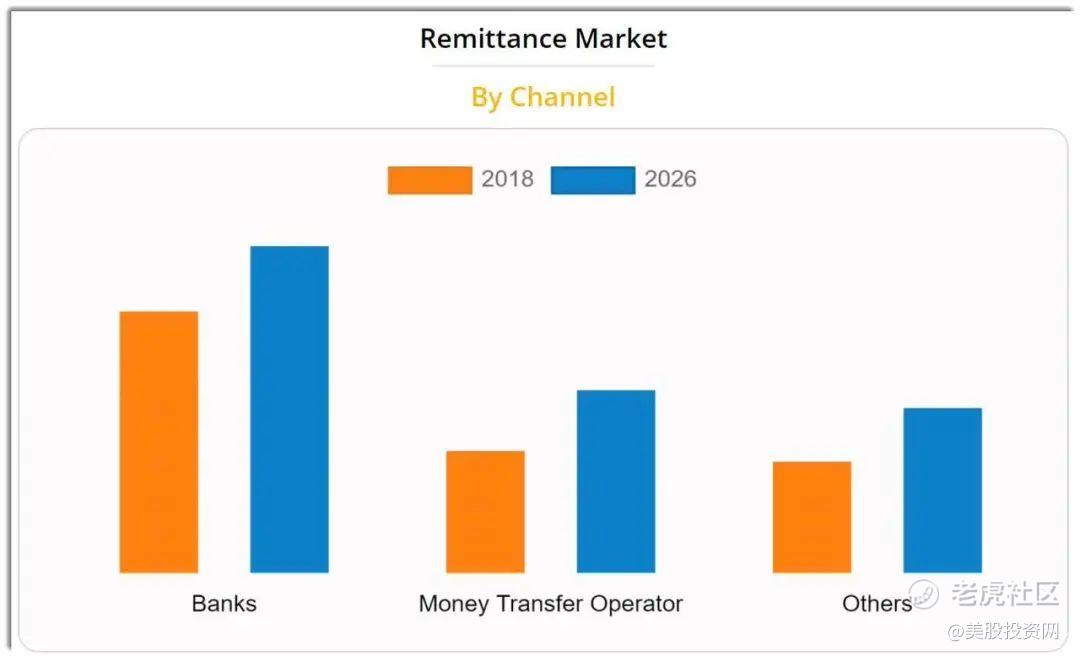

根據聯合市場研究公司的市場研究報告,2018年全球匯款市場規模估計爲6830億美元,預計到2026年將達到9300億美元。這意味着從2019年到2026年,CAGR預測爲3.9%。這一預期增長的主要驅動因素是人口遷移的增加和商業匯款的增長,以及更多生產出口商品和服務的企業。此外,下面的圖表表明,至少到2026年,銀行部門將繼續主導全球匯款市場:

所以Remitly的主要競爭對手或其他行業參與者的類型包括:

- 傳統供應商和銀行

- 數字優先的跨境提供商

- 人與人之間的非正式渠道

- 來自加密貨幣網絡的競爭加劇

Remitly宣佈計劃於9/23/2021以 38 美元至 42 美元的價格發行 1220 萬股,籌資 4.87 億美元,爲公司擴張計劃提供資金。在提議範圍的中點,市值將達到 75 億美元。現有股東PayU Fintech已同意以IPO價格同時進行私募,購買價值高達2500萬美元的股票。

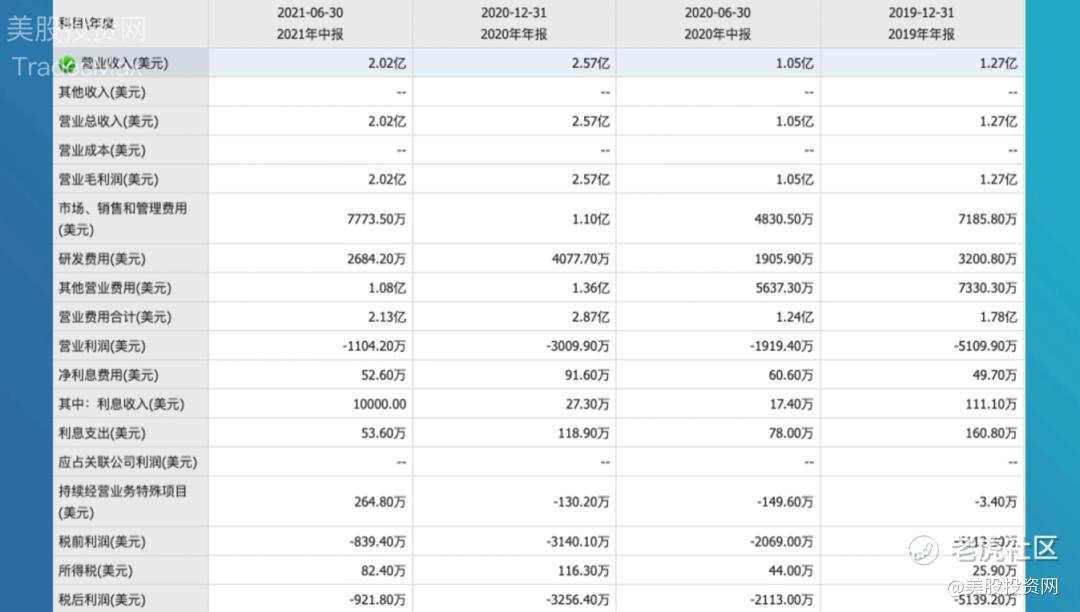

Remitly的財務顯示強勁的營收增長,減少了運營虧損,減少營業虧損和負營業毛利,運營現金流急劇轉向正,接近盈虧平衡。截至2021年6月30日,匯款持有1.73億美元現金和1.34億美元總負債。截至2021年6月30日的12個月中,自由現金流爲負(1060萬美元)。

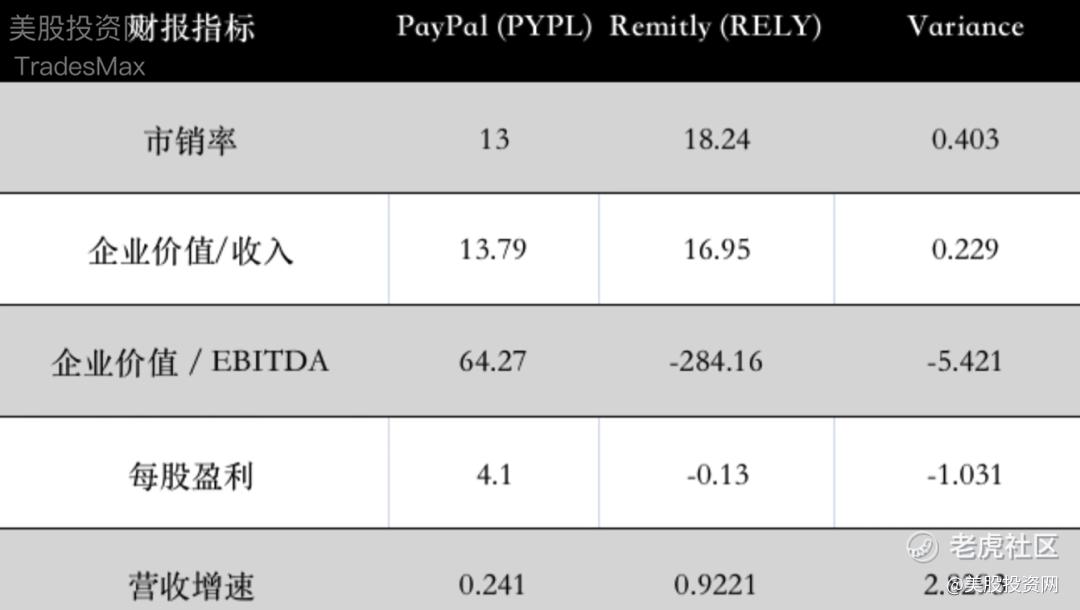

估值方面,與PayPal相比,Remitly的收入預期倍數更高,但Remitly的營收增長速度也高得多,儘管其營收基礎低於PayPal。

RELY顯然是一家快速增長的公司,正在接近盈虧平衡。提供跨境匯款服務的市場機會非常大,預計隨着移民人數持續增加和企業生產更多的出口商品,這一市場機會還會增加。

不過Remitly也面臨着來自快速增長的加密貨幣網絡的競爭。由於競爭激烈,Remitly需要展示出自己維持增速的能力。

BRLT

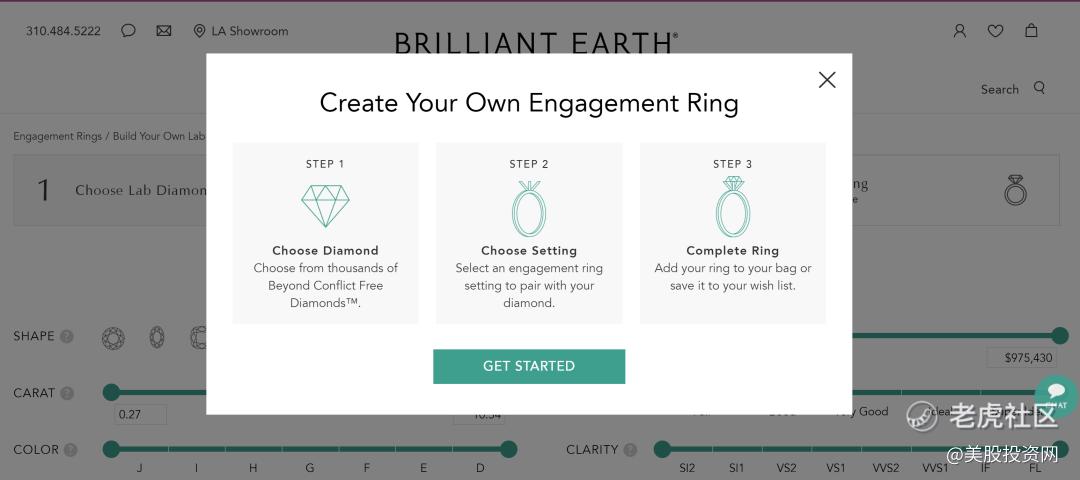

珠寶零售商Brilliant Earth,代號BRLT,是一家以數字爲先的創新型珠寶公司,也是道德採購的高級珠寶的全球領導者。該公司通過在線直銷和零售展廳銷售符合道德標準的珠寶。它既出售開採的鑽石,也出售實驗室生產的鑽石。讓消費者能夠通過市場上超過10萬顆天然和實驗室培育的鑽石來創造自己的戒指設計。

主要產品是訂婚和結婚戒指:寶石戒指和其他精美珠寶。通過在線直接面向消費者(DTC)營銷和線下展廳來吸引客戶。

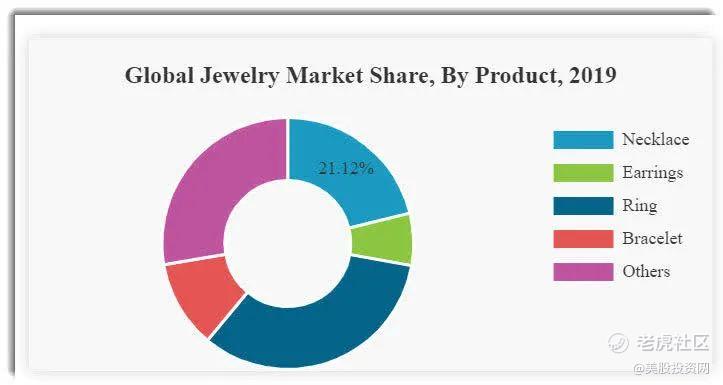

根據《財富商業洞察》市場研究報告,2019年全球珠寶市場規模估計爲3300億美元,預計到2027年將以3.7%的複合年增長率增長。這一預期增長的主要驅動力是可支配收入的增加、消費者品味的改變以及數字媒體平臺和在線銷售的日益普及。

這是一個餅狀圖,顯示了2019年各珠寶類型的大致市場份額:

Brilliant Earth已申請通過IPO出售其A類普通股籌集2.5億美元。計劃於9/23/2021以 14 至 16 美元的價格發行 1670 萬股股票,籌資 2.5 億美元。在擬議範圍的中點,Brilliant Earth Group 的市值將達到 14 億美元。Brilliant Earth 的發行由摩根大通、瑞士信貸集團、傑富瑞金融集團和 Cowen牽頭。

與許多其他在線和奢侈品零售商一樣,Brilliant Earth 的銷售額在疫情期間有所增長,因爲商店和餐廳的關閉讓購物者有更多的時間和現金。

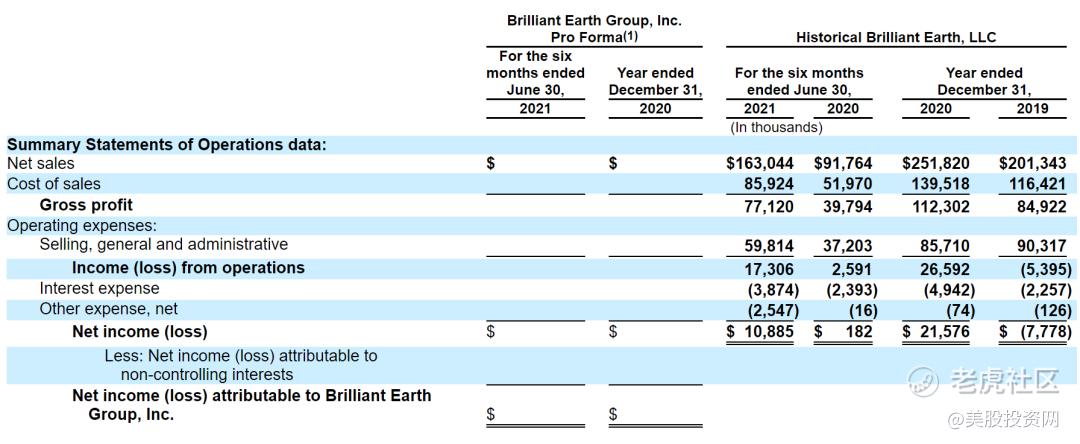

根據其提交的文件,Brilliant Earth 今年上半年的銷售額從一年前的 9200 萬美元增至 1.63 億美元。同期,其淨收入從 182,000 美元躍升至近 1,100 萬美元。

Brilliant Earth的財務數據顯示,營收增長強勁,毛利潤和毛利率都在增加,營業利潤和淨收入都在增加,運營現金流也在增加。截至2021年6月30日,Brilliant擁有6500萬美元現金和1.19億美元總負債。截至2021年6月30日的12個月內,自由現金流爲3900萬美元。

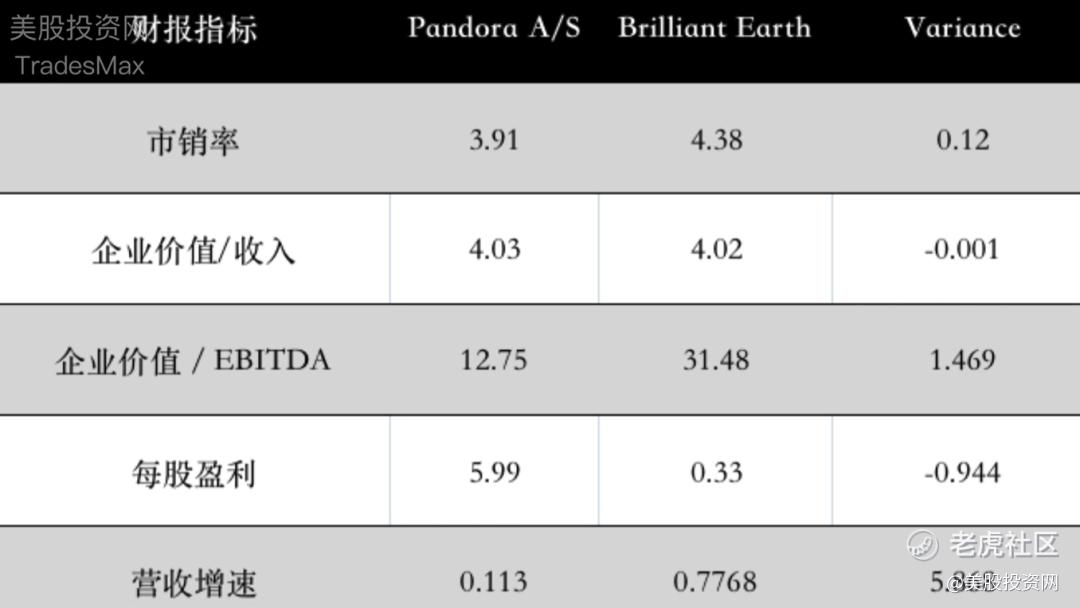

作爲參考,一個潛在的公衆可比將是潘多拉(OTCPK:PNDZF); 與Pandora相比,Brilliant Earth的營收增長速度要高得多,但此次IPO的估值與Pandora 的營收倍數相當,IPO價格預期合理。

Brilliant Earth前景面臨的主要風險是,在其運營實體展廳的一些市場,持續的疫情擾亂了該公司的業務。然而,Brilliant Earth在疫情期間實現了令人印象深刻的增長,也證明了它在零售運營商面臨的挑戰時期的韌性。

珠寶銷售的市場機會相當大,預計到2028年將以3.7%的複合年增長率增長;推動增長的一個領域是消費者向網上購買珠寶的轉變,這是Brilliant Earth定位的一個亮點。

Brilliant Earth的營收增長令人印象深刻,在一個不斷增長的市場中處於有利地位,IPO估值合理,值得我們密切關注。

ESMT

最後一家,客戶參與軟件提供商:Engage Smart,代號 ESMT。EngageSmart成立的目的是開發一個平臺,爲特定行業的垂直行業量身定製,包括SimplePractice,Invoice Cloud,HealthPay24和DonorDrive,旨在通過推動數字化應用和自助服務來以提高客戶參與度。

EngageSmart目前爲中小型企業解決方案細分市場中的逾6.8萬家客戶和企業解決方案細分市場中的3,000多家客戶提供服務,涵蓋五個核心垂直領域:衛生與健康、政府、公用事業、金融服務和捐贈。

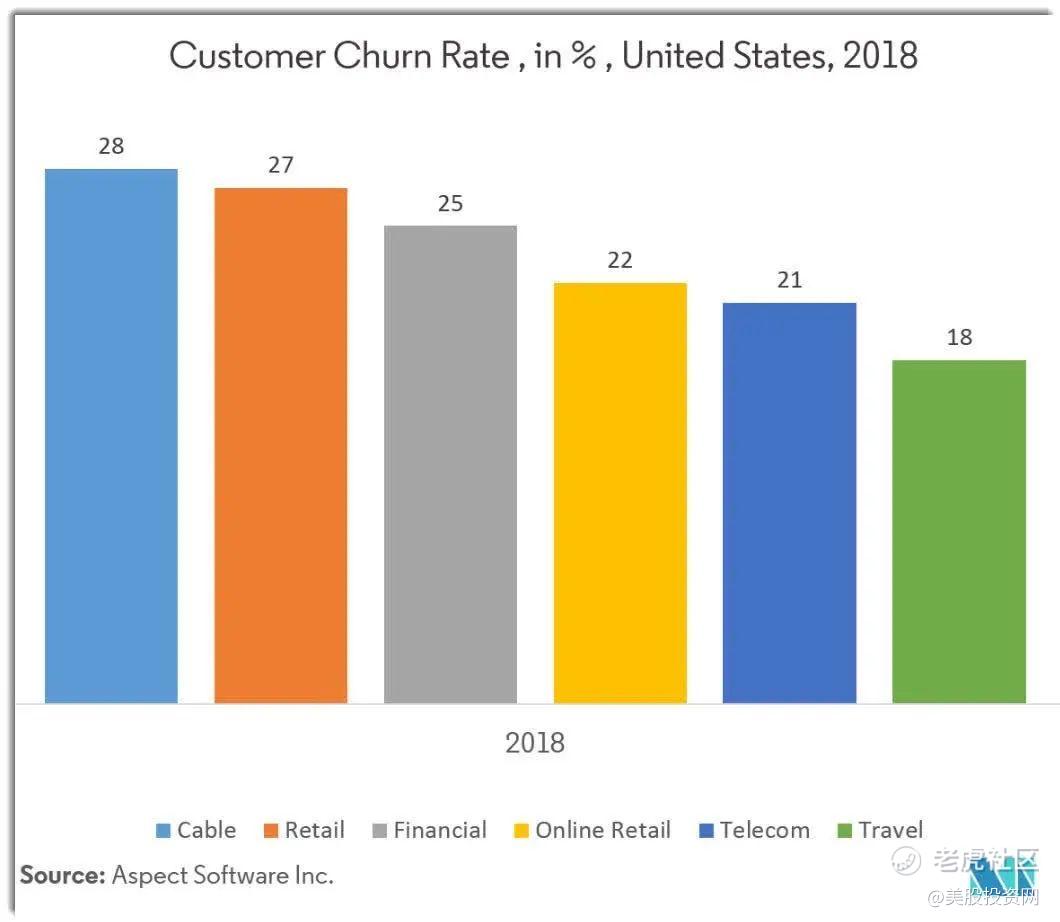

根據Mordor Intelligence的2021年市場研究報告,2020年全球客戶參與解決方案市場規模估計爲155億美元,預計到2026年將達到309億美元。這意味着2021年至2026年的預測複合年增長率爲12.65%。這種預期增長的主要驅動因素是技術解決方案的增長,另外,降低客戶流失率也會改善企業財務狀況並提高估值。

2018年美國不同行業客戶流失率的變化情況

EngageSmart宣佈計劃於9/23/2021以 23 至 25 美元的價格發行 1460 萬股,籌集3.49 億美元,EngageSmart 的市值將達到 41 億美元。由摩根大通、高盛、美國銀行和花旗牽頭。

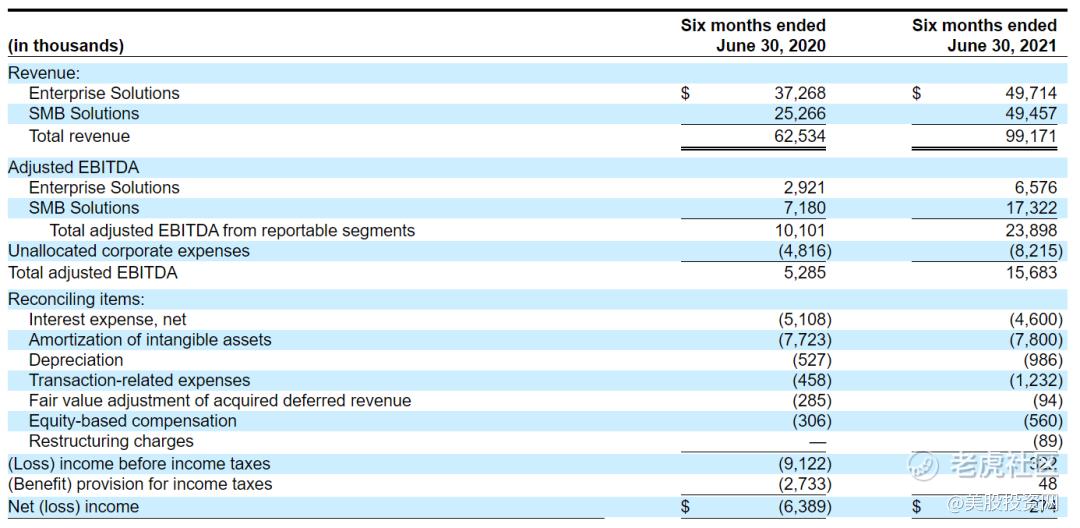

EngageSmart營收增長強勁,在2019年、2020年營收分別爲7428萬美元、1.47億美元;在2021年上半年營收爲9917萬美元,上年同期的營收爲6253萬美元。

EngageSmart營業利潤,淨利潤略有增長,在2019年、2020年運營利潤分別爲-1190萬美元、64.8萬美元;在2021年上半年淨利爲500萬美元,上年同期的淨利爲404萬美元。截至2021年6月30日,EngageSmart擁有3180萬美元現金和1.518億美元總負債。截至2021年6月30日的12個月,自由現金流爲2520萬美元。

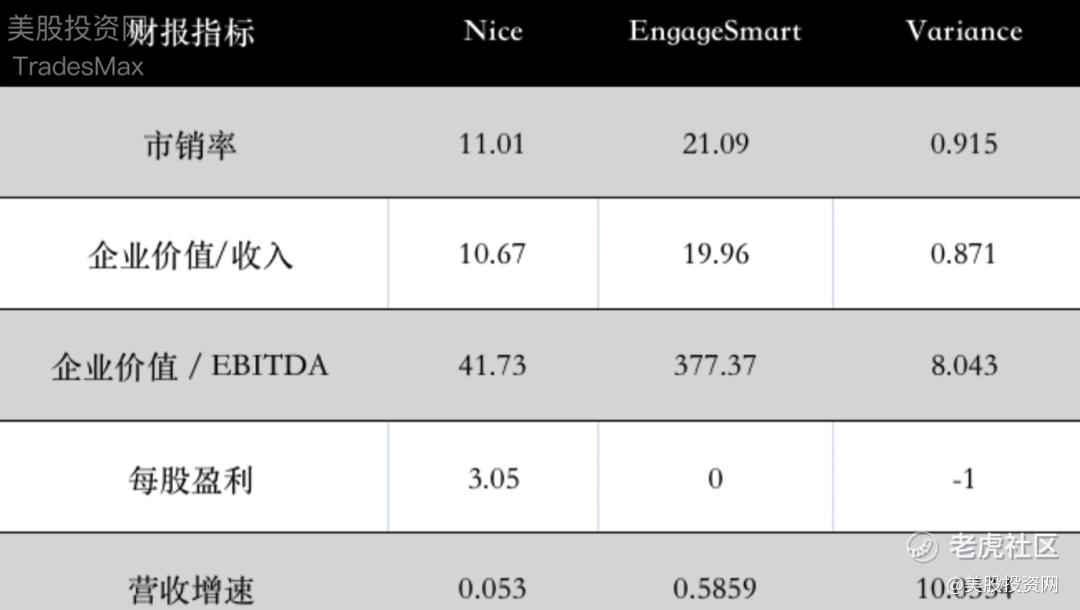

EngageSmart的行業參與者包括:IBM,微軟,甲骨文公司,salesforce,Avaya,verint Systems和NICE公司。

作爲參考,我們將EngageSmart和Nice相比:EngageSmart的營收增長更快,所以它高得多的營收倍數是合理的。此外,EngageSmart的增長速度比競爭對手Pegasystems快得多,因此EngageSmart似乎正在從這些公司和其他公司手中奪取客戶參與市場的份額。

EngageSmart前景面臨的主要風險是,大公司可能會將一些服務捆綁到現有服務中,從而導致價格下行壓力和更大的競爭。

爲企業提供客戶參與軟件的市場機會很大,預計到2026年底規模將翻倍,因此EngageSmart將受益於強勁的行業增長動力。鑑於EngageSmart相對於競爭對手的強勁增長和運營指標,儘管此次IPO並不便宜,但值得密切關注。

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

Pls comment and like. Thanks.

It feels average