到底什麼是無限量QE政策?她真的可以力挽狂瀾麼?

首先來了解下,量化寬鬆的概念。

量化寬鬆最早應該是由日本央行提出來的,後續這個概念流行後,被各國延用,據說是在2001年,日本經濟因爲之前19世80年代與美國簽訂的廣場協議而遭到重創,經濟萎靡不振,信貸急劇萎縮,日幣也從高位跳水,日本政府不得已開始從2001年3月實行零利率--也就是銀行間的隔夜貸款利率--來刺激經濟復甦,但效果甚微,索性就進一步深化貨幣刺激:實行了量化寬鬆政策,英文爲:Quantitative Easing Monetary Policy。也就是我們所知的QE了。

這個政策廣義上講,是指政府的貨幣機構通過大量印鈔,來購買國債或企業債券等方式,向市場注入流動性,以此來降低利率,拉高通脹,阻止蕭條的出現,邏輯很簡單,錢多了,獲得貸款自然也就容易,錢也會變得很便宜,但這些錢的出現是直接增加高能貨幣的體量,所謂高能貨幣,也就是流通於銀行體系之外被社會公衆持有的現金與商業銀行體系持有的存款準備金的和,也可簡單理解爲潛在的可以貸出去的錢,所以這些貨幣具有成倍增加或者收縮貨幣供應量的能力,

再簡單一點來說吧,就是聯儲局會每月固定印刷一定數量的貨幣,然後用這些印刷好的貨幣拿來向市場回收債券,那麼這些貨幣就會流通到市場,一般爲流通到銀行,那麼銀行手上多了現金,就能借貸給企業發展,企業有錢發展就能擴充,擴充就需要人手,需要人手就需要招聘,失業率就會下跌,經濟就會復甦。

所以,其實“量化寬鬆”中的“量化”指將會創造指定金額的貨幣,而“寬鬆”則指減低銀行的資金壓力。那麼最新的這個開放式的QE,也就是量化中的金額限制給取消了,這個政策算是給了資金供給量最大限度的預期:無限。(在美聯儲的聲明裏,雖然有7000億的QE措施,但最後又附註上了“不限量按需買入美債和MBS”並將短期隔夜和定期回購利率報價利率設爲0,那麼這個資金就相當於無息的,而且貨幣乘數也會放大)

再來講講貨幣乘數

事實上,QE的錢,是通過銀行來借貸出去的,所以QE有着天然的槓桿效應,假設銀行通過QE中100萬元的錢來購買某個企業的債券,等於低息借款給一個企業100萬,但這筆錢造成的貨幣供應量將遠遠超於這100萬,主要是企業借貸這筆錢後會流出市場,而這筆錢的一部分將被存回銀行來,在部分制度下,銀行保持一定比例的存款準備金,其餘的資金又可作貸款之用。

所以,從量化寬鬆的過程中增加的存款,銀行可通過借貸,再創造出更多的貨幣供應,即存款倍數效應(deposit multiplication)。例如,假設貨幣流動性是平均10次交易,量化寬鬆每創造一百萬美元,可產生的最終貨幣供應可能爲一千萬美元,這個大致的貨幣乘數爲10。

但你要注意,最新的美聯儲聲明中,可是連準備金的要求也取消了,這就等於給了銀行最大限度的貸款自由。

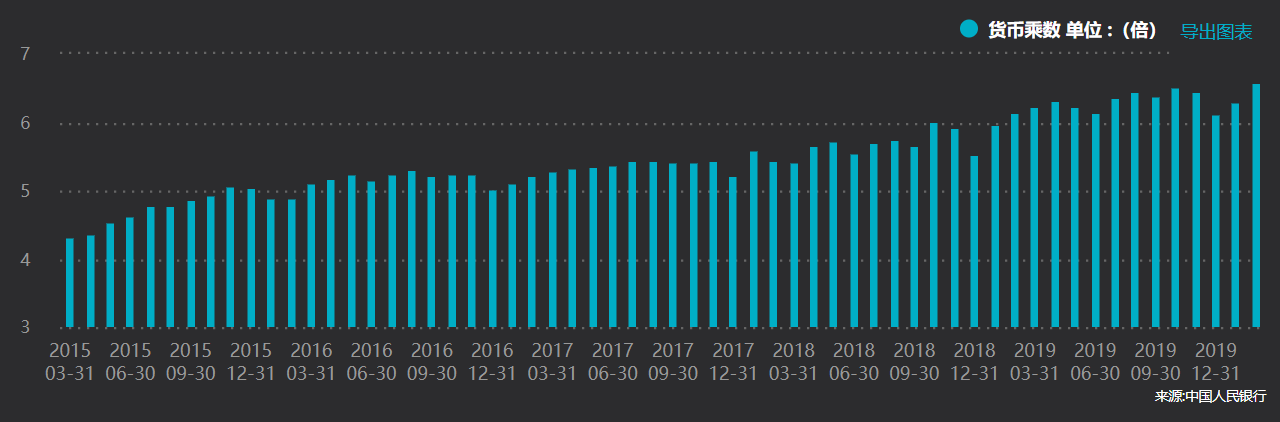

來看下我們中國銀行體系的貨幣乘數:

截至到2019年12月,這個乘數一直再擴大,說明中國的貨幣供應的放大效應一直都在持續擴大。

那麼都什麼時候實施QE呢?

美聯儲曾在議息決議裏透露,QE實施的依據是:當失業率仍高於6.5%,及一至兩年內的通膨預測值不超過2.5%,QE便會持續實施。,但截至目前爲止,美國失業率高達7.5%,而且仍有攀升的趨勢。

歷史上看,美聯儲總共放了有三次QE,第一次是在雷曼兄弟於2008年9月倒閉後,2009年3月至2010年3月,規模1.75兆美元,1.25兆美元購買抵押貸款債券、3000億美元美國國債以及1750億美元的機構證券。

第二次量化寬鬆QE2:2010年11月份,美聯儲宣佈,將再次實施6000億美元的“量化寬鬆”計劃,美聯儲發貨幣購買財政部發行的長期債券,每個月購買額爲750億,直到2011年第二季度。以此來降低高達9.6%的失業率。

第三次量化寬鬆QE3:2012年9月15日起實施,每月購買400億美元的抵押貸款債券(MBS)和450億美元的長期國債。與前兩輪不同的是,QE3沒有明確實施截止日,將持續實施至美國就業市場復甦。

在這個節骨眼上,美聯儲突然推出幾乎是終極大招的開放式QE政策,可稱之爲QE4,和前三次相比,力度之大應該是前所未見的。但這並不意味着美聯儲要國有化一切資產,而是向市場展示一個託底的姿態,以此來向市場注入信心,雖然這次美股崩盤最初是由流動性收緊加上疫情的導火索引發,但再市場跌入熊市後,美聯儲所有的放水措施似乎都不起作用了,這就是因爲市場信心的喪失,這個時候,就需要一種前所未見的大力度措施來恢復市場的信心,所以這個無限量QE政策就登場了。

但QE更多的是改善金融體系運轉和資金傳導渠道,從美債、黃金和Libor-OIS的反映來看,聯儲正在逐漸實現改善流動性的目的,當然,股市也會受到一定的支撐,

但最重要的,還是疫情的擴散和由此造成的停產對經濟預期的影響,這個是單純靠貨幣政策是無法扭轉的,所以疫情這個主要矛盾解決,市場可能纔會真正恢復常態。

當然,QE4的推出也會修復一部分市場信心,起碼對進一步下殺是有很強的抵抗作用,這個決定,恐怕不是鮑威爾一個人做出來的,或許凝結了伯南克,耶倫等幾代主席的共同意見。

真正的底部,我們可能還要等待疫情的好轉,因爲只有戰勝疫情,才能真正修復市場對美國經濟預期的信心。

關於美股大盤的更多問題,你不妨在本週四晚上的8點,來社區看@甘燦榮_交易所講師及資管 老師的直播課吧,乾貨滿滿,還有現場提問機會,可別錯過了;

直播鏈接:https://laohu8.com/RN?name=RNLive&rndata=%7B%22liveId%22:%2215833027801693%22%7D

$SP500指數主連(ESmain)$$NQ100指數主連(NQmain)$$道瓊斯指數主連(YMmain)$

$恆生指數(HSI)$$恆生指數主連(HSImain)$$H股指數主連(HHImain)$

$短期VIX期貨ETN(VXX)$$VIX波動率主連(VIXmain)$

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

$道琼斯(.DJI)$ $恒生指数(HSI)$ $上证指数(000001.SH)$ $小米集团-W(01810)$ $阿里巴巴-SW(09988)$ $心动公司(02400)$