美股牛市正酣,资金正疯狂涌入。

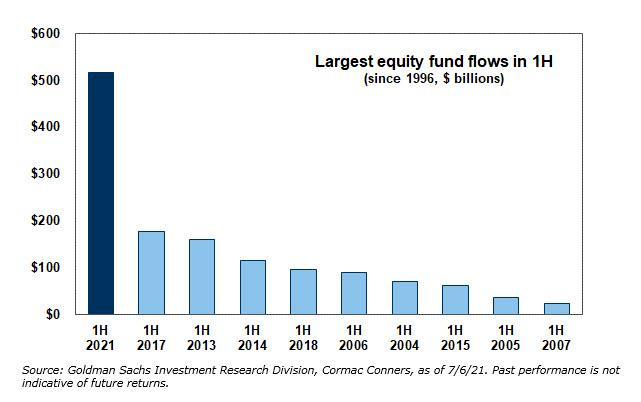

全球股市正疯狂吸纳市场资金,据高盛的最新数据显示,2021年上半年流入全球股票基金的资金规模达到5800亿美元(约合人民币37470亿元),刷新历史纪录,直接令从业18年的高盛交易员感到震惊:从来都无法想象如此庞大的数字。

面对这轮史诗级的美股大牛市,美国散户也疯狂。据华尔街机构的数据显示,今年1-6月,美股市场已经新开设了超过1000万的证券账户,已经超过2020年全年的水平。美国散户6月的净买入股票和基金的规模达到280亿美元(约合人民币1808亿元),创下自2014以来的单月新高。

资金狂涌,与美联储的疯狂放水密切相关,在过去的15个月内,美联储在现有资产基础上又增加了3.75万亿美元的资产。与此同时,美国政府也大规模推出了六轮约3.4万亿美元的财政计划,使得美国民众手中的资金非常充裕。

创纪录!超37000亿资金疯狂涌入股市

资金正在以前所未有的速度涌入全球股票市场。

据高盛的最新数据显示,2021年上半年流入全球股票基金的资金规模达到5800亿美元(约合人民币37470亿元),为历史最高,是2017年同期的2.6倍。

其中,2021年第一季度流入全球股票基金的资金规模为3480亿美元,第二季度的规模仍高达1690亿美元。

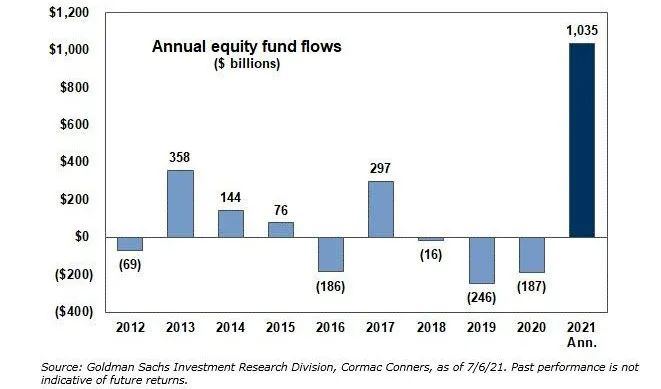

美国银行分析表示,如果今年剩余时间里资金流入速度保持不变,2021年全年全球股票基金流入规模将超过10350亿美元,将超过过去20年的总和。

面对如此庞大的流入规模,在华尔街从业18年之久的高盛交易员Scott Rubner都感到非常震惊,他表示,在跟踪市场资金流动的18年里,从来都无法想象如此庞大的数字,刚刚过去的周末是有史以来最忙碌的,也是收到客户问题最多的一个周末。

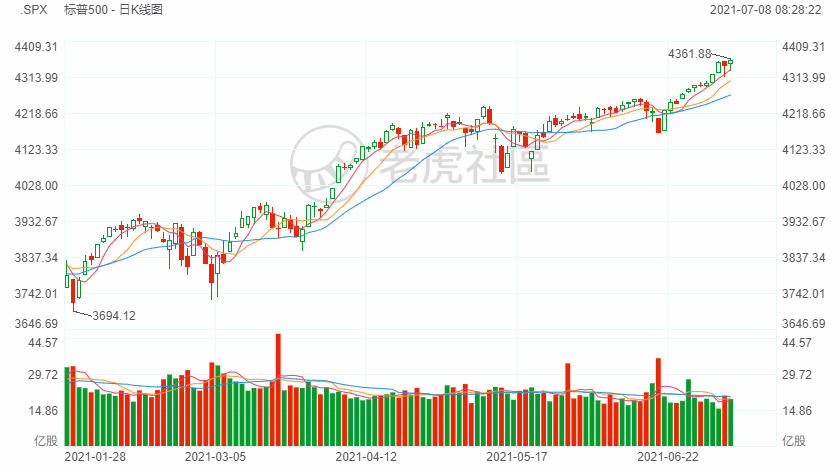

持续流入的资金正在推动着全球股指持续上涨,全球主要股指在过去一周内接连攀升,部分股指都刷新了历史纪录高位。当地时间7月7日,标普500指数盘中再次刷新了历史新高,连续9个交易日刷新历史纪录,这种情况自1928年以来仅发生过4次,今年以来的累计涨幅超过16%。

另外,纳斯达克指数也正在不断刷新历史新高,7月7日盘中,再度创出历史新高14755.33点,今年以来累计涨幅已达到13.79%,相比2020年3月的低点,涨幅更是高达121%。

其实,这一波资金疯狂入市,与全球央行的史诗级放水密切相关。其中,美联储的“水龙头”开得尤为凶猛。自疫情爆发以来,美联储便迅速行动,除了重新启用金融危机时期的零利率和资产购买计划外,还创设了新的政策工具,如一级交易商信贷工具(PDCF)、商业票据融资工具(CPFF)等,向市场注入了大量的流动性。

据数据显示,在过去的15个月内,美联储在现有资产基础上又增加了3.75万亿美元的资产,自2019年9月回购市场爆发并引发大规模纾困以来,其资产增长幅度已经超过一倍。

另外,为应对新冠疫情和经济衰退,美国政府大规模推出了六轮约3.4万亿美元的财政计划,2020财年美国联邦赤字扩张了3.1万亿美元,赤字率15.2%,2020年末美国国债余额创下26.9万亿美元的历史新高。

当前,美联储持续的量化宽松仍在向市场注入流动性。有华尔街机构预计,未来2个月内,将有2500亿美元资金通过QE涌入市场。

有华尔街分析机构认为,只要美股持续保持上涨轨迹,大量资金继续涌入指数型股票基金仍将是大概率事件,原因是近期一些大型资管机构正将资金从大宗商品市场撤出,转投指数型股票基金。

单月净买入1800亿!美国散户也疯狂

美股史诗级大牛市的赚钱效应正在刺激着美国个人投资者疯狂入市,美国散户们也为全球资金流入股市贡献了一部分力量。

据华尔街金融服务公司JPM Securities的数据显示,今年1-6月期间,美股市场已经新开设了超过1000万的证券账户,已经超过2020年全年的水平。

另外,据独立研究机构Vanda Research数据,今年6月,美国散户净买入约280亿美元(约合人民币1808亿元)的股票和股票类基金,创下自2014以来的月度流入新高,甚至超过了今年1月的“散户VS华尔街机构”的史诗级逼空大战。

万达研究公司(VandaTrack)截至6月中旬的数据显示,美国散户投资者今年向股市净投入资金接近1400亿美元,是2019年同期的六倍多。

与此同时,大部分美国散户对每一次的市场回调都感到非常乐观,并且热衷于“逢低买入”、“满仓抄底”。Vanda Research的数据显示,6月18日美股集体大跌之时,美国的散户投资者当日净买入超过20亿美元的股票,随后美股三大指数集体反扑,继续刷新历史新高,进一步增添了散户们的信心。

研究金融市场大众心理的Sundial Capital Research总裁Jason Goepfert表示,当前美股市场的情绪依然十分乐观,超过70%的散户投资者预期美股将在未来3月内继续上涨,但同样观点的专业交易员则只有约44%。

由于社交媒体的无所不在,散户投资者往往会聚集在一起进行交易,无论是个股还是大盘,达成一致后便迅速买进,在数小时或数天内推高股价。此前的行情显示,美国散户投资者几乎同样迅速地撤出买入、卖出,再转向下一个交易目标,特斯拉、GME、狗狗币、AMC都是不同时期散户爆炒的目标。

美国散户的另一个特点是,更爱追逐高波动性股票,即使是一些名不经传的小盘股。近两周以来,美股的Alfi 、Marin Software、IKONICS等小市值个股都迅速飙升超过100%。

相比于散户投资者们的狂热,专业基金经理们对美股市场前景则抱有更多怀疑。今年迄今,道指和纳指涨幅均超过13%,出于对通胀和高估值的担忧,相当多的基金经理认为,未来的股市的回报不明朗,市场热度正在逼近峰值。反应到市场上,目前美股市场的总杠杆水平正在持续下降,已经处于去年10月以来的最低水平。

赚翻了!“美国散户大本营”正式冲击IPO

美国散户疯狂入市,互联网券商赚得盆满钵满。其中,号称为美国“散户大本营”的互联网券商Robinhood(罗宾汉)靠着这波风口,已经向美国证监会提交了招股书,计划在纳斯达克挂牌上市。

在招股书中,罗宾汉披露了两个自然年(2019-2020年)的经营业绩和用户数据。其营收从2019年的2.78亿美元,增长至2020年的9.59亿美元(约合人民币达61.9亿元),同比增幅超245%,2020年录得700万美元净利润,而2019年还处于亏损状态,亏损金额超1亿美元。

借着美国散户疯狂入市的潮流,罗宾汉的活跃用户数也在高速增长。据招股书显示,平台上的月活跃用户数从2019年末的430万户,增至2020年末的1250万户,增幅接近200%。

另外,据罗宾汉透露,从2015年1月1日到2021年3月31日,罗宾汉平台上超过一半的客户资金账户称其在该平台上开设了第一个交易账户,仅看过去五年间全美国新开立的个人投资者账户,其中近半数账户来自罗宾汉平台。

罗宾汉作为美国散户“大本营”,并非仅涉及股票,加密货币也是重点。据招股书显示,截至2021年一季度末,罗宾汉支持7种不同加密货币的交易,包括比特币、比特币现金、比特币SV、狗狗币、以太坊、以太坊经典和莱特币,超过950万客户在罗宾汉交易了约880亿美元的加密货币,截至2021年3月31日,罗宾汉持有约120亿美元规模的托管加密货币资产,比2020年同期增加23倍。

从招股书很明显可以看出,罗宾汉主要是做散户的生意,其收入的绝大部分来自于个人投资者的交易性收入,占比超过75%。

其实,罗宾汉的赚钱模式一直饱受质疑,因为打着“0佣金”的旗号,罗宾汉便不能赚取手续费,使得其主要的营收来自于用户的交易。罗宾汉在招股书描述,大部分收入都是基于交易产生,因为平台将用户的股票、期权、加密货币交易订单发送给做市商执行,从而获得对价,平台会收到交易执行时公开报价的买入价和卖出价之间的固定百分比差额。

对于这种盈利模式,“股神”巴菲特和查理·芒格一直称之为“肮脏的赚钱方式”。芒格曾直言,“零佣金”就是一个“天大的谎言”,让客户误以为是在免费交易,实则却收取了更多费用,这是一种非常可耻的、低级的方式。