作为半导体行业巨头的英伟达和美光,都受益于数据中心、自动驾驶汽车和其他高科技领域的强劲增长趋势。一方面,从纯粹的商业角度来看,英伟达的轻资产运营模式和市场领导地位使其更受投资者青睐。另一方面,美光的股价相对来说更便宜,因此或许是更好的投资选择。

过去几年的牛市行情推动英伟达成为迄今为止市值最高的半导体公司。它是现今世界上第八大市值的公司,而在其他的半导体企业中,只有台积电(TSM.US)进入市值榜单的前25名。

事实上,英伟达一直在玩一场“淘金先富卖铲人”(Picks and Shovels)的游戏(在过去在淘金热潮中,大多数想要成为矿主的淘金者都以失败告终,而那些向淘金者出售铁镐,铁铲,帐篷和牛仔裤的人却发了大财,这里可理解为投资于那些从高科技行业热潮中间接受益的非该行业的公司)。英伟达的GPU(图形处理器)在数据中心、加密货币挖矿和自动驾驶汽车等领域变得越来越重要,再加上Meta Platforms(FB.US)等公司都在加大在这些领域的投入,因此,广泛的需求导致英伟达的产品出现短缺,并推动了该公司股价走高。

然而,英伟达的市盈率在2020年时曾跌至35倍,现在如今却接近100倍,这一市盈率远远高于其半导体同行。据了解,美光的市值为1040亿美元,市盈率为14倍,相比之下,美光的营收实际上超过了英伟达。在过去的12个月里,美光的营收达到277亿美元,而英伟达的营收为243亿美元。若美光拥有像英伟达那样的市盈率,其市值将达到7130亿美元,只比英伟达目前市值小5.6%。

而从商业角度来看,这两家公司除了都设计半导体产品之外,并没有太多的相似业务。

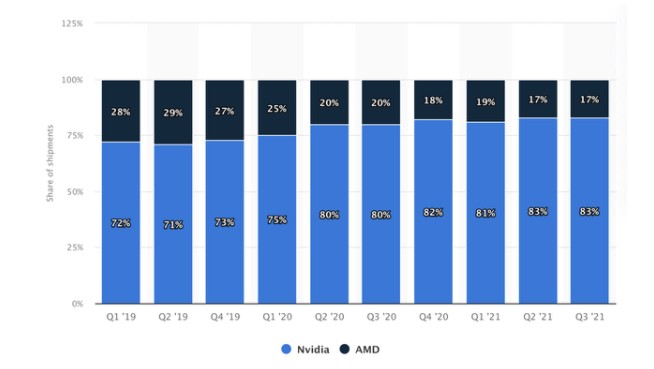

GPU市场份额

英伟达专注于其GPU产品,截至2021年的第三季度,该公司拥有83%的GPU市场份额。

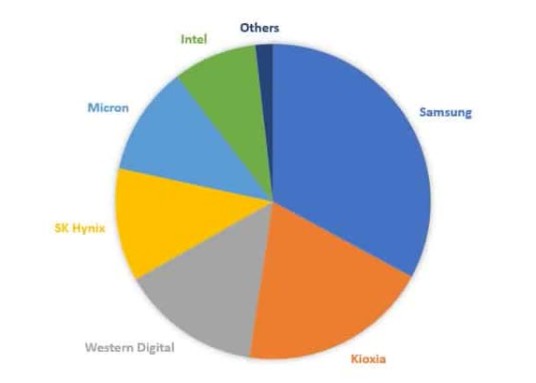

NAND设备市场份额

另一方面,美光的DRAM市场份额排在第三,而NAND市场份额上仅排在第五。而与英伟达不同的是,美光除了设计芯片外,在知识产权方面似乎并没有明显的优势。

据了解,DRAM和NAND是两种存储芯片。而GPU则专注于快速执行大量操作,而内存芯片专注于存储大量信息。而内存芯片与GPU一起使用,因此并不构成与GPU的直接竞争。美光与英伟达在各种产品上进行合作,这将使两家公司受益。此外,两家公司都强调了在人工智能、5G、物联网、游戏、工业、区块链、元宇宙和汽车等领域开展研究,以推动公司未来的增长。

英伟达未来的增长预期

根据目前分析师对英伟达未来两年营收和利润的预测,其盈利复合年均增长率将达到16-18%。而从2005年到2020年,英伟达的营收以12%的复合年均增长率增长。若将2021年的历史业绩考虑进去,其复合年均增长率将达到14%。因此,相对于历史水平,在经济增速将略有提高的预测背景下,预计该公司的营收增长率将继续提高,是合理的。这种增长水平远高于行业的平均水平。

据了解,自2008年以来,博通(AVGO.US)作为唯一一家营收复合年均增长率超过15%的大型半导体公司,是首个通过收购突破这一门槛的公司。著名投资者彼得•林奇(Peter Lynch)曾对任何增长速度超过20%的公司都持怀疑态度,因为维持这种增长是很困难的。半导体行业也没有例外,这也侧面证明该理论的正确性。英伟达在2021年的市盈率接近100倍,而且该公司的营收基数也是有史以来最大的,因此它很难维持住高营收增长的趋势。

然而,英伟达的复合年增长率必须远远高于18%,才能证明其估值的合理性,因为18%的增长率将使其PEG指标(市盈率相对盈利增长比率)高于5。而如果英伟达能实现其预期的增长,其预期市盈率将为49倍。同样值得注意的是,半导体业务的营收是颇具周期性,所以这并不是英伟达第一次经历强劲增长。在2008年和2018年,英伟达的营收增长率都达到了34%,但这两年份的后一年,其增长率分别骤降至-16%和21%。

而另一方面,英伟达在2021年还受益于加密货币热潮。但该公司曾表示,加密货币的需求对营收的影响究竟有多大,目前还不得而知。据了解,其产品一直被用于挖掘比特币。

虽然目前尚未能证明在2022年里,比特币将走低。但其他包括以太坊在内的替代币正逐渐抢夺比特币在加密货币市场的份额。而由于其他替代币并不需要太多的算力,因此他们并不需要过多的用到英伟达的GPU产品。但美光并不会受到替代币的影响,并有可能能从中分一杯羹,这主要由于矿工需要大量电力和大量内存。

市场目前更多的看法是,英伟达受益于与挖矿业务相关的GPU短缺,而如果比特币价格出现崩盘,这可能会对英伟达的股票造成负面影响。

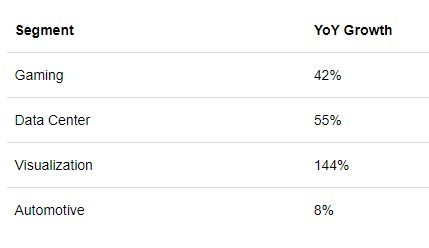

英伟达当然不会只专注于加密货币的业务,因为这对公司来说会产生不利的影响。而事实上,该公司在其他领域的业务营收也在快速增长:

其他领域的营收增长率

同样,这些领域都有着巨大的增长潜力,这可能会成为推动英伟达在未来几年营收继续快速增长的因素。

美光未来的增长预期

在成长性方面,美光也毫不逊色。

从2005年到2020年,该公司的营收年均复合增长率为10%(相比之下,英伟达的年均复合增长率为12%)。据美光称,在过去20年里,存储器一直是半导体领域里增长最快的子领域。

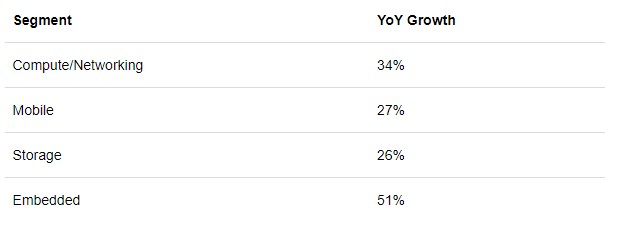

美光在各领域的营收增长率

美光对细分市场的划分与英伟达稍有不同,但它的很多细分业务也都在快速增长。另外,该公司也在强调许多可以推动公司营收增长的业务。特别是,今年该公司预计其在物联网业务上的营收增长率将达到80%,公司还预计在未来三年,其与汽车相关的业务营收的复合年增长率为40-50%。

美光预计的每股盈利增长的前提是基于其预测的16%的营收增长,而这似乎是一个可以实现的目标,因为该增长率仅略高于其营收的历史增长率。理想情况下,一项投资应该基于合理的盈利预期来进行公平估值,这样一来,一家公司的估值就不会大幅超出预期,也就更有机会获得强劲的回报。

有观点认为美光的增长预期是可以实现的另一个原因是,它们所处的供需周期有利于该公司。我们可以了解到,尽管同行--英伟达的营收每个季度都在打破纪录,但美光目前的年度营收仍低于2018年。而这是一个全行业的问题,作为竞争对手SK海力士的营收也在2018年达到顶峰。但考虑到支撑该行业的强劲增长趋势,以及自2018年以来各种事态的发展,投资者有理由想象内存行业的营收将再创历史新高。

此外,美光有75%的营收来自与客户密切合作的长期协议,这与五年前的10%相比,有了大大的提升。另外,在内存行业已开启企业整合的时代,会给各公司带来更多的议价能力以及更少的供应过剩风险,而且作为CHIPS法案(为芯片生产创造有益的激励措施法案)的一部分,美光可以获得联邦政府的支持,该法案也似乎更关注于芯片的制造而不是设计(因此不太可能惠及英伟达)。

最近,美光开始派发股息,这表明管理层对他们的持续现金流的有信心。

风险

需要特比说明的是虽然美光未来几年的表现很可能会超过英伟达,但这并不意味英伟达的股价将会下跌。像英伟达这样的大公司可以在很长一段时间内保持较高的市盈率,因此做空英伟达并不是明智的选择。

同样,美光最终的表现也可能会逊于英伟达,其原因有几个。

首先,美光在市场的地位并不如英伟达强大。虽然美光的市场地位会有所改善,但即便如此,与三星相比,尽管它在低功耗DRAM产品方面处于市场领先地位,但其市场份额仍相对较小。这可能会对美光通过研发或行使定价权来推动创新构成一定的压力。

而另一方面,英伟达拥有大量的知识产权,是全球最大的GPU厂商,也是研发预算最多的厂商。两家公司都曾从多次的扩张中获益。而不同之处在于,美光目前的市盈率为14倍,对于一家营收增速达10%以上的周期性公司来说,这是一个合理的倍数。而英伟达目前93倍的市盈率,对于一家未来几年有望实现30%以上的营收增长的高质量公司来说,也是一个合理的倍数。但这两家公司未来都可能受到市场坏境变动的影响,但美光在市盈率的调整中获得的好处可能并不如英伟达多。

总结

美光和英伟达都是不错的半导体公司,但就市场地位和利润率而言,英伟达可能是一家更好的公司。如果英伟达的市盈率回落至40-50倍之间,那么该股会更具投资吸引力。

与此同时,美光是一家有着增长潜力的公司,其目前的股价也更为合理。