朝聚眼科一手中签率5.67%,认购18手稳中一手

老虎资讯综合2021-07-06

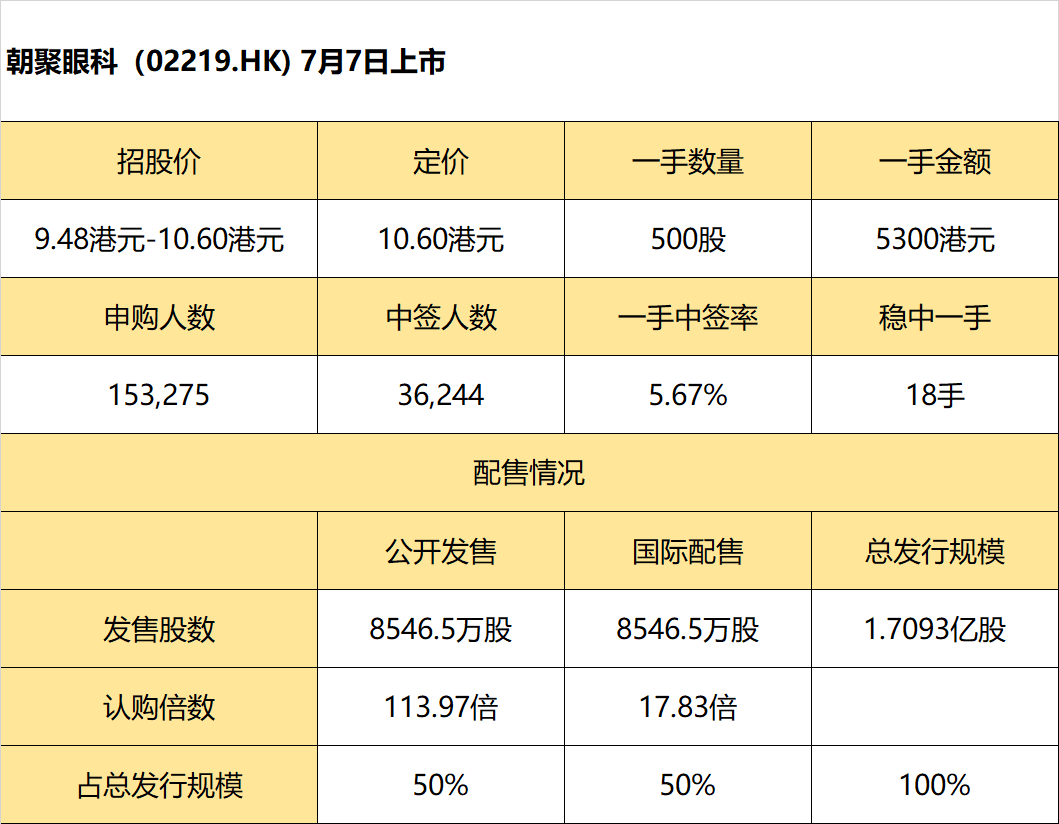

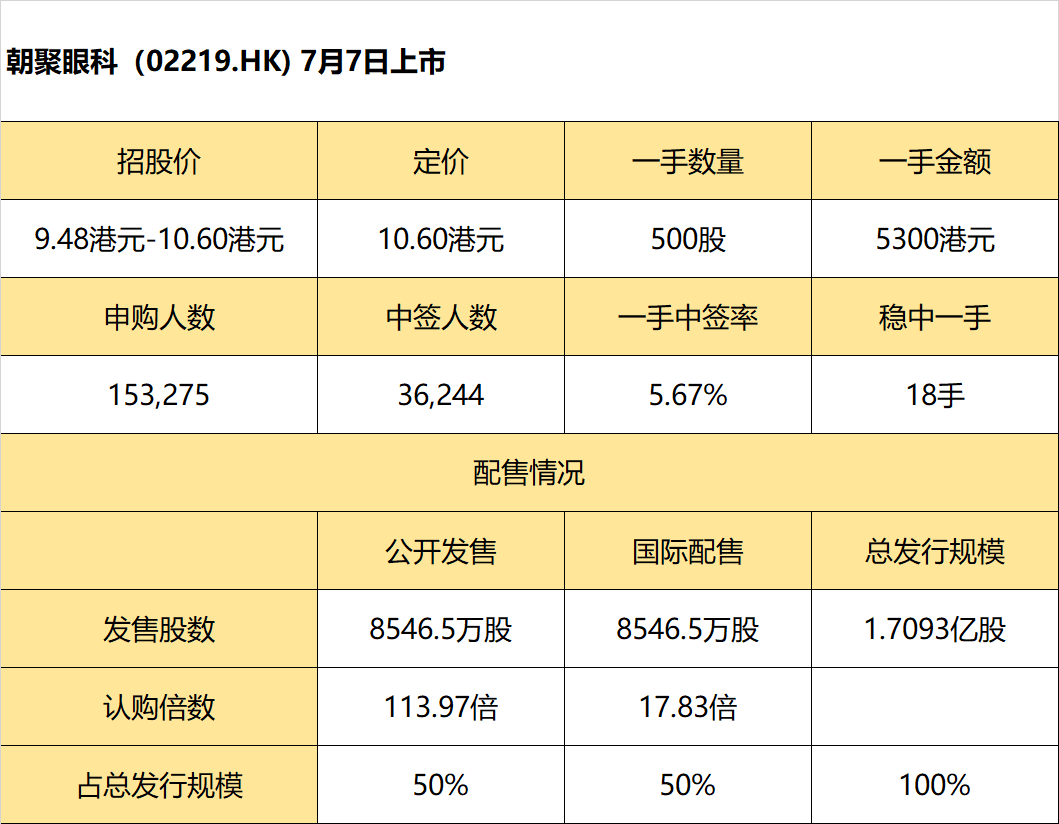

7月6日,朝聚眼科发布公告,公司全球发售1.7093亿股股份,其中香港发售股份8546.5万股,国际发售股份8546.5万股,另有15%超额配股权;发售价已厘定为每股发售股份10.60港元,每手买卖单位500股;海通国际及华泰国际为联席保荐人,预期股份将于2021年7月7日于联交所主板挂牌上市。

老虎资讯整理相关数据如下:

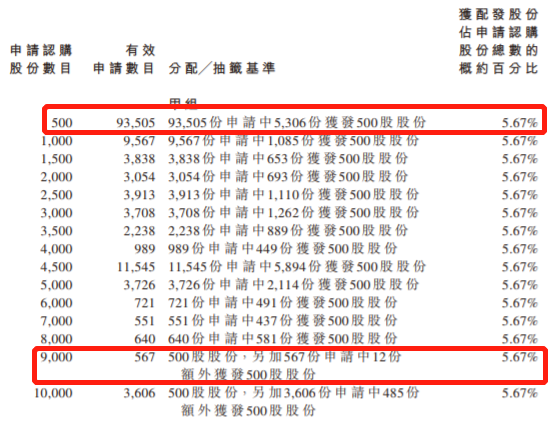

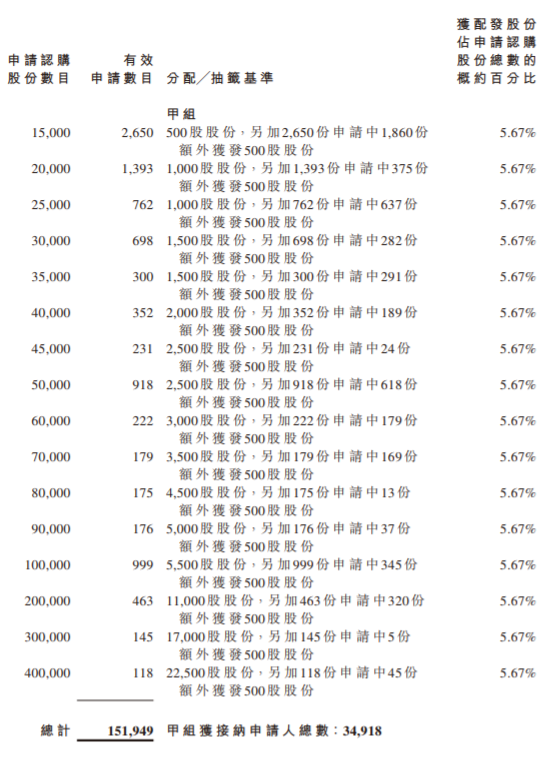

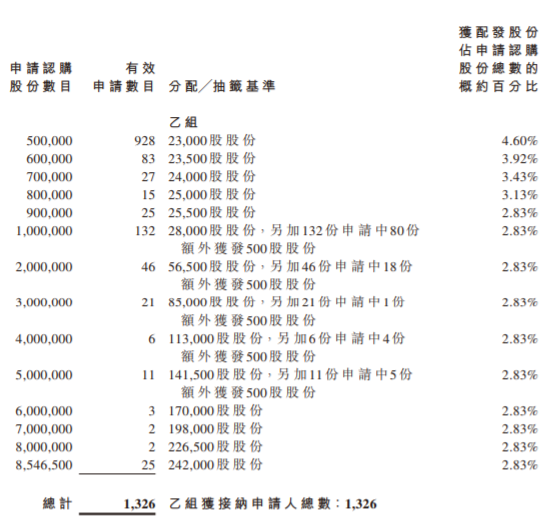

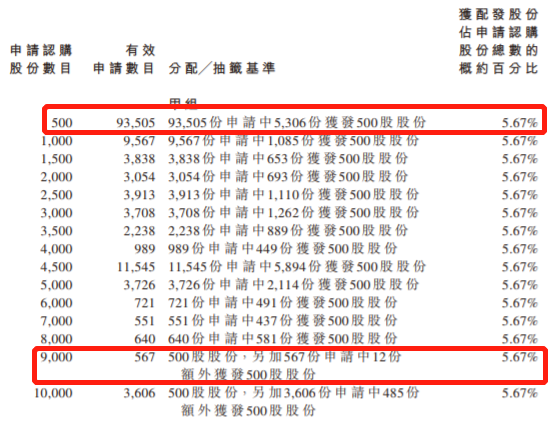

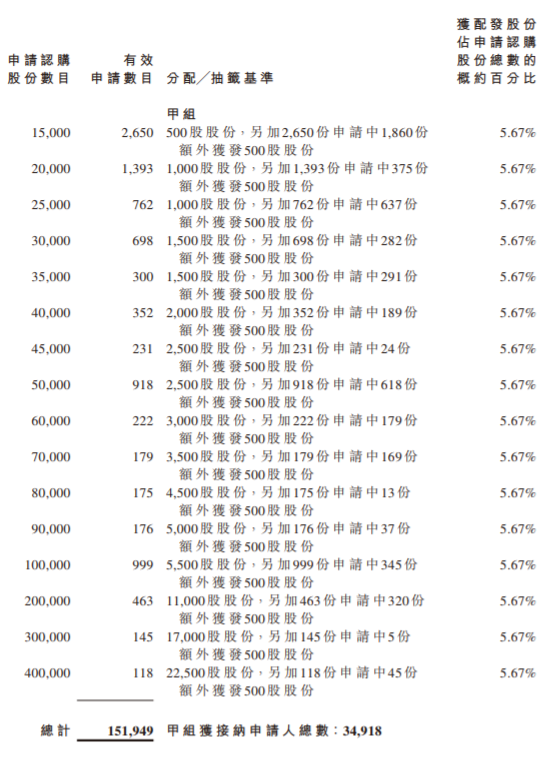

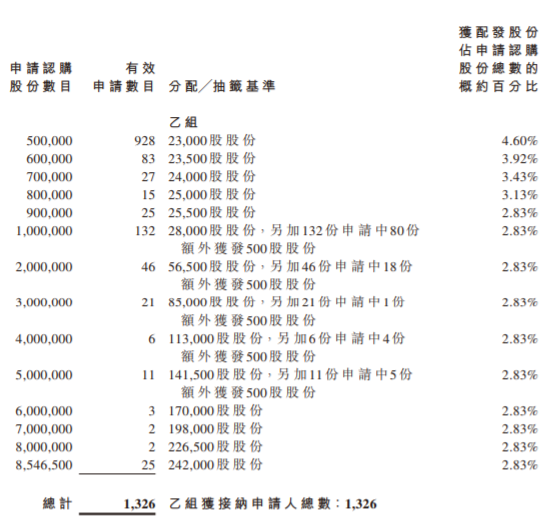

分配结果:

甲组每手500股,一手中签率5.67%,认购18手稳中一手。

乙组头为50万股(1000手),获配23000股(46手)。

根据国际发售初步提呈发售的发售股份已获大幅超额认购约17.83倍。根据香港公开发售初步提呈发售的发售股份已获非常大幅超额认购。合共接获153,275份有效申请,认购合共19.48亿股,相当于根据香港公开发售初步可供认购的香港发售股份总数约113.97倍。

基于发售价每股发售股份10.60港元计算,根据基石投资协议,基石投资者已认购合共7467.45万股发售股份,合共占紧随全球发售完成后公司已发行股本约10.86%;及全球发售项下发售股份数目约43.69%(假设超额配股权未获行使)。

基于发售价每股发售股份10.60港元计算,根据最新估计,公司自全球发售收取的所得款项净额估计约为13.571亿港元(假设超额配股权未获行使)。其中,公司拟将所得款项净额约35.8%将用于建立新医院以及搬迁、升级及装修现有医院;约44.8%将在出现合适机遇时,用于在人口庞大且对眼科医疗服务需求相对较高的新市场中收购医院;约9.4%将用于升级公司的信息技术系统;及约10.0%将用于营运资金及其他一般企业用途。

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.