关键时刻,股神突然坚决出手。有分析人士认为,在全球能源市场火爆的情况下,巴菲特大举买入西方石油等能源股的逻辑主要有3点:一是为了应对通胀;二是石油具备一定的“消费属性”;三是俄乌局势愈演愈烈的背景下,国际油价仍存在上涨潜力。

俄乌局势焦灼之际,91岁的“股神”巴菲特正在狂买石油股。最新文件显示,伯克希尔再度买入990万股西方石油,耗资约5.82亿美元(约合人民币39亿元),持仓市值接近98.5亿美元(约合人民币660亿元),持股比例攀升至17.4%。华尔街分析人士猜测,巴菲特大概率会举牌西方石油,甚至收购这家市值高达566.44亿美元(约合人民币3800亿元)的石油巨头。

当前全球能源局势依然紧张,摩根大通在最新报告中警告称,如果美国、欧洲的制裁促使俄罗斯实施报复性减产,全球油价可能会达到380美元/桶的“天价”,这对于世界大部分地区而言,可能是灾难性的。

关键时刻,股神突然坚决出手。有分析人士认为,在全球能源市场火爆的情况下,巴菲特大举买入西方石油等能源股的逻辑主要有3点:一是为了应对通胀;二是石油具备一定的「消费属性」;三是俄乌局势愈演愈烈的背景下,国际油价仍存在上涨潜力。

欧洲的能源危机已经拉响了警报。7月3日,据央视新闻消息,北溪天然气管道公司公告称,7月11日至21日期间,将暂时关闭“北溪-1”2条天然气管道支线。俄天然气市场专家季伊万·莫宁表示,受此影响,7月“北溪-1”天然气管道供气量可能降至13亿立方米,与6月相比降幅将接近60%,或将再度加剧欧洲市场天然气短缺局面。

巴菲特又动手了

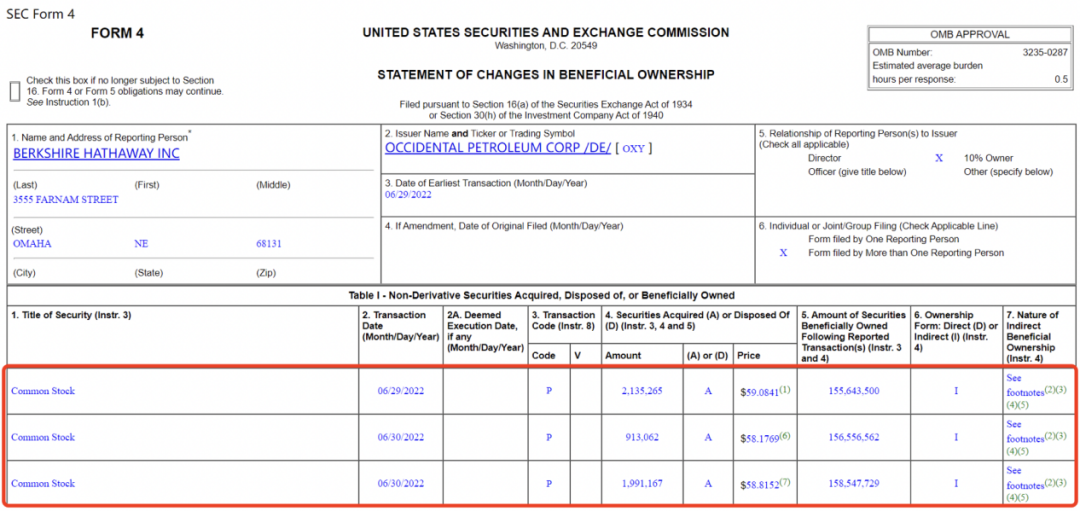

伯克希尔·哈撒韦最新递交的文件显示,6月28日至6月30日期间,伯克希尔累计买入西方石油约990万股股票,耗资约5.82亿美元(约合人民币39亿元)。

经过此次加仓后,伯克希尔总共持有1.63亿股西方石油,持仓市值接近98.5亿美元(约合人民币660亿元),对西方石油的持股比例攀升至17.4%。

伯克希尔对西方石油的潜在持仓量或许更高。目前,伯克希尔还拥有价值高达100亿美元的西方石油优先股,同时持有8400万股认股权证,认股权证的行权价为59.62美元/股,已经略低于西方石油的最新收盘价(60.44美元/股)。

如果西方石油的股价继续攀升,伯克希尔大概率会行使认股权证,以低于市场价买入更多西方石油的股票,届时伯克希尔对西方石油的总持股比例或将升至25%。

自今年3月以来,巴菲特便非常坚定地大规模买入西方石油,行动的前2周便斥资超70亿美元,买下了西方石油14%的流通股。目前,西方石油也已成为了伯克希尔第六大重仓股。

在国际油价持续飙涨、巴菲特大手笔扫货的刺激下,西方石油的股价一路飙涨大涨,已经成为了标普500指数中表现最好的股票,2022年年内涨幅达到109%,总市值升至566.44亿美元(约合人民币3800亿元)。

以伯克希尔的平均成本(53美元/股)计算,西方石油贡献了接近10亿美元的账面利润。

对于这一笔交易,巴菲特曾回应称,他阅读了西方石油公司第四季度财报电话会议的记录后,决定买入该公司股份,并坦言“能买多少就买多少”。

巴菲特进一步表示,西方石油公司的运营进展、债务偿还、股息上涨以及专注于产生长期、可持续的自由现金流等多个方面都在吸引他。

言行合一,一直都是巴菲特的投资风格。因此,华尔街分析人士纷纷猜测,巴菲特大概率会举牌西方石油,甚至最终收购整个公司。

Truist分析师Neal Dingmann表示,巴菲特很有可能会买下尚未持有的西方石油剩余三分之二的股权。一旦西方石油信用状况改善,巴菲特可能会收购其全部股权。

西方石油或许是巴菲特2022年投资策略的一个缩影,其对能源股的投资尤为坚定。数据显示,今年第一季度,伯克希尔逆势加仓的410亿美元中,近一半都是石油股,其中石油巨头—雪佛龙亦是巴菲特大举加仓的标的。

有分析人士认为,在全球能源市场火爆的情况下,巴菲特大举买入西方石油等能源股的逻辑主要有3点:一是为了应对通胀;二是石油具备一定的“消费属性”;三是俄乌局势愈演愈烈的背景下,国际油价仍存在上涨潜力。

油价继续飙?

毫无疑问,2022年最暴利的“印钞机”自然是各大国际石油巨头,美国总统拜登甚至痛骂石油巨头“赚的比上帝还多”。

以能源巨头埃克森美孚为例,其于上周五披露的提交的一份监管文件显示,今年第二季度的利润可能达到创纪录的180亿美元(约合人民币1206亿元),环比将达到翻倍增长。

而国际油价上涨的势头,或许还将继续。摩根大通在最新报告中警告称,如果美国和欧洲的制裁促使俄罗斯实施报复性减产,全球油价可能会达到380美元/桶的“天价”。

目前,七国集团正在敲定一个复杂的机制来限制俄罗斯石油的价格。但摩根大通认为,俄罗斯很可能会通过减产原油、减少出口而给西方带来痛苦。如果俄罗斯供应减少300万桶/日,将使基准伦敦原油价格升至190美元/桶,而最坏的情况下,俄罗斯减产500万桶/日可能意味着原油价格将飙涨至380美元/桶。

因为,在此之前,俄罗斯副总理诺瓦克(Alexander Novak)已经警告称,如果G7对俄油限价,只会进一步推高国际原油价格。

摩根大通表示,考虑到俄罗斯强劲的财政状况、居高不下国际油价,俄罗斯减产500万桶/日,或许并不会不过度损害自身经济,但这对于世界大部分地区而言,可能是灾难性的。

与此同时,OPEC有限的增产能力,是国际油价攀升的潜在风险。根据法国总统马克龙的信息,阿联酋、沙特两国几乎无法增加石油产量:阿联酋的生产能力已经达到极限;沙特的日产量只能增加15万桶;两国在未来6个月内没有太大增产能力。

据外媒报道,拜登政府正在为最坏的情况做准备:分析和模拟油价达到200美元/桶时,可能对美国经济意味着什么。

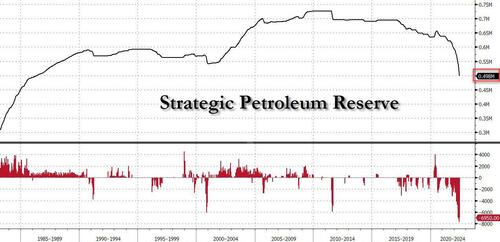

因为,当前美国原油库存已经拉响警报。根据EIA的最新数据,库欣的原油库存已经降至2014年10月以来最低。同时,美国的战略石油储备库存已经降至4.979亿桶,为1986年4月以来的最低水平。

金融博客零对冲指出,以目前战略石油储备释放的速度,拜登政府将在10月结束压制油价的干预措施,届时油价很有可能在美国中期选举前几天达到200美元/桶的创纪录价格,而美国汽油价格将达到10美元/加仑以上。

欧洲再遭巨大威胁

当前,欧洲的能源危机已经拉响警报。

7月3日,据央视新闻消息,北溪天然气管道公司日前发布通告称,7月11日至21日期间,将暂时关闭公司负责运营的“北溪-1”2条天然气管道支线,进行常规维护。

“北溪-1”是俄罗斯对欧洲主要输气管道,此举将加剧欧洲市场天然气短缺。俄天然气市场专家季伊万·莫宁表示,受暂时关闭消息影响,7月份“北溪-1”天然气管道供气量可能降至13亿立方米,与6月份相比降幅将接近60%。

需要指出的是,6月中旬,俄罗斯天然气工业股份公司以技术原因为由,把“北溪-1”管道输往德国的天然气供应量减少近60%,一度令欧洲市场紧张。

受俄气供应缩减的影响,作为欧洲天然气基准的荷兰TTF期货价格,相比此前的平均水平,涨幅已超过800%;电力市场也异常紧张,德国2023年交付电力的价格,相比过去5年的均价涨幅已达到600%。

而欧洲最大的经济体—德国的情况尤其严峻。近日,德国副总理兼经济和气候保护部长哈贝克(Robert Habeck)警告称,天然气市场的动荡,可能会扩散到更广泛的领域,并将其与2008年雷曼兄弟破产引发的危机相提并论。

事实上,欧洲的能源危机正引发越来越大的衰退警告。摩根士丹利经济学家预计,欧元区将在2022年最后一个季度陷入衰退,主要原因是天然气流量减少的风险。

德意志银行(Deutsche Bank)也认为,欧洲经济体正面临俄罗斯天然气供应放缓带来的新一波重大冲击,这可能将通胀推高至比当前创纪录数据还要更高的水平,并将德国拖入衰退的轨道。

德银分析师表示,持续的天然气短缺将在能源配给的背景下,加大德国经济即将陷入衰退的风险,并暗示欧元兑美元汇率“明显下行”。

当前,市场已开始对欧洲经济衰退进行定价,大量欧洲公司债正处于不良交易水平,市场对欧洲公司偿债能力的担忧情绪正在加重。

基于ICE Data Services指数的计算显示,2022年6月,处于不良交易水平的欧洲公司债规模就增加了一倍多,达到400亿欧元,较2021年的60亿欧元规模猛增近6倍。

摩根大通表示,欧洲债券市场已经迅速转向对经济衰退的定价,市场的贷款条件急剧恶化,且这种恶化已经开始向更高等级债券市场蔓延。

此前,全球最大对冲基金——桥水表示,正通过一揽子信贷衍生品做空欧洲、美国的公司债券市场。