美股 微軟、谷歌 、META 財報預測分析

AI巨頭正面對決!微軟與谷歌,兩大科技巨頭,分別在本週二發佈財報。 META本週三盤後公佈財報。今天,我們將深入對比它們的廣告業務和AI業務,解密這場科技之爭。微軟一直是生成式AI浪潮中最受益的公司之一,但谷歌和META也都在積極擴展他們的AI和廣告領域,誰將脫穎而出?它們的風險點與估值是什麼?

微軟

總體來看, $微軟(MSFT)$ 的財務狀況依然非常健康,其現金流和盈利能力都表現出色,最近的2023財年第四季度和全年10-K報告進一步證實了這一觀點。

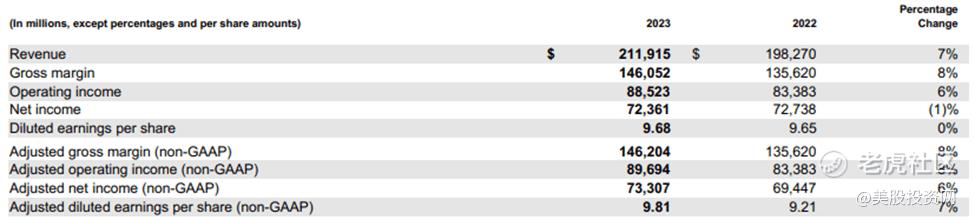

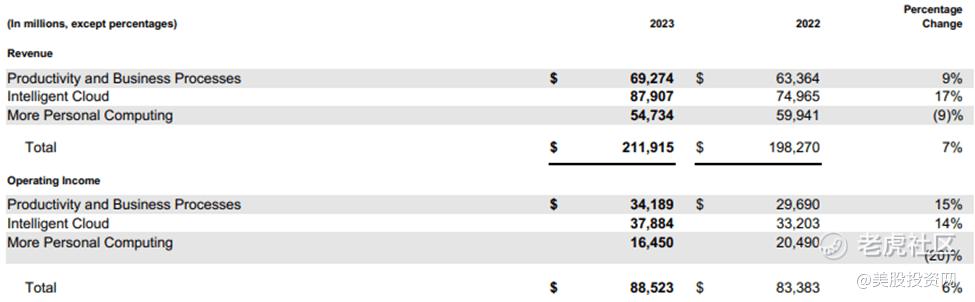

微軟在2023財年實現了7%的營收同比增長,同時毛利率也增加了8%。隨着AI快速融入微軟的產品中,公司的營業收入也呈現出6%的有力增長。

微軟的雲業務Azure在2023財年經歷了出色的17%營收增長,業務經濟效益的提升帶來了這個部門14%的毛利率擴大,目前毛利率是高達72%,明顯顯示出對整個微軟公司而言,這個業務是非常的有利可圖!

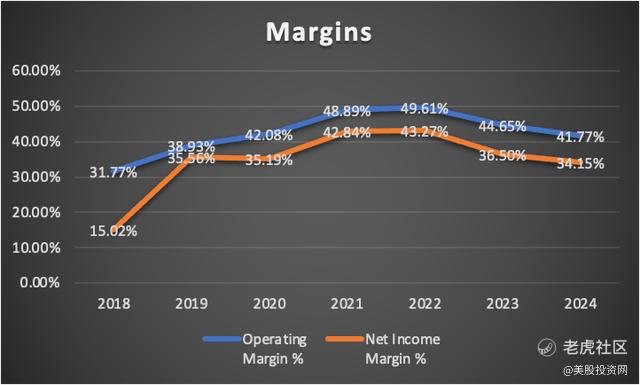

微軟在大型企業中擁有着一流的利潤率,其營業利潤率和淨利潤率均高於34%。正如這圖所示,其營業利潤率達到了41.77%,而淨利潤率爲34.15%。

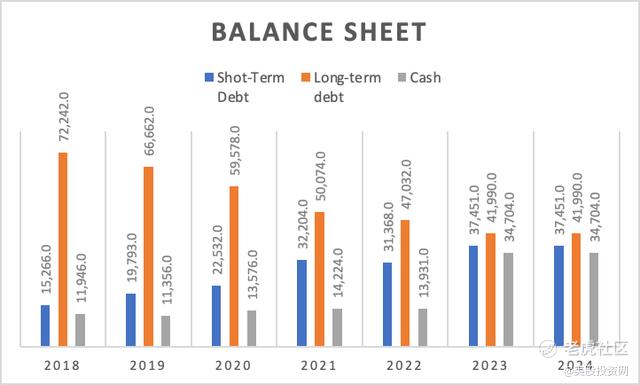

此外,微軟的資產負債表狀況依然良好,總債務約爲790億美元,但這一數額被約347億美元的現金儲備所抵消。儘管這些儲備可能無法完全覆蓋總債務,但在現金流分析中可以看到,微軟有足夠的能力在一年內償還債務。

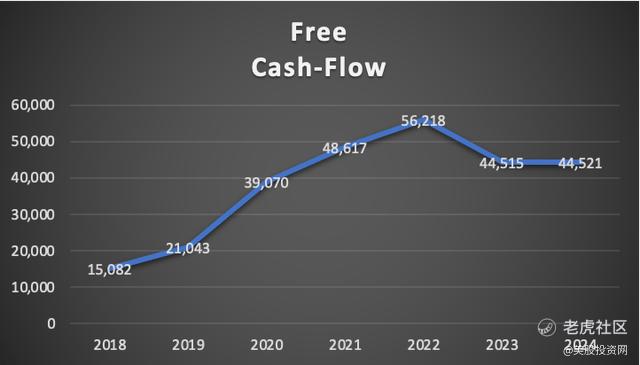

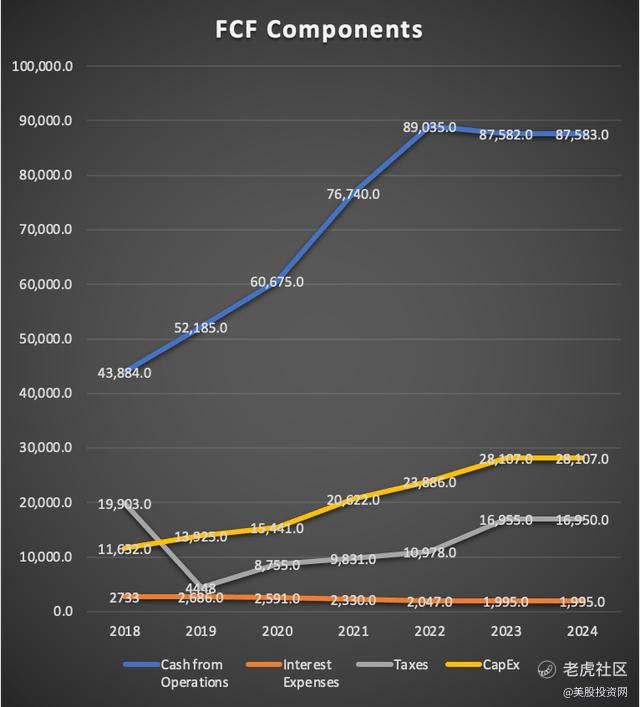

說到自由現金流,微軟每年產生大約440億美元,這一數額足以用於進行大規模收購,也可以結合公司已有的現金儲備來償還債務。

當前的自由現金流利潤率爲21%,略低於2021年的峯值33.4%。2022年至2023年,微軟增加了資本支出,但運營現金流增長相對滯後。這導致微軟將更大比例的運營現金用於資本支出。不過,需要強調的是,微軟有能力逆轉這一趨勢,因此無需過分擔憂。

擁有大量的自由現金流使公司有足夠的資源來進行併購或投資新產品的開發。

目前市場普遍預期,微軟本財季(2024財年第一財季,由自然年7月1號開始)營收爲545.45億美元,同比增長8.82%;每股收益爲2.65美元,同比增長12.64%。

對於市場最關注的是雲業務Azure,我們瞭解到,微軟正準備將亞馬遜作爲其Microsoft 365雲產品服務的重要客戶,這筆交易價值預計超過10億美元。

這筆“大買賣”令人詫異的一點是,微軟和亞馬遜同爲主要的雲服務供應商,微軟的Azure和亞馬遜的AWS之間也存在競爭關係。而鑑於這一點,亞馬遜以前一直不願意使用微軟的雲服務。這筆交易若是被證實,對微軟的雲業務無疑將是一次巨大的推動。

現在,讓我們深入探討一下微軟的人工智能(AI)業務

微軟於2023年2月開始了這項AI擴張,將OpenAI(微軟擁有49%股份)的GPT-4引擎成功整合到其Bing搜索引擎中。

儘管Bing搜索引擎自從整合了AI後在上個季度取得了顯著增長,但在Windows操作系統和Office套件層面,AI對收入的促進效果尚未顯現。

市場分析數據顯示,自從將人工智能功能融入Bing以來,微軟在搜索市場份額幾乎沒有變化。因此,短期內,ChatGPT在個人計算機業務上並未爲公司貢獻增長。此外,微軟最新發布的AI Copilot產品雖然備受矚目,但也尚未在本季度業績中產生顯著貢獻,同時Copilot訂閱服務也面臨盈利上的挑戰。

但是華爾街分析師對微軟的AI給予高度評價!平均目標價預期則高達394.62美元這一歷史新高,意味着未來12個月潛在上行空間接近20%。 $亞馬遜(AMZN)$

1、花旗分析師認爲,微軟的Copilot產品有巨大的潛力。即使僅有5%的滲透率,該產品也有望爲Office 365帶來至少50億美元的額外收入,這幾乎接近了第三財季Office 365對企業營收(94億美元)的一半。這意味着Copilot有望成爲微軟重要的收入來源。

2、Wedbush分析師Dan Ives稱,該公司的雲計算部門“表現穩定”,實現AI貨幣化的能力指日可待。他表示,微軟Azure的營收指引可能將實現25%-26%的高增長,而這一增長部分受益於AI的火熱。

此外,他還認爲Copilot工具能夠加速微軟AI服務的客戶滲透。相信在未來三年內,微軟一半以上的用戶都會使用Copilot。

總的來說,華爾街分析師對微軟的AI業務給予高度評價,認爲微軟在AI領域有巨大的增長潛力,尤其是通過Copilot產品和AI在雲計算中的應用。這些評價反映了市場對微軟的未來前景充滿信心,從而推高了微軟的評級。

美股投資網分析認爲對Copilot的一些擔憂表明將數據密集型的AI整合到產品中需要大量資本投入和時間。然而,毋庸置疑的是,微軟是市場領導者,已經在各個業務部門和用例中實現了AI的整合。相信,隨着微軟不斷改進AI的使用方式並採用更具競爭力的定價結構,Copilot業務部門將能夠實現鉅額利潤。這不過是AI擴張的初始階段,微軟將在未來繼續發揮其創新力,爲AI業務帶來更加不錯的發展。

谷歌

$谷歌A(GOOGL)$ 三季度營收爲757.30億美元,同比增長9.61%;每股收益爲1.449美元,同比增長36.70%。Google 搜索及其他:432,170 億美元,同比增長 9%;YouTube 廣告收入:77,860 億美元,同比增長 10%;谷歌雲收入:86080億美元,同比增長25%。

在二季度財報中,亮點是谷歌雲和YouTube廣告,它們是整體收入增長的兩大貢獻者,同比分別增長28%和4.43%。市場預計谷歌雲和谷歌搜索的勢頭將在第三季度持續。

談到廣告收入,這裏我們要說一下上週表現靚麗奈飛。它大漲背後告訴了我們什麼?

科技公司在2022年大多依靠裁員等方式降本增效,保住了利潤水平,因此在2023年就考驗進一步“開源”的能力。奈飛連續5個季度會員淨增,同時廣告業務表現不俗,增加了利潤率和現金流。這表明,廣告在奈飛的增長戰略中扮演了重要的角色。這一趨勢暗示了廣告市場的潛力,同時也對谷歌和Meta構成了一種積極的影響。

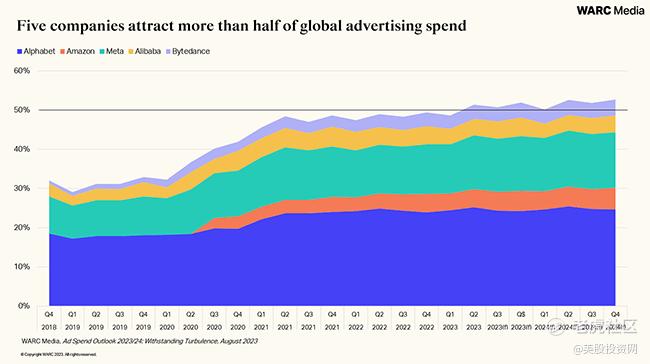

谷歌和 $Meta Platforms(META)$ 都是全球廣告市場的巨頭,廣告收入在它們的業務中佔據重要地位。這些因素支持了谷歌和Meta廣告前景的積極看法:

1、谷歌和Meta都是備受追捧的科技公司,吸引了大量的"恐失去的機會"(FOMO)資金,這意味着投資者有信心並願意持有這些公司的股票。

2、上半年投資者對谷歌的悲觀情緒,源自高利率、高通脹環境下廣告公司優化支出、前景低迷的共識,但在Q2財報季中,谷歌、Meta等廣告收入佔比較大的公司大多表現較強勢。自Q2以來,谷歌股價創下了今年的新高,反映出市場對公司的強勁前景有信心。

3.Q3廣告層面預計仍然強勢,預測同比增長 3% 至 4%,從而使 2023 年第三季度的廣告收入在 561 億美元至 567 億美元之間。這仍然佔預計總收入 750 億美元的 75% 以上,這也可能是該公司最終大力推進AI業務的原因。

4.2024年廣告支出有望增加,這將爲其廣告收入帶來更明確的增長路徑。

根據WARC的2023/24全球廣告支出前景,預計廣告支出將在2024年同比增長8.2%,首次超過1萬億美元。

雖然投資者還有一些其他宏觀方面的擔憂,但即將舉行的美國總統選舉和奧運會(定於2024年)將有助於抵消宏觀不確定性。這些事件一直被認爲是廣告支出增長的歷史性推動因素。我們預計谷歌,META將在這一復甦中發揮關鍵作用,並在2024年下半年實現卓越的財務表現。

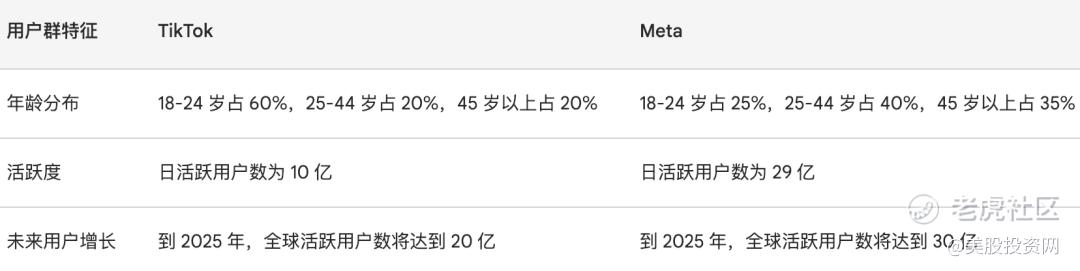

但是,值得注意的是,有調研機構的數據顯示,本季度廣告商更傾向於向TikTok和Google投放預算,而非Meta,這對Meta來說是利空!

1、根據 eMarketer 的數據,TikTok 的美國廣告收入在 2023 年第三季度增長了 80%,達到 10 億美元。Meta 的廣告收入增長了 20%,達到 320 億美元。

2、根據 Insider Intelligence 的數據,TikTok 預計將在 2023 年成爲美國第二大數字廣告平臺,僅次於 Google。Meta 預計將保持其第一的位置,但增長率將放緩。

這些數據表明,TikTok 的廣告收入增長速度遠高於 Meta。這意味着,TikTok 正在吸引越來越多的廣告商。

這是一些具體案例:

1、寶潔在 2023 年第三季度將其 TikTok 廣告支出增加了 50%,達到 2 億美元。

2、耐克在 2023 年第三季度將其 TikTok 廣告支出增加了 200%,達到 1 億美元。

3、可口可樂在 2023 年第三季度將其 TikTok 廣告支出增加了 100%,達到 5 億美元。

這些數據表明,上述公司已經將其 TikTok 廣告預算增加到實際支出。這說明,這些公司對 TikTok 的廣告效果感到滿意,並願意繼續增加投入。

此外,還有其他證據表明,Meta的廣告商正在流失到 TikTok。

根據 Adweek 的報道,許多廣告商正在從 Meta 轉向 TikTok,因爲 TikTok 的用戶羣更加年輕和活躍。TikTok 的用戶中有 60% 是 18-24 歲的年輕人,而 Meta 的用戶中有 40% 是 45 歲以上的成年人。

根據 Gartner 的預測,到 2025 年,TikTok 將在全球擁有 20 億活躍用戶。這些證據表明,TikTok 的用戶羣正在迅速增長,這將吸引更多的廣告商。

我們再把目光聚集在谷歌,根據報道顯示,TikTok 正在應用內測試集成谷歌搜索,確保TikTok 用戶無需離開TikTok 的應用程序即可進行搜索,這也就是說TikTok或將和谷歌達成合作夥伴關係。

TikTok整合谷歌搜索功能這就有望爲谷歌帶來更多的流量、廣告機會和用戶數據,同時也有助於拓展電子商務領域。這個合作將有助於加強谷歌在移動應用和社交媒體領域的市場地位,從而實現互惠共贏的局面。這繼續爲谷歌此後光明的前景提供了很大論據。那麼這勢必將衝擊META.

接着看谷歌AI業務

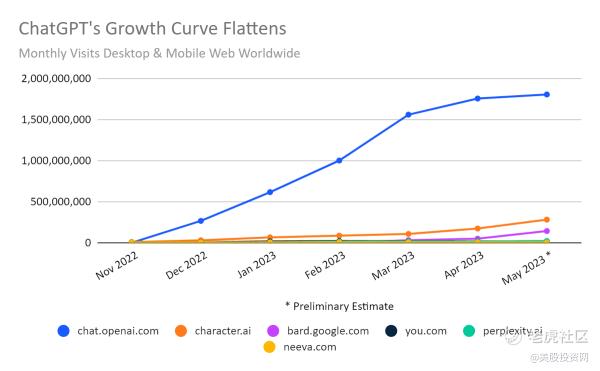

誠然OpenAI以及合作伙伴微軟在AI應用方面表現出色。但也許正是導致GOOG股票被低估的原因。ChatGPT增長在最近幾個月已經開始趨於平穩,而Google Bard仍然以快速的速度增長。預計這一趨勢將繼續下去,這是由於GOOG的AI產品與其搜索業務的優勢所造成的。

除了Bard,Google的DeepMind已經在測試其AI產品的下一代,名爲Gemini。Gemini預計具備多模態功能。這意味着它可以處理遠不止文本的信息。例如,Gemini預計能夠生成文本、圖像,以及更復雜的代碼。這些能力將是谷歌AI領域的下一個增長點。

估值角度

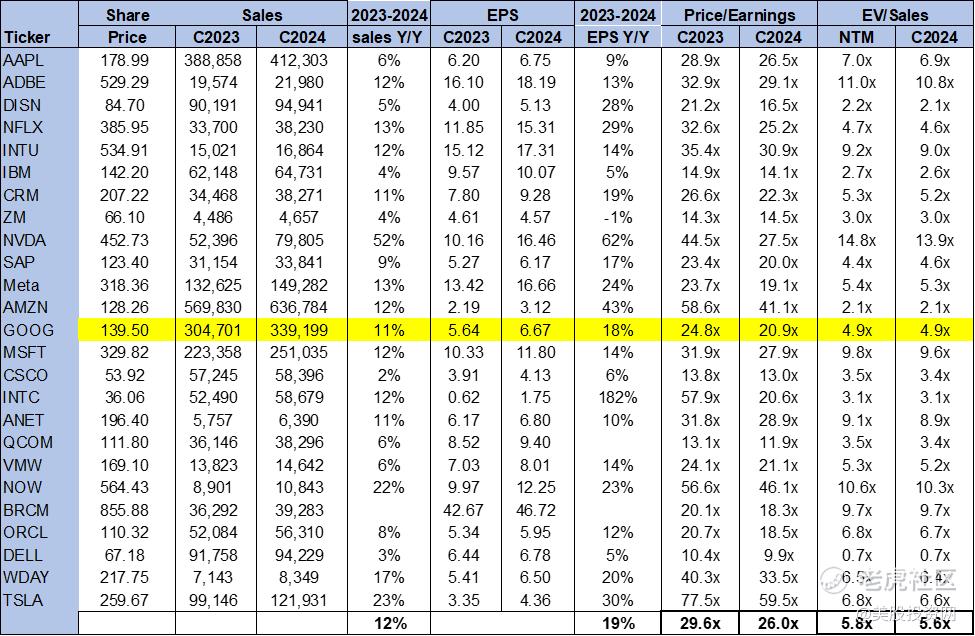

從市盈率(P/E)的角度來看,該股的市盈率爲20.9倍,同行平均水平的爲26.0倍,當前2024年預期每股收益爲6.67美元。此外,該股的市銷率(EV/C)爲4.9倍,而同行平均水平爲5.6倍。

所以認爲當前股價水平還是具有吸引力的。

META

市場預計第三季度營收在334億美元,同比增長21%。年度總支出將在 880 億美元至 910 億美元之間。EPS預計爲3.62美元,同比增長95%,,顯示出出色的盈利能力。

META也已經採取了一系列降低成本的措施,這使得關鍵的盈利指標正在逐漸回升,回到了2020-2021年的水平。而且,公司仍然在創新方面投入了大量資源,他們的研發支出與營收之比仍然高達30%左右。

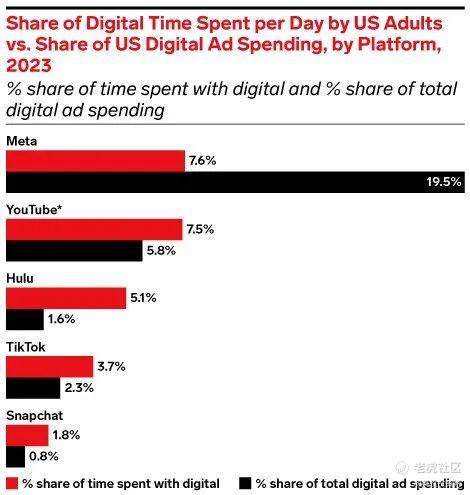

在美國數字廣告領域,Meta的市場僅次於谷歌。然而,YouTube 每天的平均使用時間爲半小時,但其在美國數字廣告市場的佔用卻是 5.8%。主要是Meta平臺在每分鐘或最高的用戶廣告效果方面表現出色,可能因此廣告商更願意選擇Meta的平臺。雖然在我看來,Meta在用戶隱私方面的操作有時可能越過底線,但這也使得該公司及其平臺成爲廣告商的首選,因爲它能夠實現卓越的廣告定位,從而提高廣告投資的回報率。

這一觀點也在社交媒體廣告支出總額上得到了驗證,Meta佔據了總支出的75%,遠遠超過其在社交媒體上的用戶花費時間所佔的 42% 的支出。這表明廣告商更傾向於選擇Meta平臺,因爲Meta能夠在每分鐘的觀看時段產生更多的點擊次數,從而提供更高的廣告投資回報率。

除了我們剛纔提到Meta在社交媒體面臨的競爭日益激烈,TikTok和Snapchat 等新平臺正在吸引年輕用戶,而 Google 和 Amazon 等科技巨頭也正在加大對社交媒體領域的投資。

還有一些不利因素,比如META虛擬現實和增強現實部門Reality Labs明年的運營虧損可能會增加。該領域的收入從 4.52 億美元降至 2.76 億美元,而虧損則上升至 37 億美元,使該領域的半年虧損達到 77 億美元。

Meta 面臨的一個主要風險是監管。例如歐盟已經出臺了 GDPR 和 DSA 等法律,限制公司收集和使用用戶數據。Meta 需要採取措施應對這些競爭挑戰,需要繼續創新,開發新的功能和產品來吸引用戶;加強與廣告商的合作,提供更有價值的廣告服務。

好了,今天的文章到這裏就結束了,你覺得MSFT,谷歌META財報如何。歡迎留下你的觀點,我們一起交流。

全球金融財經新聞終端,美股公司當天有什麼新聞,一搜就知道

https://www.stockwe.com/news

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

赌财报这件事情一般人还真是把握不住

年初没有买进meta,现在很后悔

最开始对金融感兴趣就是从你的贴子开始的

来学习一下你分析股票的手法