【一週科技動態】巴菲特拋後,蘋果最大的買家是?

漲跌紛紜——一週大科技表現

科技股在本週前四天仍然表現穩定,繼上週的恐慌拋售後連續反彈。儘管在美聯儲官員放風不及市場預期鴿派,降息預期有所回落的情景下,市場也沒有放棄進一步的降息預期。另外,現金流充裕的公司在財報過後仍有大量的回購額度支撐股價

至8月23日收盤,過去一週大科技公司表現不一,但都波動不大。其中 $谷歌(GOOG)$ $谷歌A(GOOGL)$ +1.55%, $英偉達(NVDA)$ +0.72%,而 $蘋果(AAPL)$ -0.08%, $亞馬遜(AMZN)$ -0.82%, $Meta Platforms(META)$ -1.00%, $微軟(MSFT)$ -1.30%,TSLA-1.63%。

影響資產組合的核心交易策略——一週大科技核心觀點

巴菲特走後,誰是蘋果最大支撐?

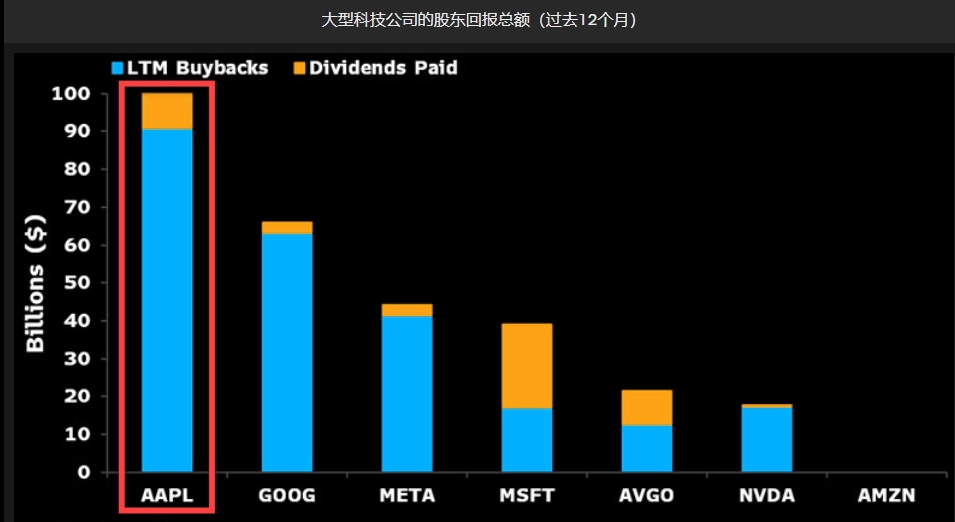

13F公佈後,巴菲特對AAPL的大減倉給市場帶來新的風向之後,科技股目前最大的買家,可能就是公司本身(的回購)。

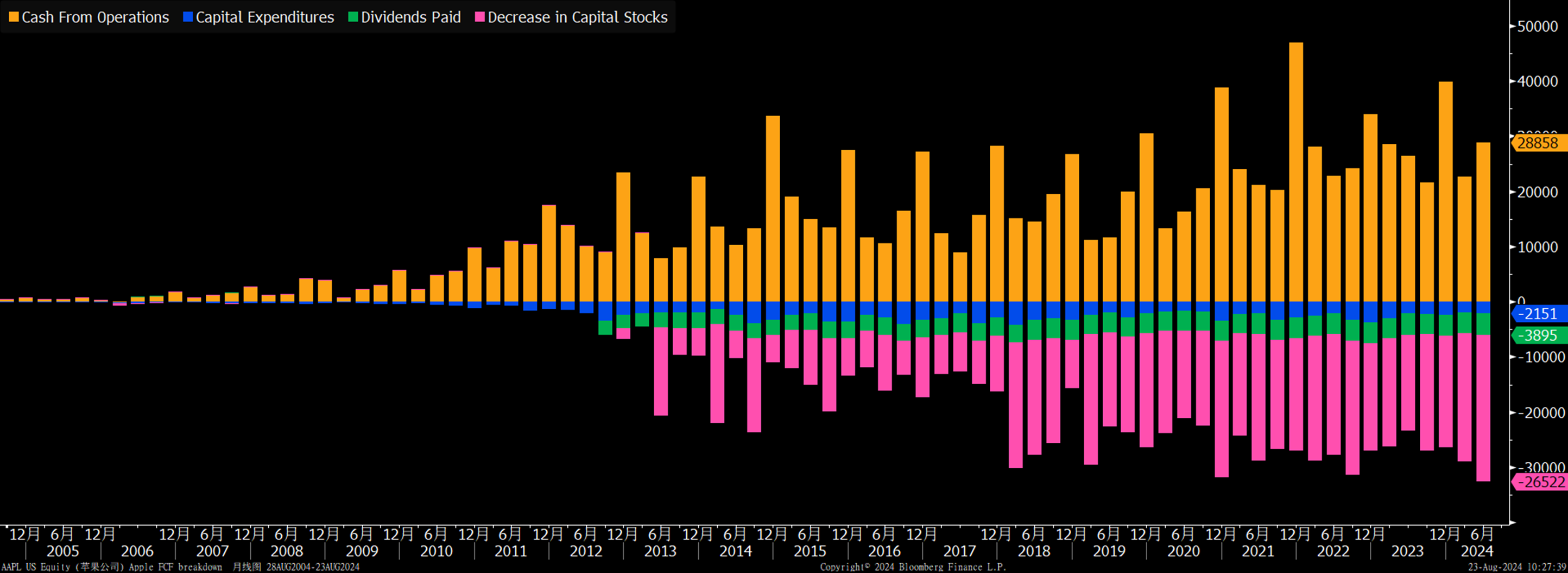

自Apple將回購額度提升至1100億美元的新高之後,第三財季單季就回購了260億美元的股票,相當於一整家達美航空的市值。但儘管如此,Apple今年的EBITDA仍然可能超過1300億美元,遠遠超過目前回購額度綜合。雖然這兩年你的資本支出也會相應增大,但自由現金流仍然能創新高。

根據Bloomberg,Apple未來三個財年的年度自由現金流將接近4000億美元。除非蘋果有重大的收購項目(對它的體量來說很難,因爲反壟斷的壓力很大),要不然對股東最有利資本配置,仍然是以現金中性目標的增加股票回購和股息分配。

從股東回報來看,Apple也遠超科技行業同行,包括其他Magnificent7。

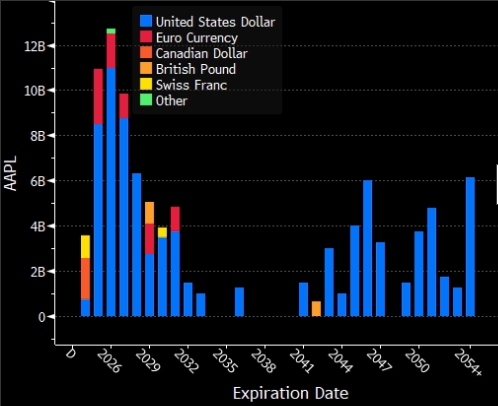

從資本結構看,蘋果在2021年-2023年分別發行了205億美元、55億美元和52.5億美元的債券,到2027年底將會有400億美元的債券集中到期。這以爲這未來2-3年蘋果可會繼續發行類似規模的債券,而更高的現金流入也會使公司重新分配股債比例,進而進一步加大回購。

期權觀察家——大科技期權策略

市場對AAPL的看法整體比較穩定,在上週那波大跌之後,不少期權交易者也進行了一波開倉和移倉。雖然巴菲特是減了一半倉,但由於公司回購、AI新機預期,市場並不是很悲觀,而且一旦市場陷入動盪,也會促使一些其他倉位過來避險。

從未平倉期權來看,投資者對8月23日、8月30日的期權最大持倉紛紛擡升,Call分別在105-115,PUT甚至到了105,這也隱含了市場對其樂觀預期。

再給個持倉大科技股的理由——爲何"TANMAMG"組合總超大盤?

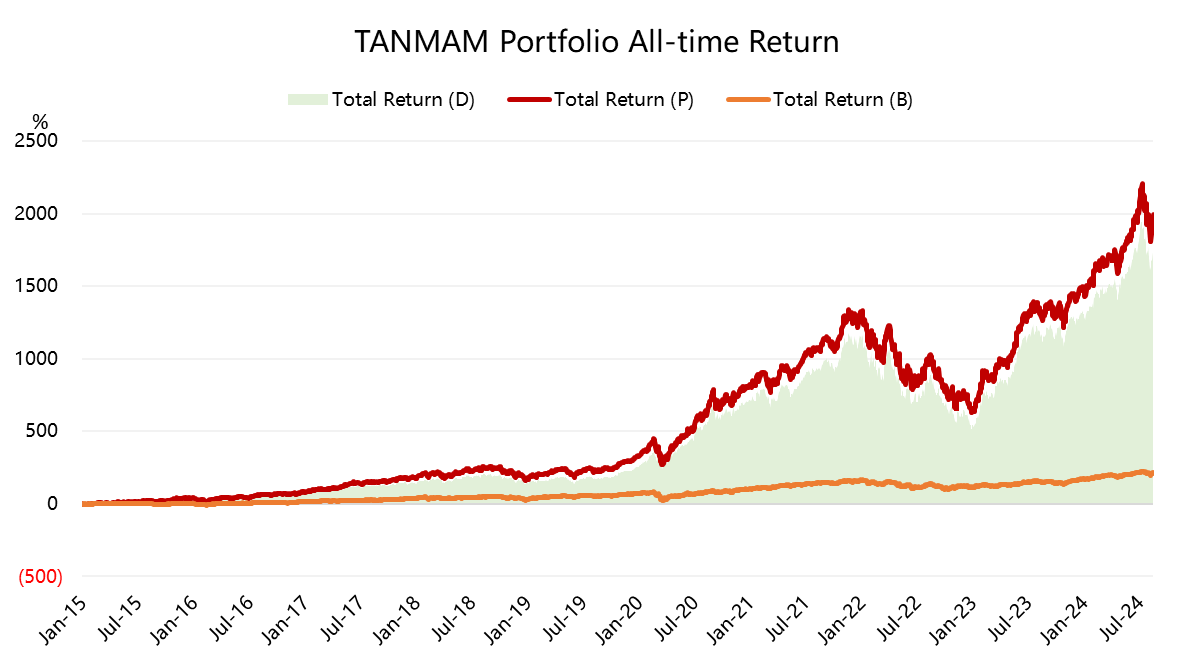

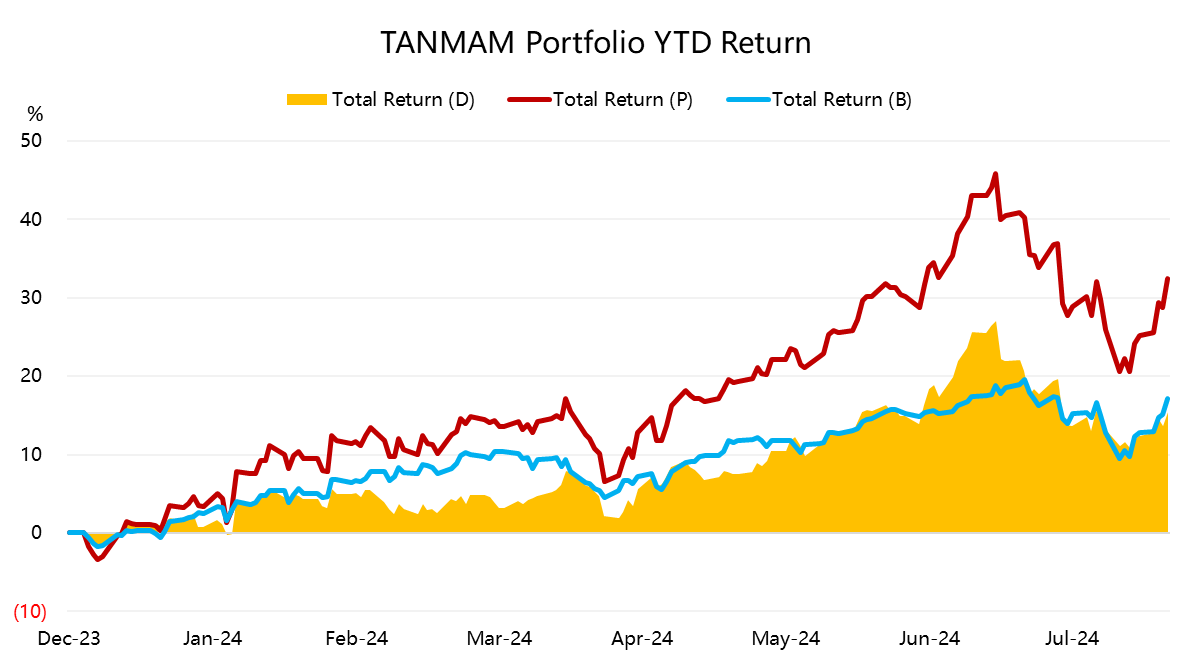

七巨頭(Magnificent Seven)組成一個投資組合(“TANMAMG”組合),等權重、每季度重新調整權重。回測結果從2015年以來表現是遠超標普500的,總回報達到了1988.2%,同期SPY回報220.3%,再次拉開距離。

本週大盤出現回調,組合今年以來的回報爲32.0%,超過SPY的17.8%。

過去一年組合的夏普比率回落至爲2.0,而SPY爲1.8,組合的信息比率爲1.4.

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

@Buffett Investment Tracker