安踏李寧特步,誰在瓜分耐克阿迪?

開菠蘿財經(kaiboluocaijing)原創

作者 | 金璵璠

編輯 | 艾小佳

誰吃到了“國潮”大環境的紅利?誰能接替耐克、阿迪達斯過去在中國運動鞋服市場的“鐵王座”?

這些問題,要從李寧、安踏體育、特步國際,3月下旬相繼交出的2022年答卷中尋找答案。

總體看中國運動鞋服市場,中國企業更進一步,結束了2021年時與國際巨頭的分庭抗禮,在2022年完成了超越。安踏體育和李寧的營收體量,分別高於耐克、阿迪達斯在大中華區的收入。

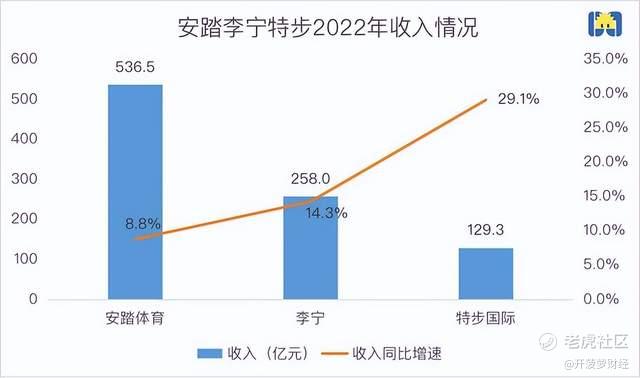

上一個時代過去了,下一個時代由誰開啓?國產體育運動的三強格局日漸清晰:除了第一梯隊的安踏、李寧,還有年收入躋身“百億俱樂部”的特步。2022年,安踏的收入首次突破500億元關口,李寧、特步分別是258億元、129億元。曾身處第二梯隊的361度,則還在70億元以下徘徊。

但前三強的日子都不好過,反映在淨利潤上,要麼開始下滑,例如,賺得最多的安踏體育,歸母淨利潤75.9億元;要麼漲得慢了,李寧、特步分別微漲至40.6億元、9.2億元。

2022年,線下消費幾度停滯,線上消費物流不暢,疊加大衆的消費能力受損,各家的庫存危機越積越深。安踏體育拉大了與對手的差距,但也因DTC(直面消費者)轉型而庫存惡化;被消費者認爲“越賣越貴”的李寧,不得不打折加速庫存週轉;特步國際爲了給新品牌開店,庫存壓力加大、週轉效率變慢。

爲了平衡庫存、規模和盈利的關係,港股三大國產運動企業努力了整整一年。透過2022年的財務報表中,我們不妨去看一看它們的經營狀態,誰增長最快,誰最能賺錢,誰壓力最大?

誰吃到了“國貨”紅利?

耐克、阿迪達斯繼續受困於中國市場,頭頂國貨之光的運動鞋服三巨頭,誰保持了高速增長?

很多人可能會想到安踏,因爲過去幾年它的增速一直都是行業第一第二。然而2022年的情況並非如此。

論營收體量,安踏體育穩坐國內市場“頭把交椅”,2022年的收入達到536億元,相當於2個李寧(258億元),4個特步國際(129億元),這個成績,不僅領先耐克中國,還拉大了與阿迪達斯中國的差距。

從收入增速來看,過去一年,三巨頭都跑贏了大盤,但整體增速出現大幅下滑。其中,安踏增速最慢,下滑到8.8%,李寧、特步的增速分別14.3%、29.1%。

開菠蘿財經制圖

體量最小的特步國際,增速最快,主要因爲佔比近九成的特步主品牌,有26%的高增速,總收入終於突破了百億大關,達111億元。進一步去看,特步主品牌的收入增長,主要是跑步產品和兒童業務的收入增長帶來的。其中特步兒童的業務增速52%,在主品牌業務中佔比15%。

主品牌之外,特步還有時尚運動(主要是蓋世威K·SWISS和帕拉丁PALLADIUM)和專業運動(主要是索康尼SAUCONY、邁樂MERRELL)兩個分部,收入體量不大,增速很快。年收入分別是14億元、4億元,營收增速40%、99%。

長期佔據國產運動品牌第二位子的李寧(包含李寧核心品牌、童裝品牌李寧YOUNG),奉行單品牌策略,2022年的收入能保持增長,鞋類是最大亮點。鞋類收入增長41.8%至134.8億元,佔比過半,重新超過了服裝收入。

過去幾年,體量最大的安踏體育保持高增長,身爲增長和利潤現金牛的FILA功不可沒,但到了2022年,拖累安踏體育收入增速的同樣是FILA。在安踏各分部中,只有營收佔比四成的FILA,各項指標均爲負數,其中,營收下滑1.4%至215億元。值得一提的是,FILA也是這三家企業中唯一一個負增長的主力品牌。

好在,收入比重過半的安踏主品牌,穩住了集團大盤,營收同比增長15.5%至277億元,坐穩了國產運動品牌體量第一的位子。

而安踏體育的第三分部,即所有其他品牌(主要是迪桑特和可隆)也保持了26%的增速,不過整體規模較小,收入爲34.9億元。

FILA向下、安踏品牌向上,除了FILA快速增長五六年後出現疲態,還有運營模式不抗壓的因素。

安踏主品牌是一半直營、一半加盟。2020年以來,安踏主品牌持續進行DTC模式轉型,目前有7200家門店納入DTC模式管理,其中,51%爲直營,49%由加盟商按照安踏運營標準營運。

FILA則是全直營模式,完全由品牌運營,沒有經銷商能分擔風險,在疫情期間受線下的衝擊更深。FILA定位中高端,鞋品定價250元-1100元、外衣定價600元-3300元,門店主要位於北上廣深等一二線城市,而這又是2022年上半年疫情影響的“重災區”。

綜合來看,除了FILA,其他主力品牌都在過去一年繼續吃着“國貨”紅利。按照營收增速給公司排名,特步國際>李寧>安踏;給主力品牌排序則是,特步主品牌>安踏主品牌>李寧>FILA。其他子品牌還沒成長起來,財務數據都未被企業單獨列出。

只是這份紅利,還不足以撼動國產體育運動三巨頭的位次和品牌格局,依然是安踏體育>李寧>特步國際,按品牌的收入規模排序是安踏主品牌>李寧>FILA>特步主品牌。

誰最能賺錢?

收入上漲不代表公司更賺錢了,最直觀反映運動鞋服品牌的盈利能力的,是毛利率和經營利潤率。在這兩個主要指標上,2022年三巨頭都是下滑的。

先看毛利率,即毛利潤(銷售收入-銷售成本)在銷售收入中的佔比。近年來,三家公司的毛利率一直在40%-60%左右,不遜於耐克和阿迪達斯,但2022年都出現了不同程度的下滑。這反映出國貨三巨頭的貨賣得更多了,但盈利空間更小了。相比之下,耐克和阿迪達斯2022財年的毛利率分別是46.0%、47.3%。

在毛利率方面,表現最好的安踏體育,從2021年的61.6%降到2022年的60.2%,下滑依然是受FILA拖累。定價更高的FILA,在享受了一段時間接近70%的高毛利後,降到66.4%;定價幾百元的安踏主品牌,毛利率微增到53.6%,超過了產品定價更高的李寧。

下滑幅度最大的是李寧,繼2021年毛利率破紀錄後,2022年從53%回落到了48.4%。頭部品牌中毛利率狀況最差的是特步國際,從41.7%降至40.9%。

絕大多數品牌的毛利率集體下滑,是受多方因素影響,一方面是原材料及人工成本上漲,另一方面即折扣率。

折扣率,指的是企業讓利給供貨商的比率,也就是給代理商的折扣,而非消費者購買時的商品折扣。在消費疲軟的2022年,運動鞋服行業在終端銷售、庫存上都面臨較大壓力,三巨頭也不例外。

運動鞋服經銷商陳響稱,這三家的折扣率差別不大,基本都在7折到7.5折。其中李寧讓利更狠,大部分產品線去年三四季度的折扣率低至6折中段,2021年同期爲7折-7.5折。

安踏、FILA、李寧和特步四個主力品牌中,只有安踏主品牌的毛利率是上浮的,主要是DTC業務佔比提升帶來的。2022年,其業務佔比達到七成,使得安踏主品牌的直營佔比提升,進而穩住了主品牌的毛利率。

反映到經營利潤率上,三家公司都被潑了一盆冷水。經營利潤衡量的,是公司通過純經營活動產生的利潤與營業收入的比率,不含投資、借貸等其他金融因素。

安踏DTC轉型的隱憂隨之顯現,品牌相當於自掏腰包從經銷商手中買下店鋪和貨品,經營開支加大,還揹負着更大的存貨壓力。這直接讓安踏體育的經營利潤率,從過去幾年的25%以上,被拉低到20.8%。這還是在企業削減奧運營銷支出的情況下。

另外兩家經營利潤率的下滑,除了存貨壓力,還有營銷費用上漲的因素,也就是打了更多的廣告。李寧的經營利潤率從22.8%降到18.9%;特步國際則長期低於其他競爭對手,過去一年從14.8%降到了12%,大概只有安踏的一半。

最終反映在衡量賺錢能力的終極指標,也就是淨利潤上,三家都告別了2021年的大幅上漲。安踏體育的歸母淨利潤,下滑至75.9億元,李寧、特步微漲,分別爲40.6億元、9.2億元。

開菠蘿財經制圖

波動最大的是李寧,其2021年一年的利潤就超過了此前三年的利潤總和,漲幅達到137%,到2022年,增速僅有1.3%。

由漲轉跌的是安踏體育,淨利潤結束了近三年的上漲局面,同樣是因爲FILA首次出現了負增長。安踏主品牌和“所有其他品牌”都保持了增長。亞瑪芬(Amer Sports,安踏集團與亞瑪芬合營公司)終於盈利,首次給安踏貢獻利潤,約2800萬元。

賺錢最難的是特步國際,淨利率爲7.1%,低於安踏體育的14.1%、李寧的15.7%。除了產品售價較低之外,還因爲收購來的4個新品牌(蓋世威、帕拉丁、索康尼、邁樂)都處於投資階段,2022年帶來2.1億元虧損。

誰的壓力最大?

一系列財務數據,折射出了運動品牌在2022年消費趨勢下的兩難——要麼加大折扣,但會犧牲毛利,要麼維持品牌調性、等待行業轉機,但會被動累計庫存,揹負存貨壓力,甚至會出現毛利率、庫存情況兩頭都沒保住的情況。

2008年北京奧運會,一度讓國產運動三巨頭享受了體育消費的紅利,但同樣也因爲過高預估了市場行情,產生了巨大的庫存危機,以至於用後續六到七年慢慢消化庫存。

2021年以來疫情反覆,安踏體育、李寧、特步的庫存危機再次出現。過去一年,各家的去庫存效果如何、企業壓力大小,反映在庫存週轉、經營活動現金流兩個主要指標上。

安踏體育的存貨週轉天數,在2022年又刷新了紀錄,從上一年的127天上漲到138天;特步國際從77天增加到90天;李寧從55天增加到57天。也就是說,從採購原材料、產品出廠再到商品售出,安踏體育要4個半月,特步國際要3個月,李寧需要近2個月。

安踏體育週轉最慢,而且存貨最龐大,與安踏主品牌的DTC轉型有關。截至2022年底,安踏體育的存貨達到84.9億元,是李寧、特步國際的3-4倍。

在安踏體育內部,安踏主品牌和FILA的地位發生了變化。陳響告訴開菠蘿財經,從很多動作能看出,安踏主品牌的地位在上升。去年下半年,安踏主品牌第一次出現門店淨增加,到今年底的目標是重上一萬家。

相應地,“失寵”的FILA,門店數大幅減少到不到兩千家,這也直接導致依賴線下的FILA營收大受影響。陳響稱,前幾年運動時尚風流行,FILA很受年輕人喜愛,但近兩年,“國貨”風口正盛,被收購來的意大利品牌FILA,品牌定位略顯尷尬,顯然沒有安踏這樣純粹的國貨品牌吃香。

DTC轉型帶來的利與弊,也因安踏主品牌的地位上升,而被放大了。好處是收入能持續增長、穩定毛利率,但風險在於,轉型過程中需要承擔各項成本及庫存壓力。

特步國際過去一直給外界週轉高效的印象,但2022年的週轉效率明顯變慢。這與新品牌在國內大量開直營店、並進行備貨有關。截至2022年底,特步國際的存貨爲22.9億元,同比上升53%。

李寧的庫存週轉最快,存貨保持在相對健康的水平,2022年末存貨爲24.3億元,其中6個月以內的庫存從2021年的82%下降至80%。

不過,李寧過去一年的經營活動現金流下滑明顯,同比下降40%至39.1億元。一方面是因爲疫情下,李寧爲了維持供應鏈平穩,縮短了對供應商的付款週期,另一方面,原材料漲價導致採購金額增加。

另外兩家的2022年經營性現金流是,安踏121.5億元,有同比2.4%的漲幅;特步爲5.7億元,同比下滑18%。

綜合來看,體量最龐大的安踏體育,庫存壓力最大,經營現金流最穩健;李寧是犧牲毛利、換庫存週轉的代表,但經營活動現金流承壓;特步國際不但毛利率下降,庫存壓力也加大了,目前整體現金流狀態良好。

對比三家企業的淨現比,即經營性現金流量淨額與淨利潤的比值,可以衡量它們的盈利質量和營運水平。

安踏體育的淨現比是1.6,李寧和特步國際分別爲0.96、0.62。淨現比大於1,表示企業在上下游的話語權較強,經營活動收到的錢比淨利潤還要多,說明產品不愁賣。反之,表明企業產品的競爭力不足。

2023年上半年,港股三大國產運動品牌仍然處在去庫存的壓力中。一位運動鞋服品牌負責人告訴開菠蘿財經,各家都在抓住開年前兩個月的銷售旺季。在2022年財報中,三家都提到公司在2023年第一季度的流水有大幅上漲。

如果說,國產運動品牌在新疆棉事件發生的2021年,享受到了“國貨”紅利,在疫情反覆的2022年艱難闖關,那2023年必將是競爭持續白熱化的一年。

當FILA靠不住,安踏體育轉而押寶特步主品牌、推進DTC轉型的同時,也需加強庫存管理。過去一年打折狠的李寧,要重點考慮怎麼維持調性。特步國際考慮的重點則是,如何縮小自己與前兩名的差距,儘快讓新品牌彎道超車。

*題圖來源於pexels。應受訪者要求,文中陳響爲化名。

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

[财迷]