股市生存第一道門檻 – ROE

一,ROE的重要性

再國外,無論是專業投資者, 還是個人投資者,可以說選擇股票第一件事情就是打開股票財務報表,計算ROE, 用ROE識別這間公司的競爭力和未來發展潛力。ROE 和作爲公司價值衡量的計算工具經營現金流相互輔助,幾乎可以過濾掉市場上90% 的投資風險。由於ROE和現金流是基於財務三大報表計算而來,很多人質疑A股上市公司財務作假,說既然上市公司的財報是假的,計算這些財務指標意義不大。這樣的說法雖然有一定道理,但是如果不能識別財務報表中問題,股市投資是不是門檻也太低了, 如果輕輕鬆鬆的還不費力就能把錢賺到,是不是都可以不用上班,在家通過股票發財致富了。關於如何識別上市公司財務作假和財務勾兌的問題,有相關的書籍做了介紹,這需要投資者花費時間和精力去研究和判斷。如果說上市公司財務報表都不去了解,還有什麼更好的途徑去了解一家上市公司? 可以這麼說A股上市公司就算並不財務作假,也會做某種程度的財務勾兌,在會計準則允許的情況下或大或小的隱藏利潤,或者把利潤做的好看一些。這些識別財務狀況的工作都爲將來的公司的業績狀況做好了提前的準備。

回到ROE 正題, ROE 作爲巴菲特選股和持股的重要參考依據:

ROE就是淨資產收益率,簡單理解爲ROE=淨利潤 /淨資產。

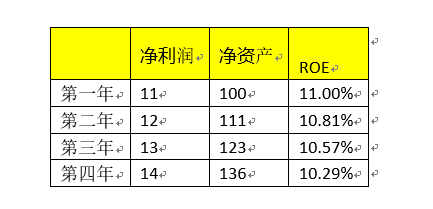

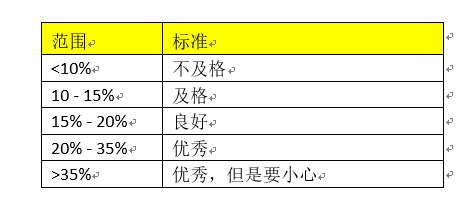

巴菲特曾說,如果只能選擇一個指標來衡量公司業績的話,那就選淨資產收益率。事實上,巴菲特選擇的公司,都是淨資產收益率超過20%的好公司。所以根據ROE範圍,制定篩選股票的標準。

某一年ROE突然提高,原因可能是這一年淨利潤來自期間炒股,或賣家產,這種提高都是一次性行爲,無以爲繼。還有一種情況,就是淨資產出現問題,淨利潤不變,淨資產減少,ROE也會增加。假設一家企業過去三年的淨利潤每年都是15億,而其淨資產第一年爲100億,第二年爲95億,第三年爲90億,那麼該企業三年的ROE表面上看就是第一年15%,第二年15.7%,第三年16.6%,雖然ROE三年持續遞增,但是淨利潤沒有增加,反倒淨資產在減少。

二,ROE 影響因素

剛纔我們說過了,ROE= 淨利潤/ 淨資產,其實我們可以把這個公式更加細化一下:

可以讓 ROE= (淨利潤/ 總資產)* (總資產/) 淨資產),即 ROE=資產淨利率*權益乘數;

再進一步,我們可以把資產淨利率再做分解,即 ROE= (淨利潤/ 營業收入)* (營業收入/ 總資產)* (總資產/) 淨資產)

即 ROE= 淨利潤率* 資產週轉率* 權益乘數。

這三個因素都是公司經營的核心因素。都是公司財務總監每次看經營成果必須分析和注意的指標。

淨利潤率——每賣出一個蘋果我們要賺到更多的錢, 淨利潤率代表了主導產品的競爭力,不同行業分析的方式不同,對於以產品方式經營的公司,一方面以終端售價反應產品的市場競爭力和漲價空間,還可以通過壓縮費用和成本方式提高利潤率,但是對於快速擴張的公司來說,必要的擴張和研發費用也必然會拉低淨利潤率。對於以服務爲主的公司,尤其市場同化的服務類公司,例如一些酒店和商品銷售的藥店,就得從提高毛利爲主要手段,不過通常淨利潤率提高不明顯。

資產週轉率——如同飯店一張桌子上顧客吃飯輪流吃飯次數越多越好, 類似飯店經營的翻檯率。 也就是說公司資產賺取利潤的週轉情況。 舉個例子上個世紀美國的沃爾瑪公司在起步階段,有一個和它規模相似的超市,兩者從財務上對標幾乎全部不相上下,唯獨在資產週轉率上後者比沃爾瑪少了大概1%, 最後經過幾十年的發展,沃爾瑪成爲世界上最大的零售商,而後者最終倒閉關門,消失在公衆視野中。 資產週轉率並不是一個純粹的財務指標,而且是運營部門最關心和探討的運營數據。如果公司出現利潤增加,但是資產週轉率不斷下降,必然是公司競爭力不斷下降,也是公司衰退的一個明顯的標誌。

權益乘數——負債經營槓桿倍數, 這個相當好理解,就是負債倍數。 公司負債相比淨資產越大,權益倍數就越大。舉個例子,爲什麼權益倍數怎麼值得關注。 例如用100萬塊錢投資一套房子,房子漲了20萬,那麼ROE應該是20%. 如果用50萬做抵押,借款50萬,投資一個房子,房子漲了10萬,那麼他的ROE也應該是20% 。雖然兩者的ROE 相同,但是負債不同,並不代表經營能力的相同,明顯前者的經營能力明顯超越後者。所以在查看計算ROE 的時候,當然喜歡越低的負債,儘量高的ROE。 回顧中國A 股歷史,漲幅可觀的大多不是負債率高的公司,因爲高負債的公司所用的槓桿到了極致,經營能力提高有限。

三 ROE的侷限

ROE 再有用,也不能完全依賴於ROE,不是說ROE 低的公司就不能投資,也不是說高的ROE公司就一定好。

首先, ROE = 淨利潤 / 淨資產

1. 在淨利潤不變的情況下,降低淨資產也可以提高ROE, 淨資產就是股東權益,每年分紅, 回購股份的方式都可以影響到ROE。

2. 不能一看到ROE 很不錯,就覺得公司一定很不錯,因爲每個公司財務槓桿不同。如同上面所闡述的,因爲高負債,導致ROE 被放大。 利潤銀行也有很多ROE 在20% 到 30%, 但是銀行屬於高負債的公司,並不能說銀行的經營能力比 那些負債低而ROE 低於20% 的公司要強。

3. ROE 的分子 是淨利潤,淨利潤包含了非主營業務之外的收入和支出,所以會出現計算非主營的指標去看公司主營的指標, 這樣難免會錯誤的理解一家公司。

四 如何應用ROE。

ROE 定義了公司的核心經營能力,但是究竟未來公司空間如何往往不能通過ROE 單獨一個指標來判斷,也許每個人有每個人自己的方式。上述說過,如果ROE和經營現金流配合,可以過濾掉市場上90% 的風險,經營現金流反應了公司的造血能力, 如果把一個公司理解成一個人,那麼人的大小用血液的流量大小去判斷再適合不過。如果ROE 在15% 以上並且在不斷變化,經營現金流同步的也不斷增加,並且維持的年度的持續性,那麼財務虛假可能性幾乎過濾掉90%, 收入可以作假,利潤一樣可以作假,但是現金流由於具有較大的連續性,作假可能性極低。如果公司ROE 位置緩慢變化, 現金流突然在某一年出現爆發增長,那麼這個公司未來幾年業績通常都會不錯。股票價格都有不錯的漲幅。當然這裏用詞在通常,事情往往不能絕對, 投資往往也不是絕對的。

下面關於ROE 和 公司增速關係的風險,此例子可以參看好未來(TAL)

一些所謂高增長公司的風險在於,其淨資產收益率的提高,很可能是暫時的。而通過新資金投入,可能維持一段時間的高增長的外表,並享受高市盈率。一旦行業週期變化,淨資產收益率回覆到長期的平均水平,再加下景氣時的大投入往往效率會不高,很可能導致利潤增幅/絕對值的下降。

比如,一家公司的淨資產值是10個億,總股本也是10個億。一般情況下淨資產收益率(ROE)是10%,也就是淨利潤是1個億。由於其利潤增幅一般在10%左右,市場將其定位爲“有潛力的低增長股”,給它25倍的市盈率,市值是1億X25倍=25億,相當於每股2.5元。

可是,隨着行業景氣,公司的ROE提高到20%,淨利潤比原來增長了100%,達到2個億。於是,市場將其定位爲“高成長股”,以其100%的增長率,以PEG來定價的話,給它個60倍市盈率不算過份,於是它的市值達到:2億X60倍=120億,相當於每股12元,股價上漲380%。

公司以這個市值,增發10%的股票,也就是募集120億X10%=12億的資金。於是,公司的淨資產值增加到:原來的10億+淨利潤2億+新募集12億=24億。這時行業依然景氣,但有所放緩,再加上新投入資金不能馬上產生效益,公司ROE下降到15%。但由於淨資產規模增加,公司利潤達到:淨資產24億X15%=3.6億,比上年仍然增加了80%。公司的淨資值達到:原來的24億+3.6億淨利潤=27.6億元。

於是,市場更堅定了這個公司“高成長”的定位,再加上還有新投入資金產生效率的預期,大家認爲以PEG來說,給它60倍的市盈率都太低,應該給70倍。於是公司市值膨脹到:3.6億X70倍=252億,每股股價達到:252億/11億股(股本擴大了10%)=22.9元,又上漲了90%。

然而,隨着行業過了景氣週期,而一些新投入被證明未能產生預期的收益,公司的淨資產收益率急速下降,甚至比景氣週期前更低,只有8%。這時,公司的淨利潤是:27.6(淨資產值)X0.08%=2.2億元,比上年下降了接近40%。

於是市場大失所望,給它定位爲“衰退公司”,市盈率只能給20倍。於是公司市值縮水到:2.2億X20倍=44億,每股股價變成:44億/11億股=4元。比高峯時的22.9元,下跌超過80%。不過,比當初的每股2.5元,還是上漲了60%。但這一漲幅中,很大一部分是由在高價位時,認購新股的投資者,新投入的資金所貢獻的。

綜上所述,ROE 是比較複雜和對投資有決定性作用的一個核心因素,只靠ROE 其實還不夠,因爲它是財務數據,對於公司的理解還有公司的管理,品牌,企業文化,公司戰略之間競爭等等,公司屬性是多層次的,站的高度不同看到的景色當然也不同。當然看的越高,看的越遠,投資的勝率也越高。

貴州茅臺$(600519)$ 五糧液$(000858)$ $好未來(TAL)$ 中國國旅$(601888)$$老虎證券(TIGR)$

Disclaimer: Investing carries risk. This is not financial advice. The above content should not be regarded as an offer, recommendation, or solicitation on acquiring or disposing of any financial products, any associated discussions, comments, or posts by author or other users should not be considered as such either. It is solely for general information purpose only, which does not consider your own investment objectives, financial situations or needs. TTM assumes no responsibility or warranty for the accuracy and completeness of the information, investors should do their own research and may seek professional advice before investing.

- 野杨树·2019-09-19好贴,感谢您的耐心讲解,受益匪浅。确实,我也一直致力于寻找到好的,高增长公司,ROE 是我最关注的一点,而且我现在也在努力自己去算一些数值,比如 ROE,净资产,未来贴现率等,当然和您不能比,先谢谢您了,希望可以看到您更多的帖子,谢谢。1Report

- marketpre·2019-05-22好帖,感谢分享!LikeReport

- 复兴计划·2019-05-21必转系列![贱笑]LikeReport