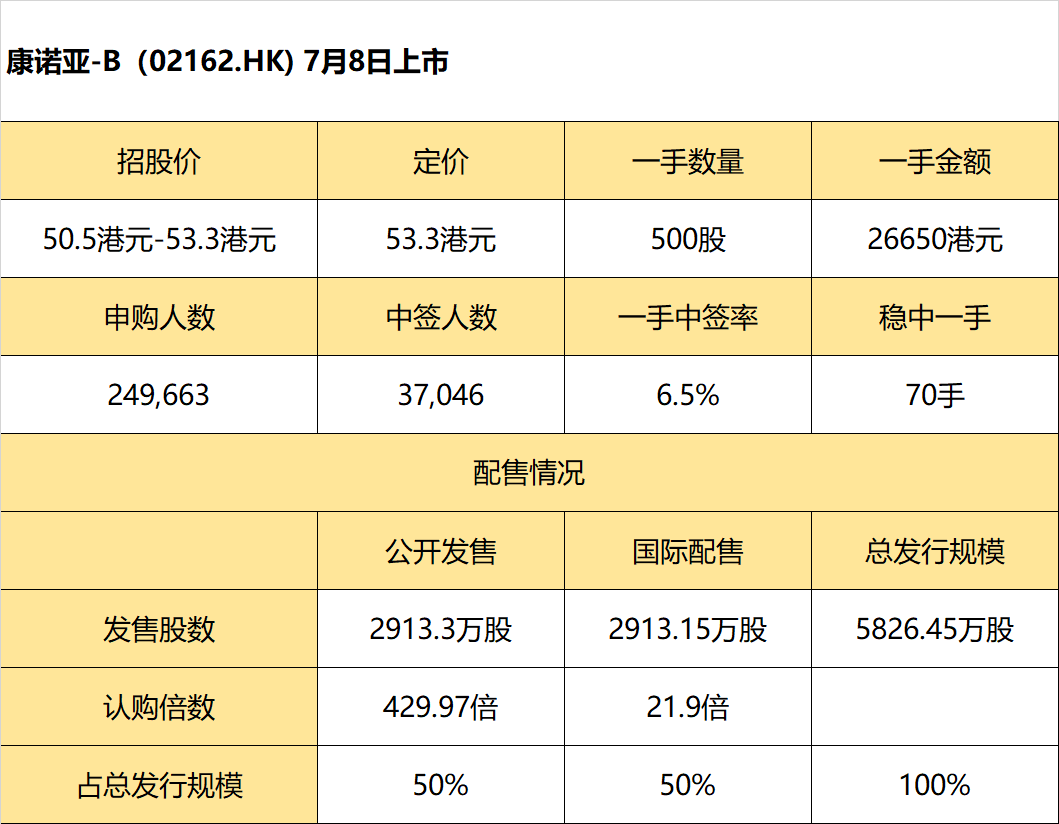

7月7日,康诺亚-B发布公告,公司全球发售5826.45万股股份,其中香港发售股份2913.3万股,国际发售股份2913.15万股,另有15%超额配股权;发售价已厘定为每股发售股份53.3港元,每手买卖单位500股;摩根士丹利、中金公司及华泰国际为联席保荐人,预期股份将于2021年7月8日于联交所主板挂牌上市。

老虎资讯整理相关数据如下:

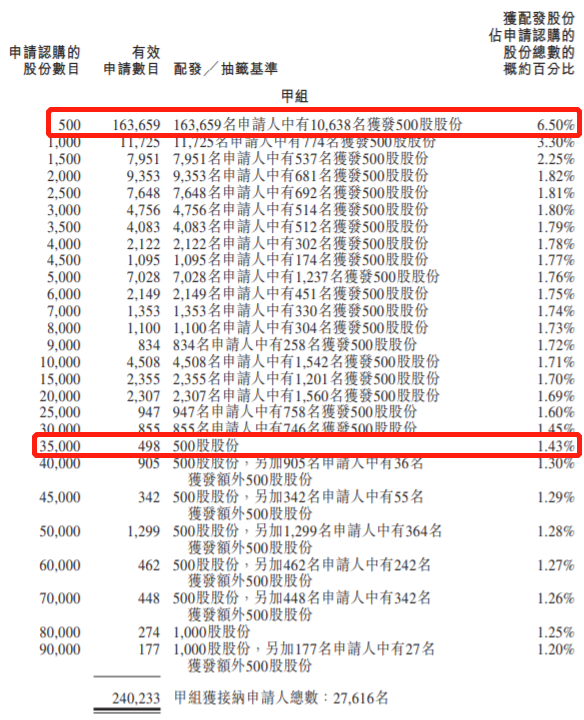

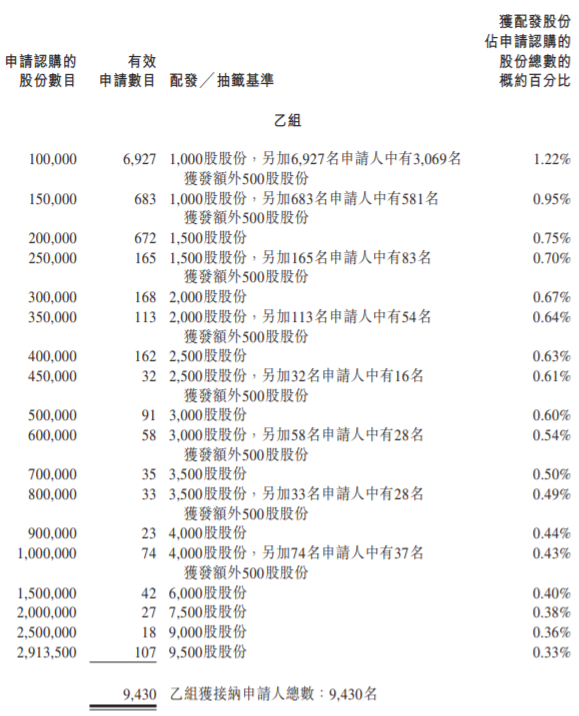

分配结果:

甲组每手500股,一手中签率6.5%,认购70手稳中一手。

乙组头为10万股(200手),获配1000股(2手)。

国际发售项下初步提呈发售的发售股份已获大幅超额认购,相当于国际发售项下初步可供认购发售股份总数的约21.9倍。香港公开发售项下初步提呈发售的香港发售股份已获极大幅超额认购。合共接获249,663份有效申请,认购合共25.05亿股香港发售股份,相当于香港公开发售项下初步可供认购香港发售股份总数约429.97倍。

根据相关基石投资协议及按发售价每股发售股份53.3港元计算,基石投资者已认购合共2767.15万股发售股份,合计占紧随全球发售完成后公司已发行股本约10.21%;及全球发售项下发售股份数目约47.49%(假设于各情况下超额配售权均未获行使)。

按发售价每股发售股份53.3港元计算,并假设超额配售权未获行使,公司将收取的全球发售所得款项净额估计约为29.42亿港元。公司拟将全球发售所得款项约60%于未来三至五年内,将主要用于公司核心及主要产品的研发及商业化;约15%将用于公司其他在研产品的临床前评估及临床开发;约15%将用于集团新生产及研发设施的租赁付款,及购买机械及设备;及约10%将用于公司的一般企业及营运资金用途。