数字广告和搜索巨头、谷歌母公司Alphabet在2月2日周二美股盘后发布了2020年第四季度财报。由于营收和盈利均超预期,股价盘后涨7%并突破2000美元大关,再创历史新高。

周二谷歌A类股(GOOGL)高开高走,盘中最高涨3%,收涨1.38%,站上1919美元,创收盘历史新高,盘中曾冲破1949美元也创历史新高。

截至周二收盘,谷歌股价年内累涨9.5%,跑赢了标普500大盘同期的累涨近2%。2020年谷歌曾累涨近31%,去年标普大盘累涨超16%。

财报发布前,在覆盖Alphabet的43位分析师中,有39人给予“买入”评级,另有4人建议“持有”,没有人建议“卖出”。华尔街的平均目标价为2020.59美元,较周二收盘价还有逾5%的涨幅空间。

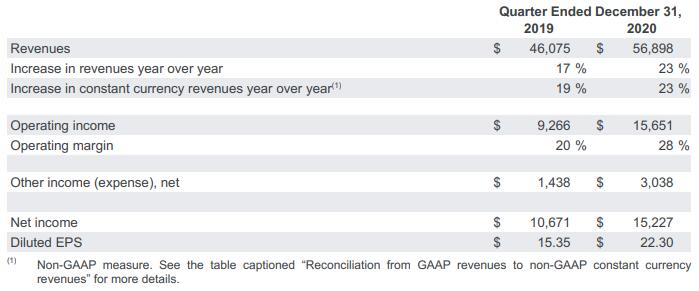

四季度谷歌营收同比大涨23%,EPS大增45%

这一季度增速为2020全年四个季度中最快,并高于2019年四季度的营收同比增幅17%,此前市场一度预期2020年四季度营收同比增长15.7%,弱于上年同期增幅。

当季每股摊薄收益为22.30美元,较上年同期的15.35美元同比大增45%,也高于市场预期的15.90美元。运营利润为156.5亿美元,同比增69%,高于市场预期的119.7亿美元。运营利润率从三季度的24%大幅增至28%,上年同期为20%。

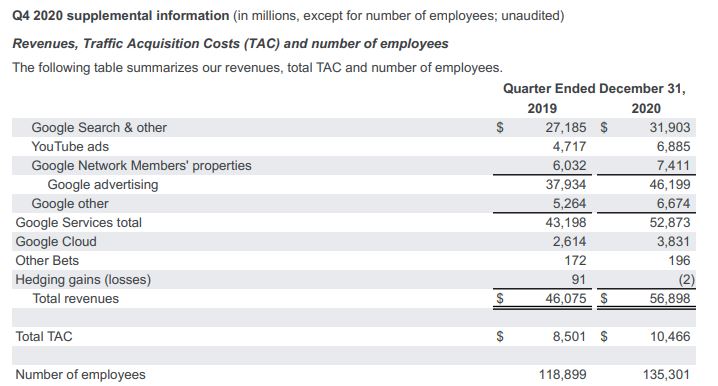

四季度的流量获取成本(TAC)为104.7亿美元,高于市场预期的93.2亿美元,同比增长23%,较三季度的81.66亿美元环比增28%,三季度时曾环比大涨22%。

扣除对利润产生影响的TAC后,四季度谷歌母公司的营收为464.3亿美元,高于分析师预期的445.5亿美元,2019年同期为375.7亿美元,2020年三季度为380.1亿美元。

TAC在广告营收中占比22.7%,比上年同期的22.4%小幅上升。TAC是谷歌支付给合作伙伴的流量获取成本,例如与苹果等硬件设备商合作将谷歌搜索列为默认引擎。这一成本自2016年三季度的42亿美元翻倍至2019年四季度的85亿美元,2020年二季度曾是至少16个季度来首次下降。

公司首席执行官Sundar Pichai表示:本季度的强劲业绩反映了商业和用户向在线服务与云的加速过渡。首席财务官Ruth Porat称,四季度营收得益于搜索和YouTube的推动,2020年谷歌云收入接近131亿美元,并将保持强劲的增长势头。

财报电话会称,艰巨的疫情形势刺激了云业务的发展,“公司未来三年的目标是,实现人工智能(AI)取得实质性进展。”

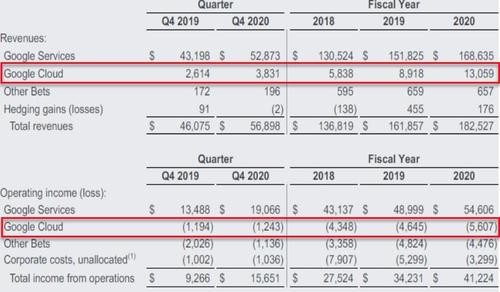

四季度云业务亏损超12亿美元,仍在烧钱,2020年云收入同比增46%

这是谷歌史上首次披露来自云业务的运营收益。

财报显示,谷歌云(Google Cloud)四季度营收38.31亿美元,略高于市场预期的38.1亿美元,同比增长46.6%,环比增11.2%。但当季的运营亏损为12.43亿美元,较2019年四季度的运营亏损11.94亿美元小幅扩大。

在2020全年,谷歌云的运营亏损总计为56.07亿美元,较2019年和2018年的运营亏损46.45亿美元和43.48亿美元均有所扩大。分析称,这代表谷歌云仍处在“投资烧钱”的模式中。

分析称,目前谷歌云仅对外公布了五个季度的收入,尽管增长强劲,但同比增速已经面临放缓的问题,2019年四季度曾同比增53%,2020年一季度同比增52%,二季度增43%,三季度增45%。此前市场已普遍预期,谷歌的云收入会在疫情期间大幅增长,但较2019年四季度的增速放缓。

在2020全年,谷歌云的总收入为130.59亿美元,同比增长46.4%,略高于市场预期的增长45.8%,而2019全年的总收入曾同比增长了52.8%。过去两年,谷歌云的季度收入同比增幅至少为43.2%,最高时同比增长了60.3%,仍算快速上行轨道。

尽管谷歌云业务的规模正在迅速增长,云市场竞争也愈发激烈,亚马逊AWS、微软Azure和阿里巴巴等大型竞争对手都在争夺云客户。随着全球越来越多的人远程工作和学习,对云服务的需求不断增加,谷歌云业务为公司在新冠疫情期间的增长提供了重要工具。

美国银行分析师Justin Post称,谷歌云业务在2021年将变得更加重要,部分原因是其广告活动受到监管部门的审查。谷歌云未来的利润率有望增长至超过20%,对盈利能力的贡献将有助于股价。

四季度广告收入462亿美元,疫情令数字广告王者“强者更强”

上周四,公司首席会计官Amie Thuener表示,Alphabet将从2020年四季报开始更新报告格式,公布三大运营部门的收入和运营损益情况,分别为谷歌服务(Google Services)、谷歌云和其他押注(Other Bets)。

其中,谷歌服务包括核心的广告和搜索业务、安卓系统和Chrome浏览器、硬件、谷歌地图、谷歌支付、Play应用商店和YouTube视频平台。谷歌云包括为企业客户提供的基础架构和数据分析平台(GCP,即谷歌云平台),以及生产力和协作工具(Google Workspace)。

按照业务分类来看,四季度谷歌搜索等服务的收入为319.03亿美元,同比增17.4%;YouTube视频平台的广告收入为68.85亿美元,同比大增46%,高于市场预期的61.1亿美元。这令当季的整体广告收入为461.99亿美元,同比增近22%,环比增24.5%,三季度曾同比增10%、环比增24%。

2020全年,谷歌的广告收入同比增长。这打破了行业资讯机构eMarketer的悲观预测,即谷歌2020年的美国广告收入会下降5.3%,将是公司史上首个年度广告收入下滑。

分析指出,这是因为在广告业因新冠疫情而黯淡的一年里,数字广告成为一大亮点。全球最大传播集团WPP旗下GroupM的全球CEO Christian Juhl曾在去年12月指出,疫情让“强者更强”,美国过半广告费用都投向了谷歌、Facebook和亚马逊等数字平台,“前所未见”。eMarketer的数据也显示,这三家巨头合计获得了美国2020年近2/3的数字广告投放费用。

根据eMarketer于去年12月统计的数据,谷歌仍然是美国数字广告业务中占比最高的企业。目前谷歌占据了超过30%的数字广告市场,Facebook和亚马逊占比分别为22.7%和7.8%。

2020年创新业务亏损同比收窄,投资者关注谷歌的监管和法律风险

此外,“其他押注”(Other Bets)曾经是谷歌的科技创新部门,定位前瞻性的产品开发与风险投资,包括自动驾驶初创公司Waymo、人工智能DeepMind、智能医疗Verily、风投基金Google Capital与Google Venture等。

这项业务在2020年四季度收入为1.96亿美元,同比增近14%,环比增10%。其运营亏损为11.36亿美元,较2019年四季度的亏损20.26亿美元大幅收窄、接近砍半。全年数据来看,2020年该项业务总的运营亏损为44.76亿美元,小于2019年的亏损48.24亿美元,四季度“功劳卓著”。

分析指出,投资者还关注谷歌面临的监管风险,这一法律威胁在去年四季度达到顶峰,谷歌不仅面临美国政府的三项反垄断诉讼,目标是其核心的广告与搜索业务,还有其他国家/地区监管机构对其竞争做法吃怀疑态度。特朗普卸任前的国会骚乱也令议员们重新考虑《通信规范法案》第230条,质疑社交媒体是否应该为平台上托管的内容承担责任。

而周一和周二谷歌股价涨势喜人,与Alphabet宣布同福特建立长达六年的战略合作伙伴关系相关。谷歌云平台将成为福特首选的云服务提供商,安卓操作系统计划到2023年为福特和林肯的所有车载信息娱乐系统提供动力。

摩根士丹利最新研报称,谷歌被严重低估,随着YouTube、云计算和自动驾驶汽车业务的发力,股价有望再涨近50%,公司市值能上2万亿美元。其中,谷歌旗下的自动驾驶公司Waymo价值约为1050亿美元,未来四年中,谷歌云业务估值有望快速增至3300亿美元,四年后,谷歌云计算的营收将达到350亿美元,税费前净利润将达到大约130亿美元。

上文提到的美国银行分析师Justin Post认为,2021年旅游领域的缓慢复苏将对谷歌有利,与Facebook和推特等社交媒体不同,谷歌在该领域的曝光率更高,今年将有更多收益。同时,与上述两个数字广告巨头不同,谷歌业务更多元化,除了通过展示广告和搜索广告的销售带来数十亿美元的收入,还生产手机、笔记本电脑、提供虚拟助手,甚至涉足视频游戏流媒体。